基民懵了!“固收+”业绩分化太大,近一年首尾相差近70个点!

来源:中国基金报 2021-07-12 09:23:40

今年股债市场大幅波动,“固收+”策略基金受到青睐,大卖3400亿元。但由于各类资产走势此消彼长,近一年“固收+”基金业绩分化非常大,首尾业绩相差接近70个百分点。

业绩首尾相差近70%

“固收+”基金业绩大分化

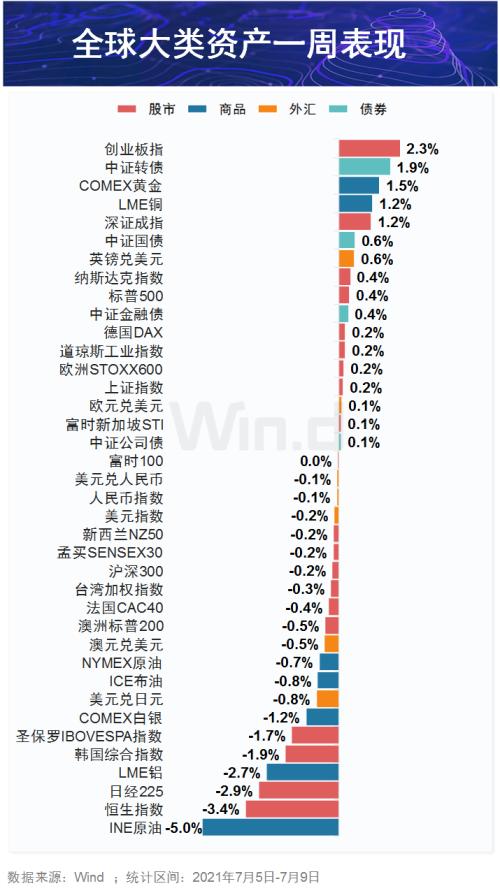

股债市场波动加大,基金公司布局“固收+”基金(统计偏债混合和二级债基)的力度增加。Wind数据显示,截至7月9日,今年新成立“固收+”基金近200只,募资总规模超过3400亿元,数量和发行规模都出现快速增长。

然而,由于近一年股债市场大幅震荡,转债投资难做,打新收益率下滑,令以债基打底,通过打新、转债、权益等增厚收益的“固收+”策略面临挑战,产品业绩也出现明显的两极分化。

数据显示,截至7月9日,可统计数据的629只“固收+”基金(份额合并计算),近一年平均收益率为7.3%,九成以上产品收获正回报。其中,厉骞管理的华商丰利增强定开近一年收益率超过47.47%,张清华管理的易方达安盈回报、刘文良担任基金经理的南方昌元可转债、杨康管理的易方达鑫转增利等产品同期业绩也超过30%。

同时也有部分“固收+”基金业绩不佳,近一年最大亏损幅度达到19.22%,与领先产品业绩相差近70个百分点。

“过去一年,打新收益率下降,转债、权益投资波动比较大,债券的投资也缺乏趋势性行情,都让‘固收+’基金投资非常难做。”华南一家大型公募“固收+”基金经理表示,底层资产宽幅震荡,基金经理如果看错方向,“固收+”就可能做成“固收-”。

北京一位绩优“固收+”基金经理也表示,盈亏同源,组合有超额收益的可能,也带来亏损风险,部分“固收+”基金近一年产生亏损,可能是因为股票仓位或转债仓位偏高,且没有很好把握行业轮动,击穿了“安全垫”;也有可能是因为债券底仓“踩雷”。而绩优基金则在债券安全的基础上,实现了权益、转债、打新等收益的增强,加上基金规模适中,投资收益对净值的贡献较为丰厚。

或面临“资产荒”

资产配置更趋谨慎

“固收+”基金投资难度增加,多位基金经理坦言,市场稳健类的优质资产难寻,将结合市场行情变化,优化资产配置,避免“固收+”变成“固收-”。

上述北京绩优“固收+”基金经理表示,“固收+”是绝对收益产品,为追求稳健回报,他将结合各类资产的性价比来优化组合:债券方面,由于长端收益率水平往下的压力较大,他的组合将减持长债,投资一年半以内的中短期债券;权益方面,他会控制仓位,尤其是偏高估值的资产或者偏景气的赛道可能短期赚钱,也积累了较大的市场风险,需要对高估值板块要进行组合的再均衡,越往后越会低配债券低配成长,增配价格和增配周期。“未来半年满仓‘银行+打新’的策略,对绝对收益产品是比较适合的。”

上述华南大型公募“固收+”基金经理也表示,受益于偏高的产能利用率和企业盈利改善,权益市场将具备有力的支撑,并在下半年出现结构性投资机会;而债券市场趋势性机会仍需观察。因此,他在“固收+”投资中,将倾向于超配权益市场、低配债券市场,并通过精选转债、打新、参与大宗交易和定增等,增厚收益。

展望后市走势和资产配置机会,厉骞表示,中国经济处于本轮复苏的顶部,三季度,地产和出口的边际走弱可能会拖累经济,而上半年专项债发行较慢,财政后置发力也可为下半年经济进行适度托底,经济下行斜率将相对平缓。

从债市维度观察,厉骞认为,2021年紧信用政策和财政后置导致优质债券的供给偏少,市场出现一定程度的“资产荒”,市场配置需求较强,上半年利率出现一定下行,目前政策层面释放出一些积极信号,有利于拓展利率下行空间。但考虑到下半年债市供求紧张程度缓解以及经济的韧性,尚不能确认是新的一轮利率快速下行周期的开始。

股市方面,厉骞认为,全年系统性机会可能不大,更多还是需要注重择时和自下而上来把握个股的投资机会。