无风险利率下行,国泰君安证券:把握成长机遇

来源:金融界网 2021-06-30 09:22:35

新的力量的出现:无风险利率下行。此前,投资者普遍认为,在国内宏观政策退坡与海外因素下,2021年A股市场的投资机会乏善可陈。但我们认为:1)不是政策紧,市场流动性就会紧;中期的趋势无风险利率下降,推动居民增配权益。理财刚兑打破与地产受限,通胀环境下居民对资产的需求反而上升,即政策的退坡与市场流动性充裕的分离。2)从边际的角度看,下半年政策将重新转向偏宽松,将进一步带动无风险利率下行,由此推动股票指数行情,结构上成长更优。

草蛇灰线:长期视角下,无风险利率逐级下行。一方面,资管新规打破刚兑,理财净值化转型加快,随着银行理财产品预期收益率下行且破净,寻找新资产的动力正在酝酿。另一方面,“房住不炒”提出以来,房地产行业在政策层面上受到明显压制,居民端的地产投资收益率同步下行。从各大类资产的投资收益率来看,国内房地产的收益率已过黄金时代,而权益等其他类型的资产则各领风骚。伴随房地产税试点预期提升,从大类资产配置角度看,股票市场有望迎来更多增量资金。

珠联璧合:战略判断下半年无风险利率的下行可能。1)国内5月PPI在低基数影响下同比高增9.0%如期见顶,四季度可能出现的次高点难超5月;5月CPI同比上涨1.3%并未及预期,央行对CPI全年2%以下的判断亦显示通胀无忧。通胀高点过后,信用收紧的幅度有望缓和,利率下行的核心制约显著缓解。2)21Q4盈利负增长压力凸显。历次盈利负增长拐点出现时,实际GDP同比增速在当季与前一季均呈明显下滑态势,经济增长压力较大。但压力之下,流动性越是易松难紧。3)中低收入群体资产负债表尚待修复,社零中乡村受损尤为严重,叠加收入差距拉大,社会消费倾向有所下降,货币政策“稳”的必要性更强。4)其他边际:存款利率定价方式改革、现金类理财管理办法的推出,带动市场无风险利率下行,边际上将驱动部分资金进入权益市场。

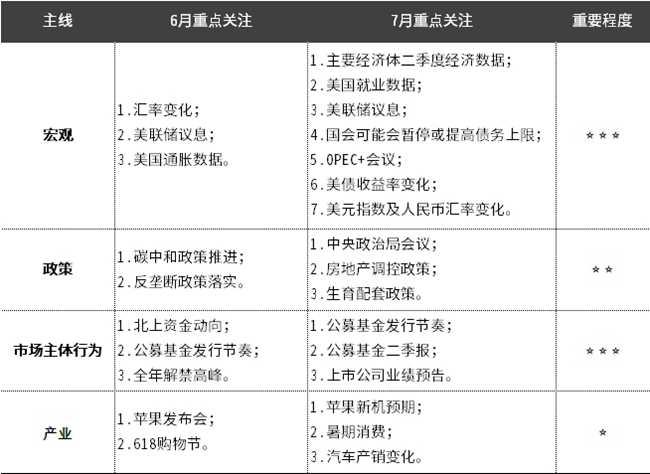

后市展望:拉升未完待续,掘金中盘蓝筹,把握券商与成长机遇。近期不确定性逐步落地推动风险评价下行,叠加无风险利率下降的可能,悲观预期逐步修正。总量层面,尽管Q4盈利承压,但无风险利率下行空间的打开,为权益市场的拉升提供了驱动。结构层面,考虑到增长和盈利的全局性放缓、PPI通胀见顶回落以及信用政策易松难紧,从投资的角度来看,公司成长性将成为下一个阶段投资的核心。以史为鉴,复盘盈利承压+无风险利率下行的宏观组合下,行业风格层面上,券商与成长风格占优;大小风格上,中小盘表现不俗。

行业配置上,核心驱动在于分母。风险评价逐步下行的背景下,叠加无风险利率下降的可能,行业配置重点推荐:1)首推券商;2)科技成长起点:新能源/电子/军工/医药;3)后疫情时代复苏加速:国货消费/新兴消费/高端消费;4)碳中和下周期新机遇:建材/钢铁/有色;5)成本受制预期边际缓和下中游制造超跌反攻:汽车。