最高收益率达636%!前5月逾七成私募赚钱,八成百亿私募接近满仓

来源:中国证券报 2021-06-18 09:25:25

以获取绝对收益为目标的私募基金,今年以来打了一场漂亮的翻身仗!

今年前5月股票策略私募中,7只股票策略基金收益率超200%,收益率最高的一只基金前5月上涨636.32%!

部分百亿私募的产品净值不断创下新高。面对后市,私募基金持乐观态度,近八成百亿私募接近满仓。

百亿私募业绩亮眼

据第三方平台数据,今年前5月股票策略私募基金平均收益率为5.80%,跑赢同期大盘指数。

截至5月底,纳入第三方平台统计排名的23140只私募基金今年以来的平均收益率为5.01%,较上月提升2.6个百分点,大幅跑赢同期大盘指数。前5月有17410只私募基金获得正收益,赚钱私募占比达到73.91%。

目前,已有82家私募机构跻身百亿俱乐部,更有3家证券类私募规模突破千亿。百亿私募业绩亮眼,近九成百亿私募获得正收益,前5月平均收益率为5.32%,9家百亿私募收益率超过10%。其中,7只股票策略基金收益超200%,收益率最高的一只基金前5月上涨636.32%,排名第二的产品上涨341.40%。

此外,部分前期遭遇回撤的知名百亿私募产品净值创下新高。例如,林园投资旗下某只产品,今年以来最大回撤19.02%,但截至5月底,净值已远超春节前高点,今年以来获得40.21%的正收益。今年前5个月,林园投资产品整体收益率13.79%,在82家百亿私募中排名第三。

不过,业内人士提醒,短期业绩具有偶然性,且受基金规模影响较大。投资者应着眼长期,关注长期业绩和稳定性。

另一家百亿私募盘京投资旗下某产品,今年来最大回撤9.56%,前5个月收益率45.63%,且在大盘下跌时仍获得绝对收益。

来源:私募排排网

更具灵活性

在今年的震荡市环境下,追求绝对收益的私募基金整体业绩表现突出,或与私募基金调仓灵活性有关。

上海某私募基金董事长表示:“今年市场结构化行情非常明显,并不像去年一样很多股票是同步上涨的,而私募基金在波段操作上更容易把握。”

此外,小规模基金更具灵活性。相比动辄数十亿上百亿的公募基金,大部分私募产品规模相对较小。规模较大的基金大多采用买入持有策略,若非公司基本面出现问题,很少会短期内频繁换仓,而小规模的私募基金在今年大幅震荡的市场中,可以更灵活地切换投资标的,在把握热点机会上更有优势。

另一方面,由于私募基金对股票仓位没有限制,可以更灵活地调整仓位以应对股市回撤。今年一季度,部分私募基金甚至将仓位降至三成,也有股票策略私募将仓位降至五成。

建泓时代投资总监赵媛媛表示:“目前规模能实现股票的灵活交易。今年对于还未累积多少名气的新锐私募而言,择时是产生超额收益的重要手段。”

高仓位应对后市

某第三方平台最新数据显示,截至6月4日,股票私募整体仓位为81.42%,环比加仓了0.15个百分点。具体来看,85.93%的股票私募仓位超过5成,其中66.98%的股票私募仓位接近满仓。不同规模股票私募仓位差异较大,大规模股票私募仓位远高于中小规模股票私募,78.15%的百亿私募仓位接近满仓。

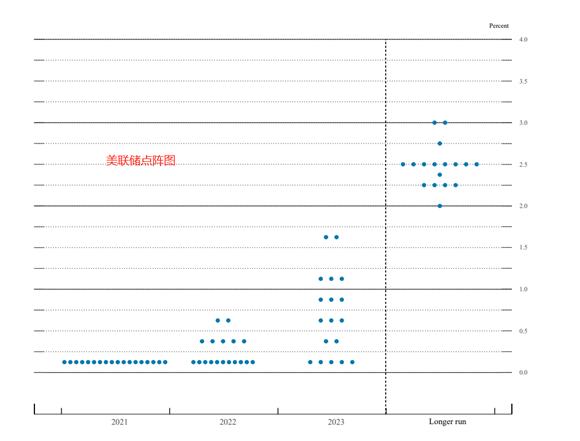

北京鸿道投资表示,近期市场主题投资特征明显,主题板块轮动的频率和幅度相当大。上涨更多来自风险偏好和市场情绪的短期提升。前期部分板块涨幅较大、市场获利了结心理较重,同时叠加海外市场不确定性有所增加,6月中下旬市场的情绪与风险偏好可能转而向下。

鸿道投资表示,对后市并不悲观,当前下行力度并没有明显放大,整体风险有限。自6月中下旬开始,需要考虑控制偏大盘成长方向的总仓位,等待6、7月份机构抱团股调整时加仓中小盘高成长股。行业配置层面,仍然看好行业景气度逐渐提升的军工板块,新能源汽车行业的中游与上游锂矿,以及高端升级的制造业。

星石投资表示,近期市场延续了6月以来主线不明确的特点,周期、核心资产、创业板等涨跌互现,主要是因为当前处在经济和政策的观察期。

星石投资认为,当前主要关注低估值的、受益于经济修复、盈利增长明确的行业和公司,它们大概率会出现基本面的反转。此外,经历了前期成长股、核心资产的反弹,A股估值的分化偏离度较大,回归动力越来越强。长期来看,核心资产向好趋势不容置疑。