结构性问题还没解决,经济复苏的拐点却要来了?

来源:苏宁金融研究院 2021-06-17 11:23:24

低基数效应逐渐消退,我国5月经济复苏继续面临挑战。

从国家统计局6月16日公布的5月份各项经济运行数据来看,生产端依然好于需求端,投资依然好于消费。不过,笔者曾在2020年年中就提出的经济复苏的结构性分化问题,到现在还没有得到完全解决。若这一问题得不到更好解决,我国未来在应对经济复苏低潮时将更难。

生产端:5月工业生产为何继续向好?

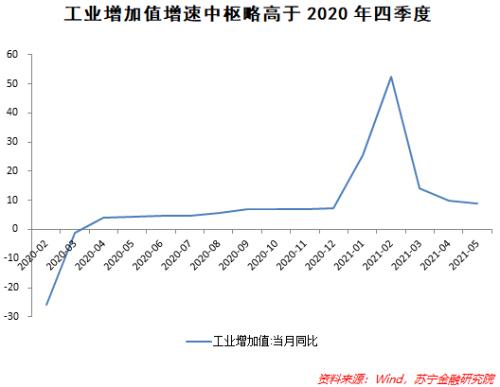

5月份,规模以上工业增加值同比实际增长8.8%,比2019年同期增长13.6%,两年平均增长6.6%。从环比看,5月份,规模以上工业增加值比上月增长0.52%。1-5月份,规模以上工业增加值同比增长17.8%,两年平均增长7.0%。

尽管经济复苏动能弱化,不过5月生产端、制造业依然呈现向上势头,工业生产情况依然保持略繁荣状态,工业增加值同比增长8.8%,略高于市场预期(8.6%)。且5月工业生产保持平稳增速,并没有低基数的贡献,低基数效应在4月已基本消减。因此,工业生产的韧性并不弱。

当前工业部门复苏仍然受三大因素支撑,即中上游价格上涨带来的盈利效应、外需高增带来的中下游制造业增长以及下游建筑业繁荣带来的建材等需求。首先是上游涨价对下游的传导仍然没有完全通畅,暂时仍体现为盈利效应;其次是海外疫情反复下,供给能力仍然不能有效替代中国出口;第三是建筑业受到基建和地产韧性拉动,仍处于繁荣状态。

工业生产后续走势如何?

当前各经济领域中,唯一恢复至疫情前的是外需,外需的持续高增是工业复苏情况较好的重要原因。未来短期内,外需高增的局面预计不会迅速改变,这背后是全球供给弹性的缺失:供给迅速回升的趋势,可能会受到疫苗接种节奏分化、东南亚疫情持续爆发等因素的影响。另外,全球对中国商品的依赖可能被低估,美国对耐用品的消费不会迅速下降,全球产能周期仍然向上,设备投资需求不减。因此,外需这一关键因素还将会继续支撑工业部门继续向好。

上游涨价对工业企业盈利的侵蚀情况,仍然需要辩证地看。上游涨价对中游工业企业的利润挤压可能会放大,但4月各行业工业企业利润继续保持普遍高增,显示传导效应暂时并不明显,利润的增长将是未来工业内部需求的来源。

具体来看,4月工业企业利润同比继续高增,背后是低基数、外需继续高增以及中上游价格上涨。其中,油气开采业利润同比增长1.19倍;原材料制造业利润同比增长3.66倍,明显高于规模以上工业平均水平;中游装备制造和下游消费品制造行业成本传导能力较弱,利润增速相对不高。总体上,1-4月工业企业累计营业收入利润率持续攀升,达到6.87%,创历史新高,表明当前成本传导影响尚不明显。

需求端:消费为何还没有明显起色?

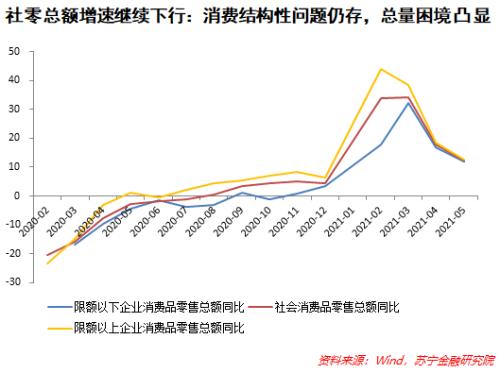

5月,社会消费品零售总额同比上涨12.4%,低于市场预期(12.8%),涨幅较4月收窄5.3个百分点。其中,限额以上企业零售额同比增12.7%,限额以下零售额同比增11.9%。

乘联会数据显示,5月乘用车销量同比增长1.1%,增速连续3个月明显下滑。究其原因,当中有芯片供给因素,也存在中高端消费增长动能弱化的因素。

笔者预判,未来消费的主要矛盾可能不再是结构性问题,而是总量难以持续增长的问题。

虽然是总量问题,但消费中的基本盘还是终端消费。终端消费一直起不来,已经成为内需提振的绊脚石。究其原因,还是疫情对边际消费倾向高的人群冲击更大,也就是中低收入水平的收入增速迟缓,这些人群的消费收缩,总量上自然就不好看。

服务业的复苏不及预期,可能是第二大原因。国内疫苗接种量持续攀升,但疫情散发现象从未中断过。对于中国而言,国际交往逐步打开,可能使得疫情散发的现象始终难以完全消除,进而会持续影响局部地区旅游、餐饮住宿等服务业的复苏。而服务业中的大量人群属于中低收入群体,这就加剧了收入分化,继续压制终端、中低端消费。

需求端:地产短期有支撑,企业资本开支意愿不低

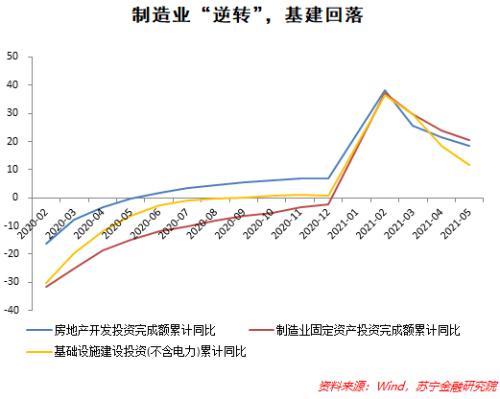

1-5月,全国固定资产投资同比上涨15.4%,涨幅较前4月收窄4.5个百分点。其中,房地产开发投资累计同比18.3%,制造业投资累计同比20.4%,基建投资累计同比11.8%。值得注意的是,制造业投资两年平均增速0.6%,首次转正。

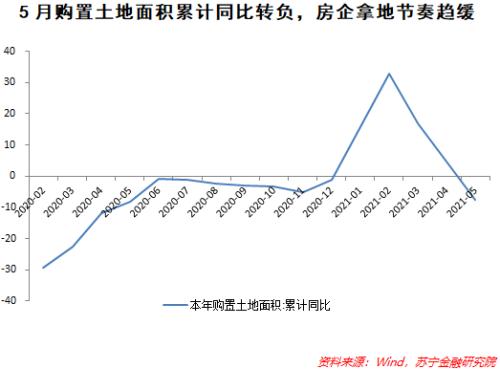

1.房地产投资:韧性不低,上限不高

从施工竣工情况看,房地产韧性十足。背后可能存在三条红线压力下加快竣工结转,开启新项目,继续接收资金以降低实际负债的考虑,这在短期内可能刺激投资增加。同时,居民部门的购房需求也具有韧性,从居民中长期贷款持续多增可以得到验证。而由于地产对大宗商品价格相对不那么敏感,环保限产短期边际放宽也可能压制水泥和玻璃价格上涨。因此,从供需看,年内房地产投资仍然具有较好前景。

不过,需要注意的是,地方政府土地出让收入改由税务部门负责接收,可能会对房企拿地意愿造成打击,进而增加后续房地产投资的不确定性。

2.制造业投资:地产产业链和设备投资需求有支撑

今年以来的制造业投资规模在4月首次超过2019年同期,复苏过程缓慢。从5月企业部门中长期信贷需求看,制造业中长期投资依然具有一定的动能。未来制造业投资依然有支撑因素:一是4月企业利润情况依然较好,推动投资需求;二是地产投资韧性有望托底上游相关制造业产业链需求;三是长期看,设备投资周期有望在年内重新开启,设备更新需求将增加。不过中期看,制造业投资可能受到上游涨价的侵蚀,增长空间和速度都有限。

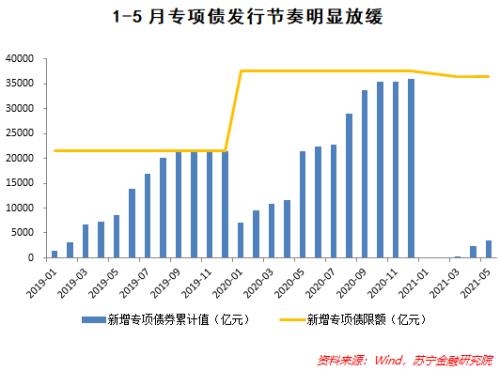

3.基建投资:想象空间有限

年内基建预期仍然承压。一是去年以来的基建和房地产拉动了铜、铝等原材料价格抬升,反过来压制基建项目收益,叠加基建、财政、专项债资金收支监管严格化,基建明显扩张的空间受限;二是5月专项债发行不及预期,在稳增长压力不大、地方债务风险集聚的情况下,地方债尤其是专项债对项目质量、收益前景匹配等方面的要求更高,且在具体收支平衡测算过程中加强了监管,对于收支预算平衡的证据不足、收入预测过于乐观等问题,财政部门也做了相应规制。

预计后续专项债发行节奏会继续加快,但加快的速度如何,发行规模能否明显扩大,仍然取决于经济复苏情况和财政资金冗余情况。今年实际新增发行规模小于限额或者延后完成新增地方债限额的可能性在加大。更为重要的是,在防风险政策背景下,部分专项债实际上是要用于置换地方政府隐性债务的,不会把过多比例的资金用于基建。故此,基建的资金来源将面临很大挑战。

总结来看,5月中国经济延续了“动能弱化,韧性增强”的态势。未来需要关注的问题是:在结构性问题没有得到完全解决的情况下,复苏的拐点是否会提前到来。换句话说,经济复苏仍然面临挑战,挑战在于前期复苏的关键动能是外需,随着全球经济复苏和疫情弱化,外需大概率弱化,届时内需能否接棒,仍存在不确定性。