云南信托研报:2020年信托公司年报解读之信托资产运用领域分析

来源:云南信托 2021-06-02 12:23:47

摘要内容

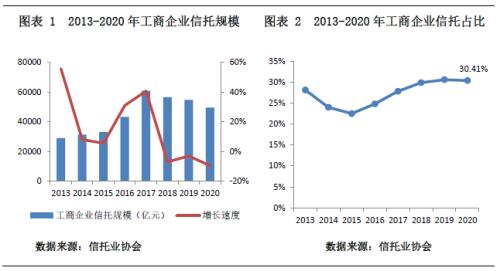

1.信托公司普遍收缩工商企业信托,规模下降显著。受新冠疫情下实体经济下行以及严监管去通道的影响,工商企业信托规模为4.96万亿元,占比30.41%,仍为信托资产运用的第一大领域,但与2019年的5.49万亿元相比,下降9.65%。

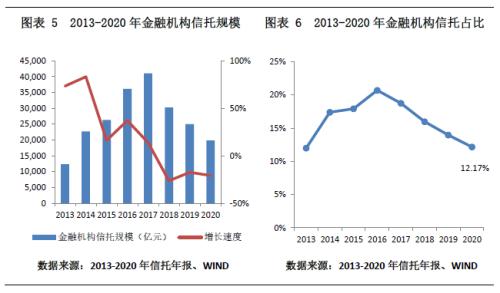

2.去杠杆去嵌套要求下,金融机构信托规模占比跌至第五。金融机构信托投资1.98万亿元,同比下降20.76%,占比为12.17%。金融机构信托投资占比已跌至第五位,是资金投向最受限领域,成受资管新规去嵌套、去杠杆最大领域。

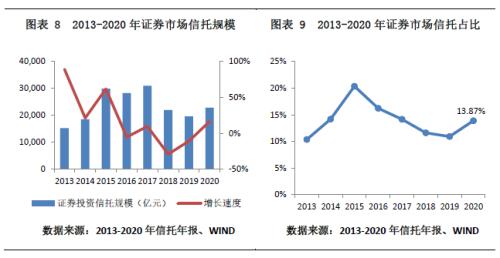

3.政策利好外加主动转型,证券投资信托规模上升。证券投资信托规模为2.26万亿元,去年同期为1.96万亿元,同比增长15.44%,证券信托占比上升至13.87%,位列五大板块第四位。

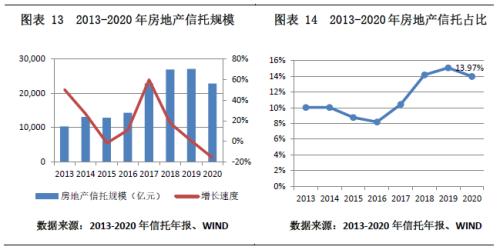

4.严监管下房地产信托开展受限,信托公司积极探索权益投资。房地产信托规模为2.28万亿元,同比-15.76%,占比为13.97%,占比较前一年的下降1.1个百分点。超三分之二公司房地产信托规模负增长,而2019年正负增长的公司各占一半,在“房住不炒”政策的影响下,股权投资、权益投资业务受关注。

5.基础产业信托滑坡,国资信托显示强劲竞争力。投向基础产业领域规模为2.47万亿元,较2019年的2.82万亿元下降0.35万亿元,降速达12.55%。主要是受疫情后信用宽松,融资业务竞争加剧影响。一些国资背景信托公司基础产业信托逆势增长,主要是其凭借股东资源,在获取信政项目方面有天然优势。

一、信托公司普遍收缩工商企业信托,规模下降显著

(一)受疫情和强监管影响持续收缩,但仍为第一大投向

根据信托业协会数据,2020年工商企业信托规模为4.96万亿元,行业占比为30.41%,与2019年的5.49万亿元相比,下降9.65%,与2019年3.17%的降幅相比扩大6.48个百分点,但为信托资产运用的第一大领域。2020年信托业务的规模为19.70万亿元,较2019年21.30万亿元,同比下降7.51%,工商信托下降规模低于行业规模下降水平。之所以下滑:一方面是由于新冠疫情的影响,导致实体经济下行明显。另外一方面,2020年监管部门严控通道类业务规模,一定程度上亦抑制工商信托业务的扩张与发展,未来工商信托规模有可能会继续下滑。

(二)半数信托公司工商企业规模下降,压降工商企业信托规模效果显著

在已经公布年报的62家信托公司中,2020年工商企业信托规模排名前10的信托公司工商企业信托合计规模达到2.25万亿元,这些公司中,有超过一半的工商信托规模为负增长。

排名前十的信托公司中增速最高的是光大信托(59.76%),主要是由于其在2020年加大对重点经济带、城市圈等重点区域的资金支持力度,服务实体经济超过6500亿。前十位的其他公司大部分公司工商业务在下降。观察排名变化,天津信托、华能信托和五矿信托进入前十。

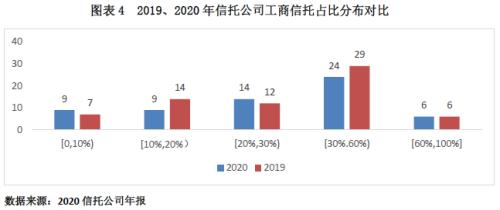

2020年,工商企业信托占比超过60%的公司有6家,比前一年相比无变化;占比在30%-60%之间的有24家,比前一年减少5家;占比在10%-30%的有23家,比前一年减少3家;占比在0%-10%的有9家,比前一年增加2家。在10%以上的所有区间,工商企业占比均在减少,信托公司都在压降工商企业信托规模。

观察中小型及民营信托公司的工商企业信托规模及增速,盈利指标排名靠前的信托公司工商规模基本呈下降趋势。云南信托工商企业信托规模位于中小型信托公司中的第2位,行业第18位,增速达到了103.35%。

二、去杠杆去嵌套要求下,金融机构信托规模占比跌至第五

(一)金融机构信托占比持续下滑,同比下降20.76%

根据信托业协会数据,2020年金融机构信托投资1.98万亿元,同比下降20.76%,占信托资金投资的比例为12.17%。观察金融机构信托的规模变化,可以发现,从2017年开始,金融机构信托规模增速显著下降,占比开始从行业第二位开始持续下滑。2018-2020年,金融领域强监管以及去杠杆影响持续发酵,金融机构信托规模继续大幅下降。目前,金融机构信托投资的行业占比已跌至第五位,成为资金投向最受限领域,是受资管新规去嵌套、去杠杆最大领域。

(二)金融机构信托普遍占比不高, 银行系信托展业占据优势

从整个行业来看,信托公司开展金融机构信托业务的水平、规模、增长速度层次参差不齐,差异性比较大。62家信托公司中,2020年金融机构信托规模排名前10的信托公司金融机构信托合计规模达到1.63万亿元。从各公司金融机构信托规模来看,排名靠前的有中信信托、建信信托、中融信托、上海信托、中海信托,规模均超过了1500亿元。金融机构信托规模排名前十的信托公司占全市场规模的62.24%,相比2019年的55.97%上升6.27个百分点,集中度有所上升。

金融机构信托规模前十的公司中,超过半数是银行系信托公司,银行系的信托公司由于集团内部的合作与协同,在金融信托方面具有天然的优势。观察金融机构信托规模前十的公司及其盈利指标,可以发现,不同于工商企业信托,金融机构信托的规模与其营业收入和信托业务收入直接并没有明显的正相关关系。

2020年金融机构业务占比最高的五家是华宸信托(59.14%)、中海信托(48.87%)、浙金信托(41.03%)、上海信托(31.38%)、中融信托(31.07%),金融机构业务占比较高的公司往往与公司的历史积累以及战略规划方向有很大关系。从行业分布来看,占比超过40%的公司有3家,占比30%-40%的公司有2家,占比在20%-30%的公司有11家,10%-20%的11家,0%-10%的有35家。

三、政策利好外加主动转型,证券投资信托规模上升

(一)资金信托新规推动下,证券投资信托规模上升

2020年,证券市场信托结束了之前的下降趋势,规模小幅上升。截止2020年底,证券市场信托规模为2.26万亿元,去年同期为1.96万亿元,同比增长15.44%,证券信托占比上升至13.87%,位列五大板块第四位。2020年5月,银保监会发布资金信托新规征求意见稿,要求集合资金信托非标准化债权类资产的配置比例不得超过50%,促使信托公司加大标准化资产投资的配置力度。另一方面,受资本市场总体上行走势的影响,信托资金配置向证券领域的动力持续增强。

(二)布局标品信托,信托公司积极转型

62家信托公司中,37家证券市场信托规模为正增长,有25家公司为负增长,正增长的公司超过半数。2020年证券市场信托规模增速最快的三家公司是百瑞信托(1382.94%)、中粮信托(792.05%)和五矿信托(524.05%),主要还是在于这几家公司2019年证券市场信托规模的基数较小。

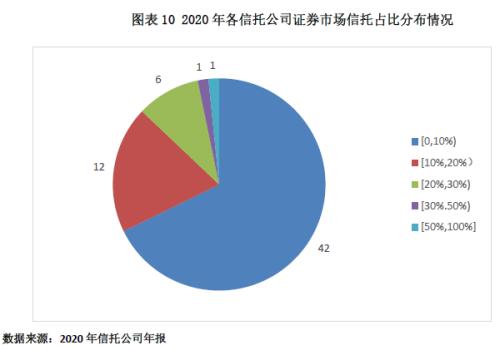

从占比变化情况来看,共有42家公司证券市场信托占比较2019年提升,有3家公司占比无变化,有17家公司占比下降。可以发现2020年行业内大部分公司的证券投市场资信托占比都获得了提升,反映出在资管新规去通道的趋势下,外加资金信托新规对非标债权限额严格约束,信托公司们积极提升主动管理能力,布局标品信托领域。在证券投资信托的占比上,各信托公司展现出较大的差异。

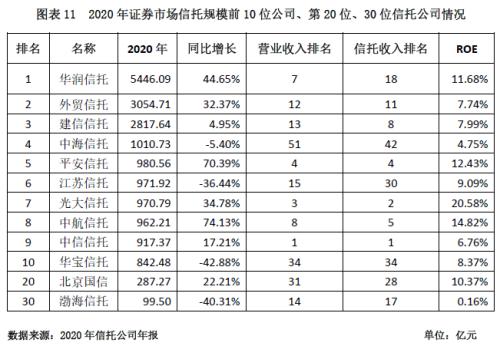

只有两家信托公司证券市场信托规模占比超过40%,分别是华润信托(53.20%)和外贸信托(45.25%),其余占比均在30%以下。占比在20%-30%的公司只有6家,占比在0%-20%的公司有54家,大部分信托公司的证券市场信托规模低于10%,随着业务的持续转型,这些公司证券市场信托的比重有望进一步上升。进一步观察行业证券市场规模前10位信托公司,规模差异比明显,行业龙头位置也十分稳定。行业龙头在证券业务基础设施、客户积累、产品布局等方面具先发优势。

观察证券市场信托规模前二位的公司占行业证券投资总规模的比重,占据行业30%的市场份额,并且2020年集中度较2019年进一步提升。前述情况说明:第一,看似简单的证券服务业务其实是有门槛的,前期基础设施建设、客户积累对于转型时期业务规模的增长有较大的影响。第二,虽然行业总体的证券投资规模上升了,以中航、平安、光大为代表的信托公司积极参与市场角逐,快速扩大业务规模,但是并没有撼动头部公司的市场地位,头部公司吸收业务的客户黏性是很强的。第三,进一步观察头部、尾部公司的规模变化,2018-2020年,头部公司的证券信托规模扩大了17.97%,而行业证券信托规模上升了3.46%,说明头部公司对尾部中小公司证券业务有挤出效应。

四、严监管下房地产信托开展受限,信托公司积极探索权益投资

(一)监管严控房地产,房地产信托规模降至五大板块第三

2020年,房地产信托业务规模为2.28万亿元,同比下降15.76%。房地产业务占信托资产总体规模的比例从2016年以来一直在持续上升,但是2020年房地产信托占比的上升趋势终结,为13.97%,相比前一年的15.07%下降1.1个百分点。同时证券投资信托、主动管理信托的占比增高,体现了行业内部结构的优化。2020年年初银保监会发布《关于推动银行业和保险业高质量发展的指导意见》(银保监发 52号),提出要加强房地产业务的精细化管理,管理存量、控制风险。8月,房地产融资管理新规出台,对房地产企业杠杆率设置 “三道红线”[1],同时,监管持续“两压一降”工作,房地产类产品作为融资类业务中主要品种。但是依据行业调研以及观察,可以发现信托公司拓展地产股权投资业务力度大。绝大多数的房地产集合信托都是通过股权投资和权益投资的方式运用于房地产领域,不断提升自身参与地产业务的深度,强化自身相关的地产主动管理能力。

[1] 即房企剔除预收款后的资产负债率不得大于70%;房企的净负债率不得大于100%;房企的“现金短债比”小于1,多家房企踩线,直接影响了房地产企业的融资。

(二)超三分之二公司房地产信托负增长,小型信托公司占比较高

从62家信托公司的数据来看,2020年,只有13家信托公司房地产信托规模为正增长,48家信托公司为负增长,并且只有3家公司的增长速度>;10%,而剩下的正增长的公司均分布在0%-5%的区间,增长十分微小。而2019年,房地产信托规模正增长的有32家,负增长的有36家,正负增长几乎各占一半,可见在“房住不炒”政策的影响下,房地产信托规模可能将持续低迷。

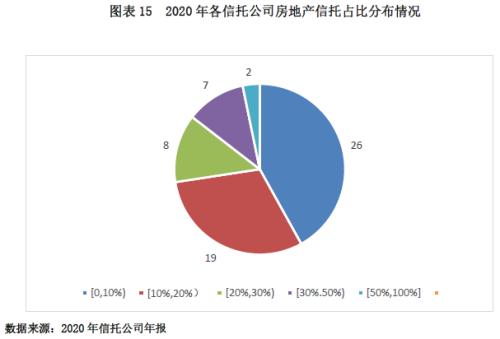

从房地产信托规模占比的情况来看,绝大部分信托房地产信托占比落在0%-20%的区间,共有45家,在20%-30%区间的有8家,在30%-50%以上的7家,50%以上的有2家。

从占比情况来看,房地产占比前十名以中小型信托公司为主。但是在严控房地产的政策下,前十名的公司有7成规模同比下滑,有5家占比较2019年下滑。

五、基础产业信托滑坡,国资信托显示强劲竞争力

(一)基础产业信托规模持续萎缩,但是仍为第二大投向

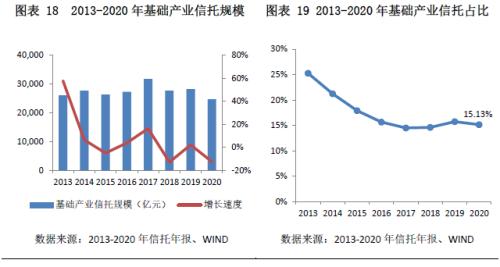

2020年末,投向基础产业领域的信托规模为2.47万亿元,较2019年的2.82万亿元下降了0.35万亿元,降幅达12.55%。2020年以来,受疫情影响,国内推行宽松的货币政策和积极的财政政策,信托资金与债市、银行贷款等融资渠道的竞争加剧,基础产业信托募集规模下滑。占比方面,2014年至2017年,基础产业信托存量规模占比已连续4年下降。2018年至2020年,基础产业信托规模占比先升后降,但是仍然位居五大板块第二位,政信信托仍然是为创收的重要来源。

(二)依托股东背景,国资信托优势明显

在已经公布年报的62家信托公司中,2020年基础产业信托规模排名靠前的十家公司的基础企业信托合计规模达到1.7万亿元,总共占行业基础信托规模的68.83%。

不难发现,不管是规模还是占比,排名前十的公司中大部分是国资背景的信托公司,这主要是由于这类信托公司能够依托股东资源,在获取信政项目方面具有天然优势,拓客渠道优于一般的民营信托公司。另外,这些公司开展地产时间比较久,在相应领域具备客户积累、风险管理、处置运营等资产展业经验积累。