浙商证券:央行提高外汇准备金率意在避免银行大量结汇,预计人民币有8年升值周期

来源:金融界网 2021-06-01 12:23:37

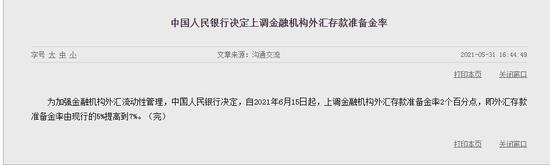

金融界网6月1日消息 5月31日央行发布公告,为加强金融机构外汇流动性管理,中国人民银行决定,自2021年6月15日起,上调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的5%提高到7%。浙商证券(行情601878,诊股)首席经济学家李超认为外汇准备金率提高收缩美元流动性,意在缓解人民币升值压力,避免银行可能的结汇行为对央行流动性调控节奏构成扰动。对于人民币汇率走势,李超称人民币对美元汇率长期乐观短期保持谨慎。

外汇准备金率提高收缩美元流动性

外汇存款准备金政策也是我国货币政策的重要工具。李超认为央行上调外汇存款准备金率意在收缩金融机构美元流动性,抑制外汇贷款的过快增长,缓解人民币升值预期下外汇流入压力和人民币升值压力。去年6月以来,我国金融机构的外汇存款大幅上升,截至2021年4月,我国外汇存款已由去年5月的7473亿美元上行至1万亿美元,涨幅达33.8%,上调外汇存款准备金率可抑制外汇存款的过快上行。外汇存款准备金率的上一次调整是2007年5月由4%上调至5%,本次调整虽然冻结的流动性不多,结合4月末1万亿美元的外汇存款余额,上调存款准备金率2个百分点,约冻结200亿美元流动性,但此举向市场主体发出了紧缩信号,信号意义和预期引导意义较强。

央行意在避免银行大量结汇推升外汇占款

去年以来我国贸易顺差走高,实体部门结汇率稳定的情况下,结汇规模大幅增加,大量外汇停留在银行体系,但并未有效结汇至中央银行,外汇占款维持基本稳定,每月保持小幅上下波动,没有大幅增长。央行提高外汇存款准备金率,将更多的外汇锁定在银行手中,考虑到货币乘数效应,浙商证券首席经济学家李超认为此举在缓解外汇存款大幅上行的同时,也可避免央行被动接受银行向央行的结汇进而推升外汇占款、投放基础货币的情况。央行当前保持银行间体系流动性合理充裕,若外汇占款增加被动投放流动性,可能扰动整体调控节奏。

继续提示人民币兑美元汇率短期谨慎

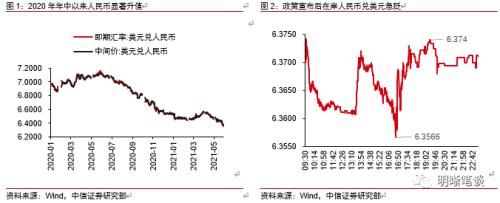

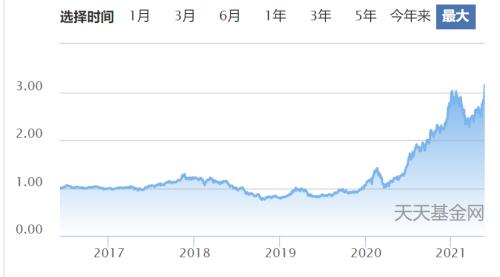

近日重要会议和监管部门对汇率问题多次表态。5月21日,国务院金融稳定发展委员会召开第五十一次会议,要求进一步推动利率汇率市场化改革,保持人民币汇率在合理均衡水平上的基本稳定。5月23日,央行副行长刘国强就人民币汇率问题答记者问指出,人民银行完善以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,这一制度在当前和未来一段时期都是适合中国的汇率制度安排。5月27日,全国外汇市场自律机制第七次工作会议提出,不要赌人民币汇率升值或贬值,久赌必输。浙商证券在5月27日发布的报告《人民币应长期乐观短期谨慎》中提示人民币兑美元汇率短期持谨慎观点,下半年需关注海外两大利空因素对人民币兑美元汇率的扰动。一是疫情后美国宽松货币政策的退出可能带动美元阶段性走强,继而扰动人民币汇率。二是中美短期博弈升温可能成为扰动人民币汇率的潜在利空因素。

对人民币兑美元汇率走势长期乐观,预计有8年升值周期

浙商证券分析,随着人民币汇率形成机制逐步市场化,人民币兑美元汇率的长期走势与美元指数相关度不断增强,两者历史走势密切相关,美元指数上行、下行对应人民币兑美元汇率贬值、升值,两者较少出现背离。而美元周期决定于生产要素在美国与新兴市场的对比,我国劳动力要素相对于美国的科技和资本要素略占上风,这决定了中长期人民币相对美元是渐进升值的趋势。从美元周期看,过去美国周期大致呈现出7年升值,10年贬值的长周期特征,本轮美元贬值周期已开启2-3年,因此中长期看,人民币对美元将因中国在全球的劳动力占优仍有8年左右升值周期。