张忆东:通胀预期持续上行 大宗商品领涨

来源:张忆东策略世界584人参与讨论 2021-05-10 15:16:34

投资要点

一、港股、美股市场监测

1、港股市场综述(注:本周指的是20210503-20210507)

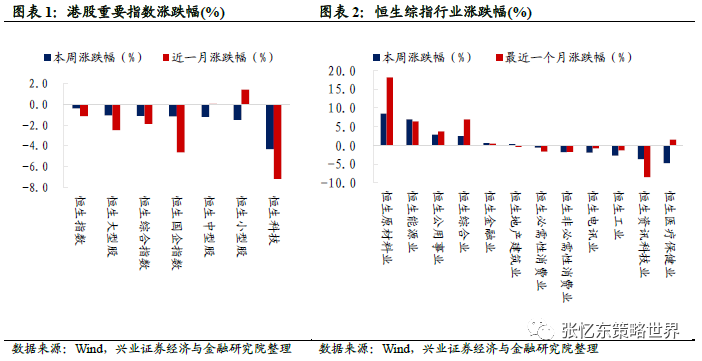

股指表现:本周港股重要指数均下跌,恒生科技指数(跌4.3%)、恒生小型股指数(跌1.5%)和恒生中型股指数(跌1.2%)领跌,恒生国企指数跌1.2%、恒生综合指数跌1.1%、恒生大型股指数跌1.1%、恒生指数跌0.4%。行业上,原材料业、能源业和公用事业领涨,医疗保健业、资讯科技业和工业领跌。

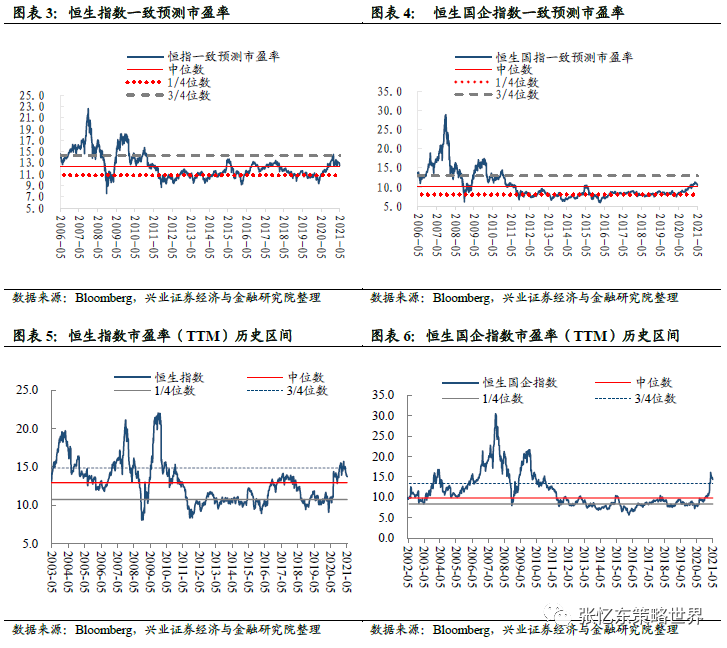

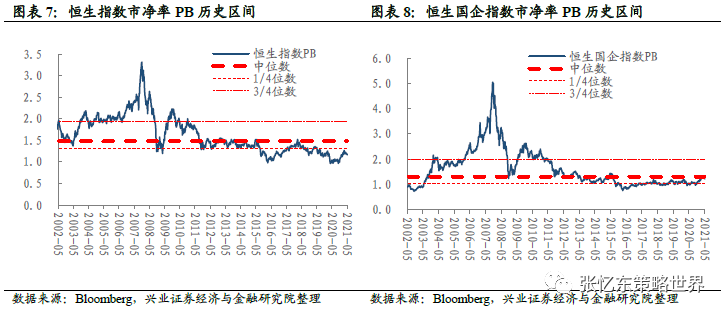

估值水平:截至5月7日,恒指预测PE(彭博一致预期)为12.6倍,恒生国指预测PE为10.5倍,均处于2005年7月以来的中位数和3/4分位数之间。恒生指数PE(TTM)为13.7倍,恒生国指PE(TTM)为14.4倍。

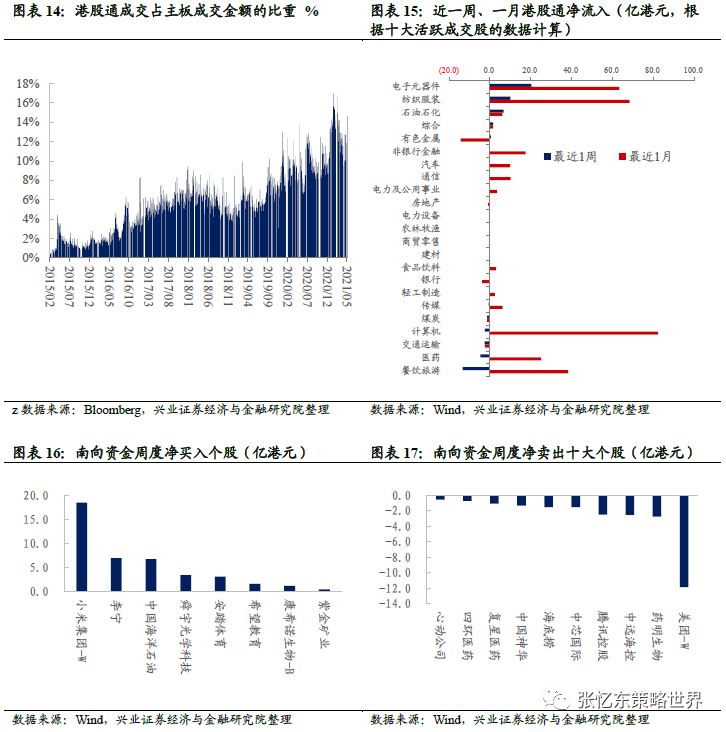

资金流动:本周港股通资金净流出5.99亿元人民币,南向资金主要流向电子元器件、纺织服装和石油石化,流出餐饮旅游、医药和交通运输。本周五AH溢价指数为134.9,低于上周五的135.6,高于2005年以来的3/4分位数。

投资者情绪:恒生波指为17.3,高于上周收盘的16.9,处于2012年以来43%分位数水平;主板周平均卖空成交比为13.2%,高于上周收盘的12.4%;恒生综指换手率(MA30D)为0.23%,处于2005年以来的54.3%分位数水平。

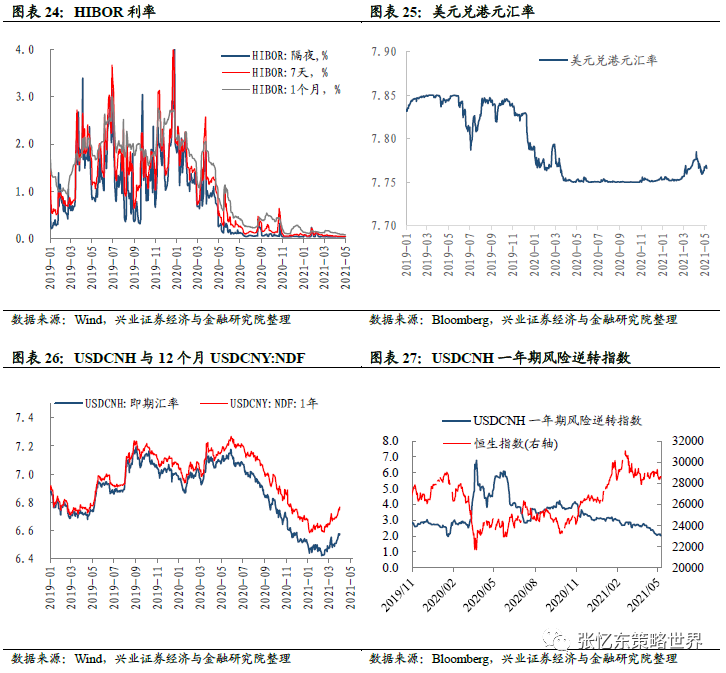

货币市场利率:相较于上周收盘,HIBOR隔夜利率上升0.3bp至0.04%,7天利率与上周持平为0.05%,1个月利率下降1.1bp至0.08%。

汇率市场:截至5月7日,美元兑港元汇率为7.7659。

彭博巴克莱中资美元债各等级回报指数:彭博巴克莱中资美元债回报指数涨0.38%;投资级回报指数涨0.38%;高收益回报指数涨0.38%。

2、美股市场综述(注:本周指的是20210503-20210507)

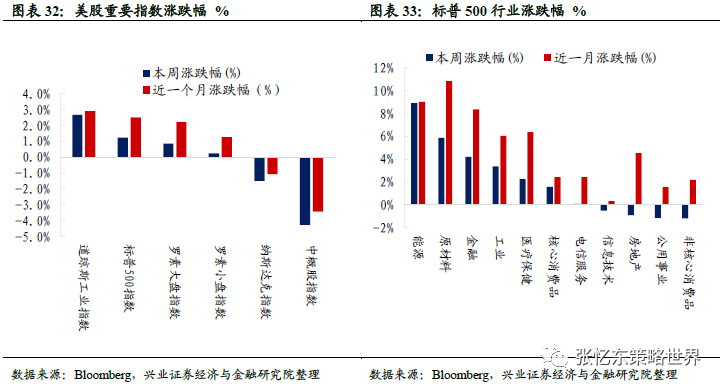

股指表现:本周道琼斯工业指数(涨2.7%)、标普500指数(涨1.2%)和罗素大盘指数(涨0.9%)领涨,罗素小盘指数上涨0.2%,中概股指数跌4.3%,纳斯达克指数跌1.5%。行业上,能源、原材料和金融领涨,非核心消费品、公用事业和房地产领跌。

估值水平:截至5月7日,标普500预测市盈率为23.1倍,高于上周收盘的23.0倍,高于1990年以来的3/4分位数。

投资者情绪:1)美股个股看涨/看跌期权成交量比例5日移动平均为1.9,低于上周五的2.1,位于近五年以来的83%分位数水平;2)截至5月7日,VIX指数为16.7,低于上周收盘的18.6,处于1990年以来的62%分位数水平。

流动性:截至5月5日,美联储资产负债表规模达7.8万亿美元。4月28日至4月5日期间,规模增加295亿美元。本周美国十年期国债名义收益率下降5bp至1.60%,TIPS隐含的5年通胀预期上升8bp至2.65%,10年通胀预期上升8bp至2.49%。

3、全球资产市场表现(美元计价)

跨资产:农产品>工业金属>黄金>股票>原油>债券;股票市场:本周全球重要股市中,巴西、俄罗斯和南非股市领涨;债券市场:本周,海外主要发达国家/地区10年期国债收益率中,法国降16.2bp,英国降2.2bp、意大利升0.8bp;大宗商品:本周布伦特原油价格涨1.53 %,黄金涨3.51%,工业金属涨5.35%;汇率:本周美元指数跌1.15%,新兴市场汇率指数上涨1.77%。

4、全球公共卫生事件跟踪

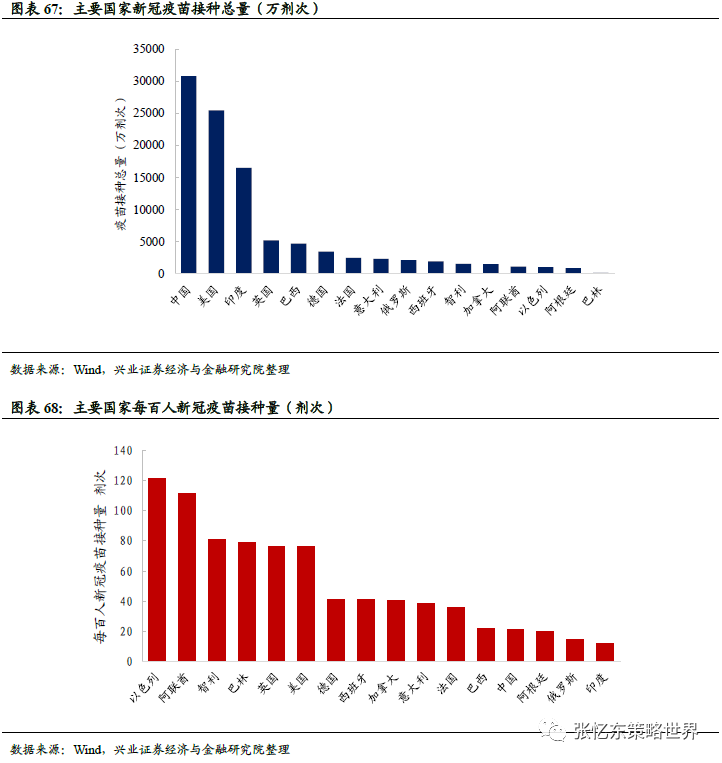

截至周五,新冠疫苗累计接种剂次中,中国为3.08亿剂次,美国为2.55亿剂次,印度为1.65亿剂次,英国为5183万剂次,巴西为4688万剂次。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、港股、美股市场监测

1、港股市场监测(注:本周指的是20210503-20210507)

1.1、港股市场表现概览

股指表现:本周港股重要指数均下跌,恒生科技指数(跌4.3%)、恒生小型股指数(跌1.5%)和恒生中型股指数(跌1.2%)领跌,恒生国企指数跌1.2%、恒生综合指数跌1.1%、恒生大型股指数跌1.1%、恒生指数跌0.4%。行业上,恒生原材料业(涨8.5%)、恒生能源业(涨6.9%)和恒生公用事业(涨2.9%)领涨,恒生医疗保健业(跌4.7%)、恒生资讯科技业(跌3.7%)和恒生工业(跌2.8%)领跌。

1.2、港股盈利趋势与估值

估值水平和盈利增速,截至5月7日:

恒指预测PE(彭博一致预期)为12.6倍,恒生国指预测PE为10.5倍,均处于2005年7月以来的中位数和3/4分位数之间。

恒生指数当前PE(TTM)为13.7倍,位于2002年以来的中位数和3/4分位数之间;恒生国指PE(TTM)为14.4倍,高于2002年以来的3/4分位数。

恒生指数市净率水平为1.17倍,低于2002年以来的1/4分位数;恒生国指市净率水平为1.22倍,处于2002年以来的1/4分位数和中位数之间。

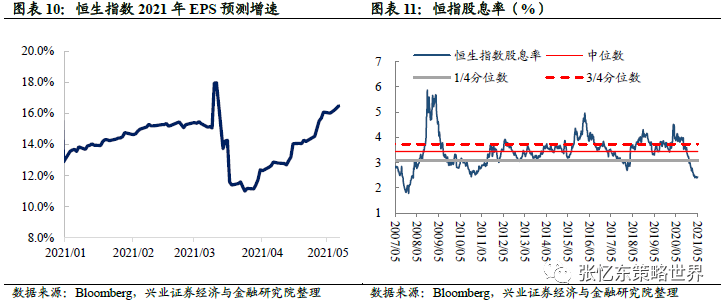

恒生指数2021年EPS预测增速为16.5%。

恒生指数股息率为2.43%,高于上周收盘的2.42%,低于2006年9月以来的1/4分位数水平

截至5月7日,从PE(TTM)的角度,行业估值分位数特征如下:

地产建筑业(81%)、综合业(79%)、资讯科技业(71%)、原材料业(54%)、公用事业(42%)、必需性消费业(41%)、金融业(31%)、工业(28%)、能源业(2%)、电讯业(2%)(注:行业括号内百分比数值为2011年以来行业最新市盈率所在分位数)。

1.3、资金流动

港股通资金净流入:本周港股通资金净流出5.99亿人民币,自开通以来累计买入成交净额达18501亿人民币。从前十大活跃成交个股的数据来看,南向资金主要流入电子元器件、纺织服装和石油石化,流出餐饮旅游、医药和交通运输。

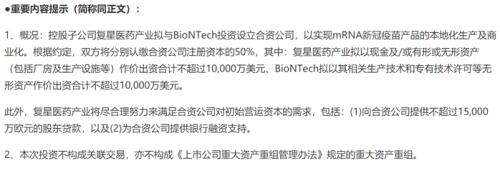

南向资金周度净买入个股为小米集团-W、李宁、中国海洋石油、舜宇光学科技、安踏体育、希望教育、康希诺生物-B和紫金矿业;净卖出前十大个股为美团-W、药明生物、中远海控、腾讯控股、中芯国际、海底捞、中国神华、复星医药、四环医药和心动公司。

本周港股通成交占主板成交金额的比重为13.54%,高于上周的11.56%。截至5月7日,AH溢价指数为134.9,低于上周收盘的135.6,高于2005年以来的3/4分位数。

截至5月7日,根据彭博口径统计,本周主要投资于香港的股票型ETF基金中,基金资产总值前十大ETF净流入资金1.58亿美元;本周恒指两倍反向ETF净流出资金2.58亿港元

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

1.4、港股投资者情绪

投资者情绪:截至5月7日,恒生波指为17.3,高于上周收盘的16.9,处于2012年以来的43%分位数水平;主板周平均卖空成交比为13.2%,高于上周收盘的12.4%;截至5月7日,30日移动平均换手率方面,恒生综指为0.23%,处于2005年以来的54.3%分位数水平,恒生小型股换手率(0.29%)和恒生中型股换手率(0.28%)大于恒生大型股换手率(0.24%)。

1.5、中国香港市场利率汇率跟踪

货币市场利率:截至5月7日,相较于上周收盘,HIBOR隔夜利率上升0.3bp至0.04%,7天利率与上周持平为0.05%,1个月利率下降1.1bp至0.08%。

汇率市场:截至5月7日,美元兑港元汇率为7.7659,USDCNH即期汇率为6.4159.USDCNH一年期风险逆转指数为2.02,低于上周收盘的2.10,处于2011年以来的56%分位数水平。

1.6、中资美元债数据跟踪

截至5月7日,相较于上周五收盘:

Markit iBoxx房地产企业中资美元债回报指数涨0.31%;投资级回报指数涨0.28%;高收益回报指数涨0.32%。

彭博巴克莱中资美元债回报指数涨0.38%;投资级回报指数涨0.38%;高收益回报指数涨0.38%。

Markit iBoxx非金融企业中资美元债回报指数涨0.32%;投资级回报指数涨0.31%;高收益回报指数涨0.39%。

Markit iBoxx金融企业中资美元债回报指数涨0.32%;投资级回报指数涨0.35%;高收益回报指数涨0.27%。

2、美股市场监测(注:本周指的是20210503-20210507)

2.1、美股市场表现概览

股指表现:本周道琼斯工业指数(涨2.7%)、标普500指数(涨1.2%)和罗素大盘指数(涨0.9%)领涨,罗素小盘指数上涨0.2%,中概股指数下跌4.3%,纳斯达克指数下跌1.5%。行业上,能源(涨8.9%)、原材料(涨5.9%)和金融(涨4.2%)领涨,非核心消费品(跌1.2%)、公用事业(跌1.1%)和房地产(跌0.9%)领跌。

2.2、美股盈利趋势与估值

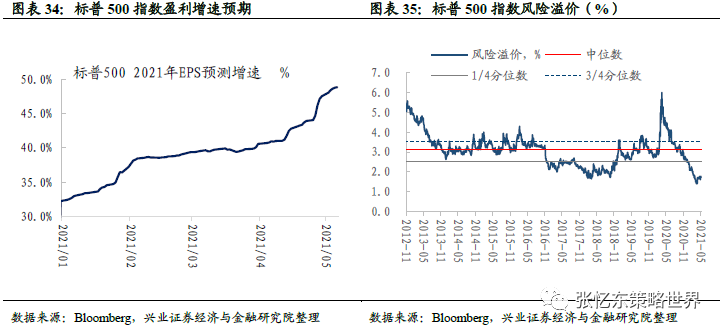

风险溢价水平和盈利预期:截至5月7日,标普500指数2021年EPS预期增速为48.8%;截至5月7日,股权风险溢价为1.72%,高于上周的1.71%,低于2010年11月以来的1/4分位数。(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)。

估值水平:

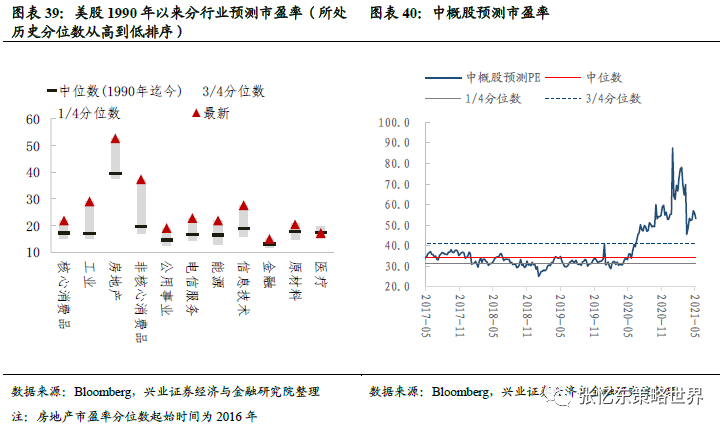

截至5月7日,中概股预测市盈率为53.3倍,低于上周收盘的56.0倍,高于2015年以来的3/4分位数。

截至5月7日,标普500预测市盈率为23.1倍,高于上周收盘的23.0倍,高于1990年以来的3/4分位数。

截至5月7日,标普500市盈率(TTM)为30.4倍,高于上周收盘的30.0倍,高于1990年以来的3/4分位数。

行业估值特征如下:

核心消费品(99%)、工业(98%)、房地产(97%)、非核心消费品(97%)、公用事业(96%)、电信服务(85%)、能源(82%)、信息技术(80%)、金融(78%)、原材料(73%)和医疗(47%)。(注:括号内百分比数值为对应行业预测市盈率于1990年以来的分位数)

截至5月7日,标普500指数股息率与十年期美国国债收益率之差为-0.22%,处于2010年以来的均值与1倍标准差下限之间。

2.3、资金流动

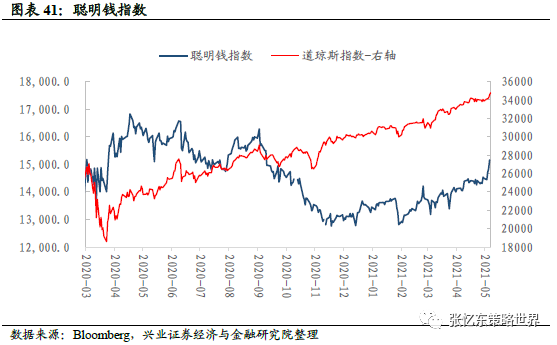

截至5月6日,聪明钱指数由上周收盘的14493点上涨至15156点,涨幅为4.6%。

截至4月28日,通过ETF流入美股的周度现金净流量为34.2亿美元,通过长期共同基金流出美股的周度现金净流量为212.6亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪:

截至本周收盘,美股个股看涨/看跌期权成交量比例5日移动平均为1.9,低于上周五的2.1,位于近五年以来的83%分位数水平。

VIX指数略高于历史中位数。截至5月7日,VIX指数为16.7,低于上周收盘的18.6,处于1990年以来的62%分位数水平。

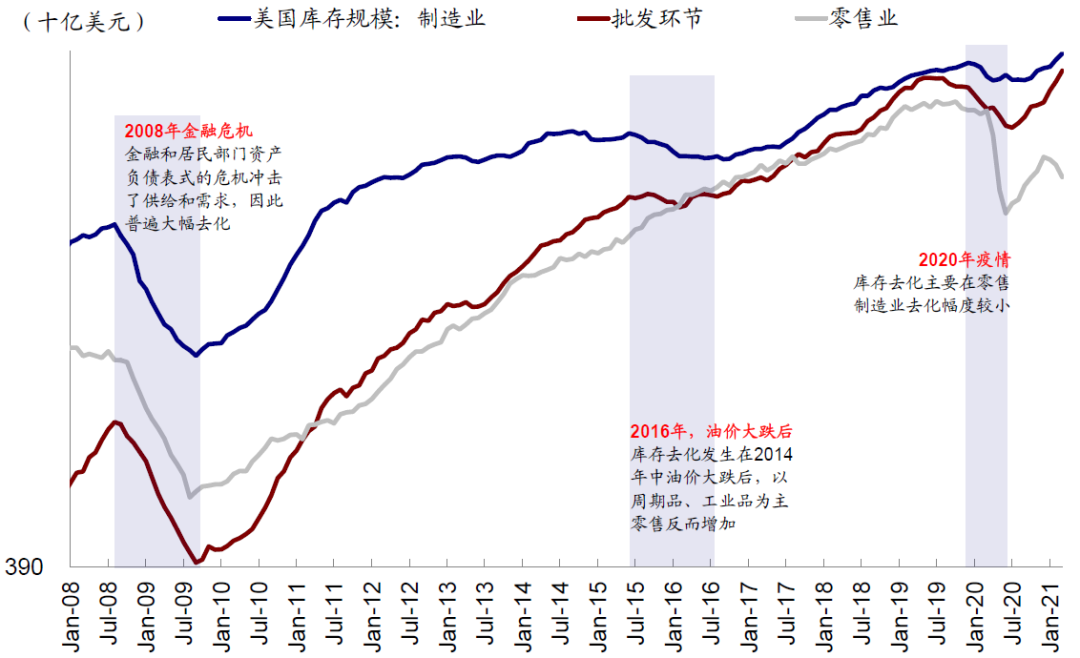

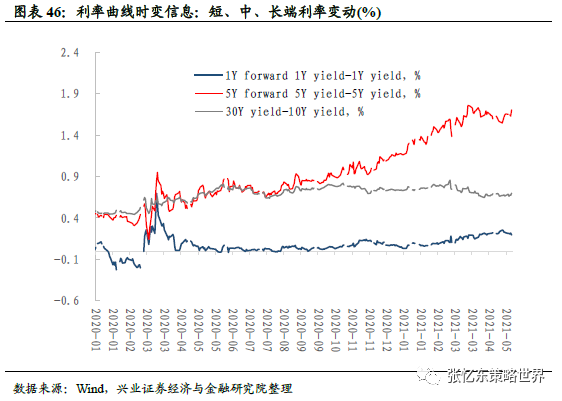

货币政策预期与中长期增长和通胀预期:本周,1Y forward 1Y yield-1Y yield(短期货币政策预期)利差下降2.5bp至0.20%;5Y forward 5Y yield-5Y yield(中期增长和通胀预期)利差上升4.8bp至1.71%;30年-10年国债利差(长期增长和通胀预期)上涨2.9bp至0.70%。

(注:短期货币政策预期,即1Y forward 1Yyield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Y yield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

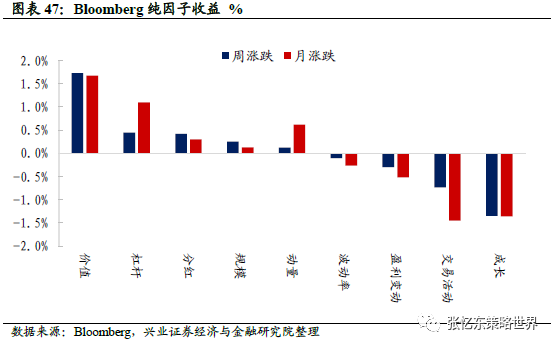

本周,价值(涨1.7%)、杠杆(涨0.4%)和分红(涨0.4%)因子领涨,成长(跌1.4%)、交易活动(跌0.7%)和盈利变动(跌0.3%)因子领跌。近一月,价值、杠杆和动量因子占优,交易活动和成长因子跑输。

(注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

2.6、美国流动性数据跟踪

截至5月5日,美联储资产负债表规模达7.8万亿美元。4月28日至5月5日期间,规模增加了295亿美元,此前一周减少了400亿美元。

本周,纽约联储隔夜回购资金为7571.1亿美元,低于上周的7665.2亿美元。

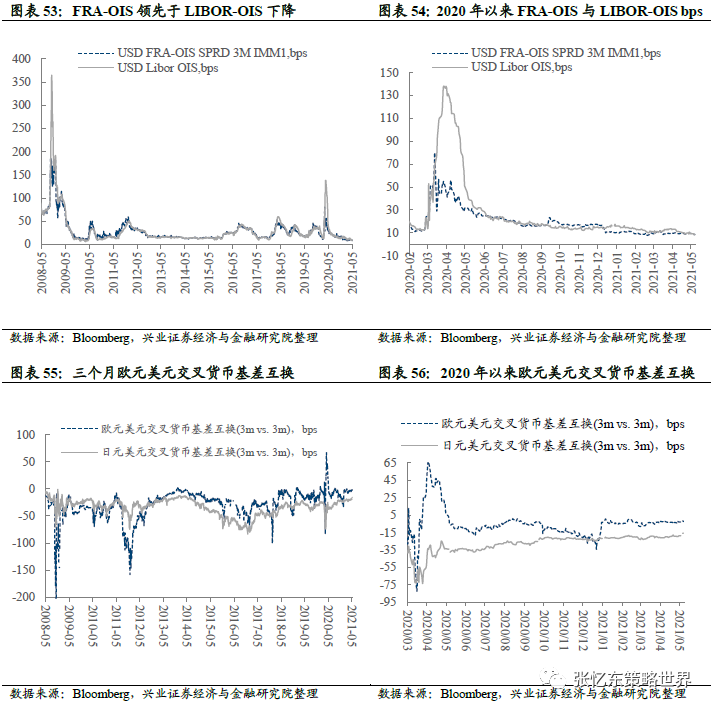

货币市场利率。截至5月6日,有担保隔夜融资利率(SOFR)为0.01%,与上周收盘持平;截至5月6日,LIBOR-OIS利差为0.09%。

美国国债收益率。截至5月7日,美国十年期国债名义收益率为1.60%,较上周收盘下降5bp。

美国通胀预期。截至5月7日,美国TIPS隐含的5年通胀预期上升8bp至2.65%,10年通胀预期上升8bp至2.49%

美元流动性数据跟踪:

截至5月7日,欧元美元3个月交叉货币互换点上升0.46bp至-2.45bps。

相较于上周收盘,截至5月7日,FRA-OIS下降0.9bp至8.6bps;LIBOR-OIS下降0.8bp至8.7bps。

3、全球资产市场表现(注:本周指的是20210503-20210507)

本周全球资产市场表现(美元计价):

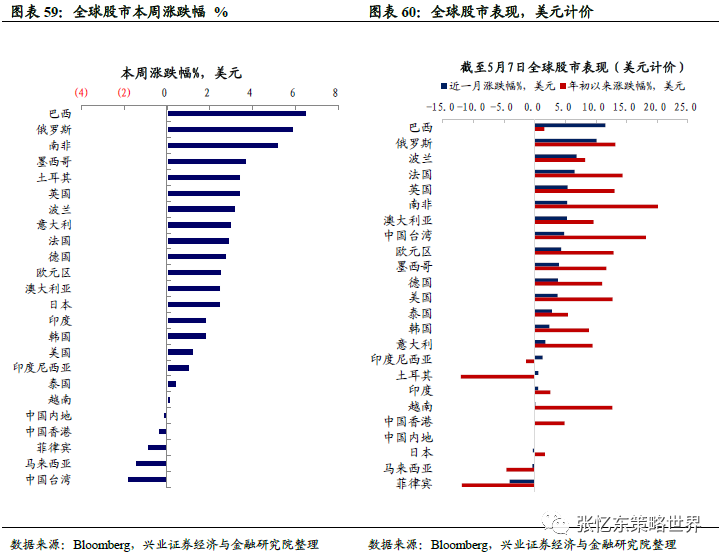

跨资产:农产品>工业金属>黄金>股票>原油>债券;

股票市场:本周全球重要股市中,巴西(涨6.5%)、俄罗斯(涨5.9%)和南非(涨5.2%)股市领涨,中国台湾(跌1.8%)、马来西亚(跌1.5%)和菲律宾(跌0.9%)股市领跌;

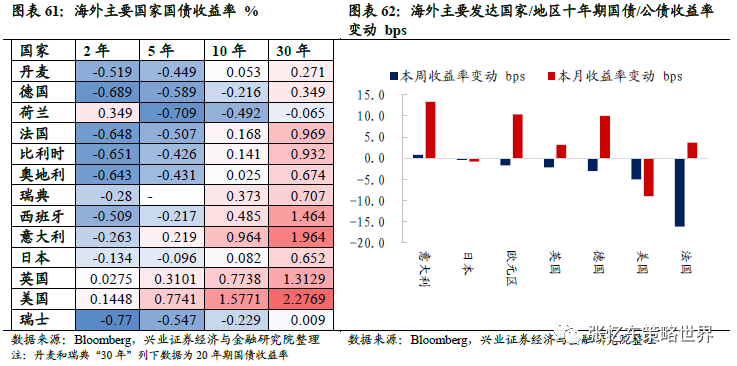

债券市场:本周,海外主要发达国家/地区10年期国债收益率中,美国降5.0bp,法国降16.2bp,英国降2.2bp、意大利升0.8bp,欧元区降1.7bp;

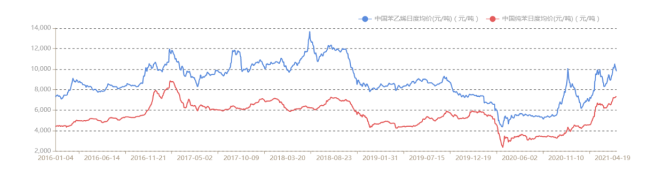

大宗商品:农产品>工业金属>黄金>原油。本周布伦特原油价格涨1.53 %,黄金涨3.51%,工业金属涨5.35%;

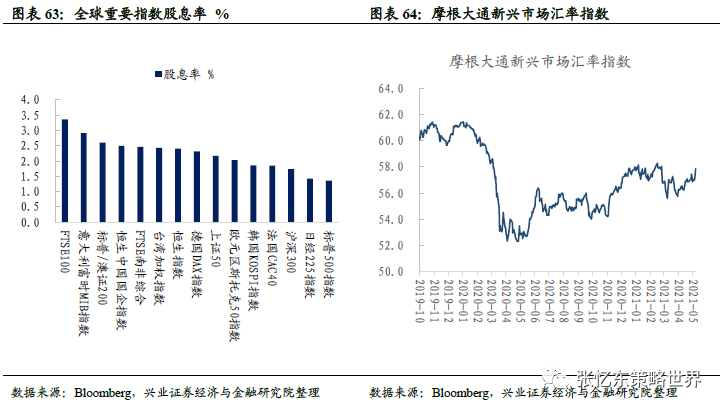

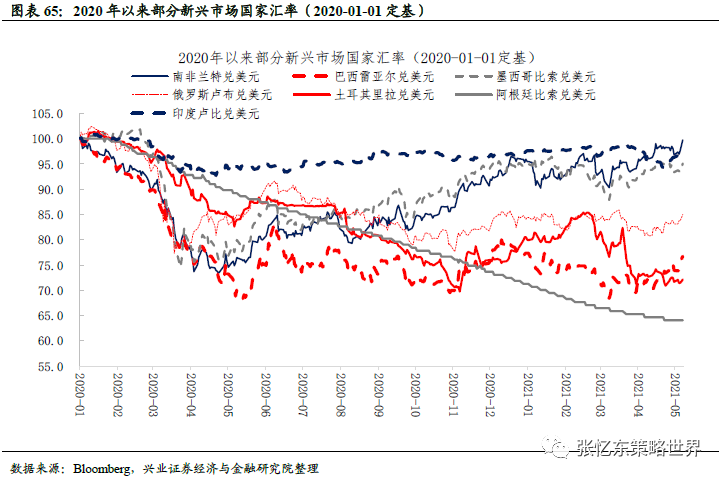

汇率:本周美元指数下跌1.15%,摩根大通新兴市场汇率指数上涨1.77%。美元兑人民币汇率下跌0.89%,美元日元汇率下跌0.65%,欧元兑美元汇率上涨1.21%。新兴市场国家汇率:印度卢比兑美元、土耳其里拉兑美元、巴西雷亚尔兑美元、俄罗斯卢布兑美元、南非兰特兑美元和墨西哥比索兑美元汇率上涨,阿根廷比索兑美元汇率与上周持平。

三、全球公共卫生事件跟踪

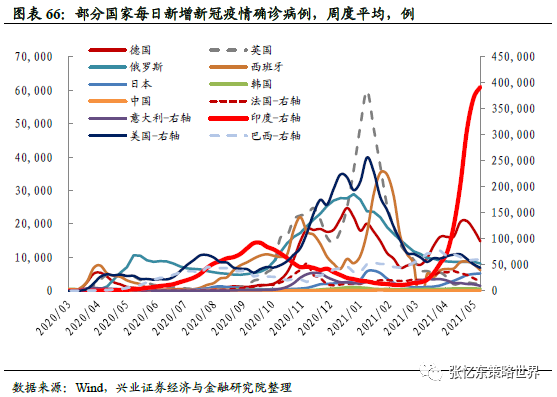

新冠肺炎周度新增确诊病例数:截至5月8日这一周,日平均新冠肺炎确诊病例中,印度为39.2万例,美国为4.4万例,巴西为6.1万例,法国为1.8万例,德国为1.5万例、意大利为0.96万例,西班牙为0.62万例,英国为0.21万例。

新冠疫苗接种数据跟踪:截至5月7日,新冠疫苗累计接种剂次中,中国为3.08亿剂次,美国为2.55亿剂次,印度为1.65亿剂次,英国为5183万剂次,巴西为4688万剂次;每百人新冠疫苗接种量中,以色列为121.2剂次,阿联酋为111.7剂次,智利为81.2剂次,巴林为79.2剂次,英国为76.4剂次,美国为76.2剂次,中国为21.4剂次。

四、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(文章来源:张忆东策略世界)