ATFX外汇科普:金融周期的重要性远高于经济周期

来源:金融界网 2021-05-07 18:23:39

经济周期是商品生产的周期,随着产量的增加或减少,宏观经济呈现出规律性的波动。

金融周期是货币流动性的周期,随着M2/利率的增长和减少,借贷主体发生相对规律的变化。

市面上描述经济周期的书籍很多,因为市场经济存在的时间已经足够长,经济学家拥有足够的样本数据进行研究。讲解金融周期的书籍很少,因为金融的作用被普遍关注,还是在08年金融危机之后。08年至今,13年时间,并且主要出于货币宽松的环境中,没有完成一个完整的循环,所以金融学家不能找到足够的历史数据进行研究。一个简单的认识是:金融服务于实体。所以美联储将货币政策的目标定为保持CPI的稳定和劳动力市场健康。但是,近几年的金融市场变动,逐渐否定了“金融服务实体”的原则。看起来,金融只服务于自己,它宁可自己产生不健康的泡沫,也不希望过剩的资金流入商品和劳动力市场。一个最简单的例子:投资者每年的收益,只有一小部分会提取出来消费,剩余的大部分都会再次投入到金融产品中,以求获得巴菲特所讲的复利效应。房地产市场就是这样,人们卖出房产后获得的超额财富,会转变成另外一套更加昂贵的房产,而不会转变成对更多日用品的消费。

观察经济周期,需要用到CPI和失业率数据;观察金融周期,需要用到M2增速和国债收益率。

▲ATFX供图

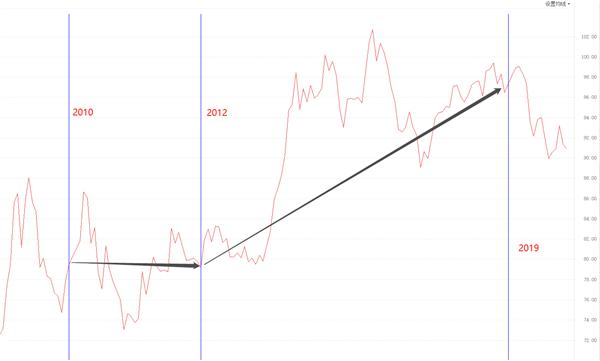

图中最直观的规律是:M2增速处在上涨区间时,以较短的时间就可以达到峰值。自2010年至2012年,两年时间美国M2增速就从2%左右上涨至10%左右。相反,M2增速在下降区间时,需要很长的时间才能够实现同等幅度的变化。2012年至2019年,用了7年的时间,美国M2增速才从10%附近下跌至3%附近。2019年之后,美国的M2增速重新进入了上涨阶段,只不过图中的数据仅仅演示到了2019年末,并未展示2020年和2021上半年的数据。现在最新的M2增速值为24.24%(202年3月份),处于历史最高水平。总的来看,金融周期的繁荣期和衰退期具有不同的演化速度,实现货币的高流动性相对容易,降低货币供应速度相对困难。

▲ATFX供图

在M2快速上涨的阶段,美元指数表现出大区间的震荡特征,震荡区间在(73~86).在M2缓慢下跌的阶段,美元指数表现出快速升值的特征,自最低点79,一路升值至最高点102。并且这种升值主要发生在M2缓慢下跌的前半段,后半段主要以高位震荡存在。

自2019年之后,M2又进入快速上涨的通道,美元指数也跟着出现剧烈贬值走势。按照美联储主席鲍威尔的说法:“2022年底之前美联储加息的概率很小”。似乎我们可以认为,M2增速还有相当长的时间处在上涨阶段,目前看空美元指数是最客观的判断。但是,美联储主席的讲话很大程度上是为了安抚市场的情绪。实际上会在哪一年加息、哪一年缩减购债规模,这都是走一步看一步的事情,不大可能提前预知。笔者更加倾向于,美联储将在今年底之前不得不缩减甚至取消每月购债,倒不是因为CPI会在年底前恢复到2%的目标水平,而是因为保持M2高速增长的理由——新冠肺炎疫情——将会在年底得到有效控制。回到金融周期的逻辑,货币流动性的提高,代价是企业、地方政府、居民的债务不断增加,而这种增长不可能一直持续下去。当债务率达到危险水平之后,要么中央银行主动采取货币紧缩的政策,刺破泡沫;要么听之任之,等待债务率达到极限后自然崩塌。难点在于,08年至今的金融周期,还不能够提供足够的基础数据来证明多高的债务率算是危险水平,多高的债务率算是极限。大家都在摸着石头过河,不断试探整个金融体系承受能力。

另外一个重要的金融周期衡量标准是债券收益率,对于美国来说,就是十年期债券收益率,之所以选择十年期,是因为它足够稳定和持续。

▲ATFX供图

在M2增速快速上涨的阶段,美国十年期债券收益率一直在下跌,从最高点3.9%,一直下跌至最低点1.4%;在M2增速缓慢下跌的阶段,美国十年期债券收益率处于非常宽幅度的震荡状态,震荡区间为(1.3%~3%)。整体来看,M2增速与十年期国债收益率之间的相关性要高于M2增速与美元指数之间的相关性。十年期债券收益率下降,美元指数宽幅震荡,这代表美联储降息对美元指数的负面冲击并没有大家想想的那么严重,美元指数存在自身的购买力韧性。当然,另外一方面也是因为欧元区和其它国家也在进行同步降息。十年期债券收益率保持宽幅震荡,代表美联储维持相对稳定的货币货币,美元指数却能出现非常大大幅度的升值走势,这一现象再次证明美元具有内在的购买力韧性,或者说美元相比其它国家货币来说,在面对货币宽松政策冲击时,能够更好的保持自己的升值态势。自2020年下半年开始,十年期美债的收益率进入快速上涨的通道,这本身就与美联储主席鲍威尔的讲话背道而驰,因为国债收益率越高,代表美联储加息的时间点越是会提前,一直拖到2022年底再加息的概率在不断降低。

最后,2020年开始,M2增速在继续升高,但十年期国债收益率也在升高,这种“共振性”极为反常,预计不会持续太长时间。笔者看来,M2增速将无法维持目前的高增长,未来快速下跌的概率较高。M2的降低将带动美元指数出现较大幅度升值,所以我们对美元指数未来的走势持有鉴定的看多观点。

小结:金融周期是一个非常宏大的命题,笔者也只能对这个命题发表一些自己粗浅的看法,并不能代表目前主流的经济学、金融学观点,纯粹只是一家之言。单纯从历史数据看,M2增速早就已经创出了历史新高,十年期美债的收益率也早就创出了历史新低,这种极端的情况能持续多久,谁都无法确定。但是,从周期循环的角度来看,物极必反,也许M2增速快速下降,十年期债券收益率快速升高的周期已经近在眼前,让我们拭目以待。最后,祝读者朋友们都能财源广进。

ATFX免责声明

1、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。