大涨近14%,这类ETF又火了!

来源:中国基金报 2021-04-29 09:24:41

本月市场弱势盘整,资金一改3月“越跌越买”模式,作为机构资金“风向标”的权益类ETF(股票ETF+跨境ETF)4月以来份额显著减少,一些宽基和消费、券商、银行等ETF成为吸金主力。小长假将至,对于节后市场,一些基金经理也表现出谨慎乐观。

近1个月权益类ETF资金净流出280亿

消费、券商、银行等ETF成吸金主力

Wind数据显示,截至4月27日,权益类ETF总份额为5196.42亿份,相比3月26日减少232.12亿份。按照区间成交均价测算,期间净流出的资金达280.95亿元。

从资金流入方向看,4月以来,一些宽基ETF依旧受到追捧。其中,易方达深100ETF获52.25亿元净买入,4月以来份额增长12亿份;华夏上证50ETF获18.04亿元资金净买入,份额增长5.17亿份,达到131.76亿份;工银瑞信科创ETF获得13.32亿元资金的净买入,期间份额增长了10.14亿份,达到39.15亿份。

行业ETF方面,资金净流入居前的有华夏消费ETF、华宝券商ETF、天弘银行ETF等。4月以来,华夏消费ETF获得9.14亿元资金的净买入,期间份额增长2.32亿份,达到3.07亿份。华宝券商ETF获得3.75亿元资金的净买入,期间份额增长了3.79亿份,达到249.62亿份。

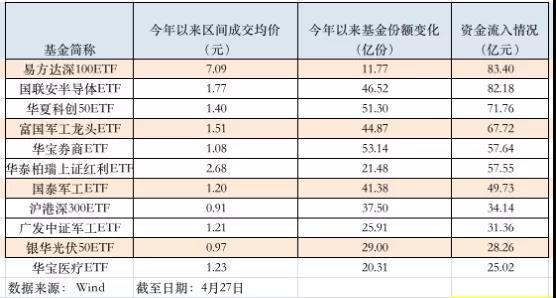

拉长时间来看,年内半导体、券商、军工、光伏、医疗等主题ETF资金净流入显著。今年以来,国联安半导体ETF获得82.18亿元资金的净买入,期间份额增长46.51亿份。富国军工龙头ETF获得67.72亿元资金的净买入,期间份额增长44.87亿份。华宝券商ETF获得57.63亿元资金的净买入,期间份额增长53.14亿份。此外,资金还加仓华宝医疗ETF。截至4月27日,华宝医疗ETF今年以来份额增长超20亿份,净流入资金超25亿元,高居同期全市场医药医疗类ETF资金流入第一。

月内大涨近14%

医疗、生物科技ETF霸榜

4月,生物医疗板块再度爆发,称霸月度ETF涨幅榜。截至4月27日,4月以来,权益类ETF涨幅在10%以上的有12只。其中,汇添富生物医药ETF涨13.93%,位居ETF涨幅第一。国泰医疗ETF、天弘医疗设备ETF、华宝医疗ETF等涨幅均在11%以上;以生物科技为主题的招商生物科技ETF、华夏生物科技ETF、易方达生物科技ETF涨幅也都在11%以上。此外,鹏华酒ETF、国泰钢铁ETF月内表现不俗,分别大涨10.57%和9.9%。

德邦基金股票投资一部总经理黎莹认为,一方面,近期全球疫情有所反弹,印度疫情继续恶化,国内也时有零星疫情偶发,疫情相关公司持续受到关注。另一方面,部分医药领域仍处在高速发展阶段,疫情负面影响小,业绩成长性强,受到市场追捧。然后,近期随着年报和一季报的陆续披露,不少医药公司凭借强劲的业绩增长再一次受到市场的认可。黎莹认为,后续接种疫苗将成为疫情防控的必选项,刚性需求有望给相关受益标的带来确定性成长,而高景气度领域的公司有望保持快速增长,股价方面可能继续演绎。未来具备创新研发体系的公司和配套CXO公司有望进一步成长,成为中国医药(行情600056,诊股)板块的主力选手。然后,医药板块中具备消费升级属性的公司值得重视。

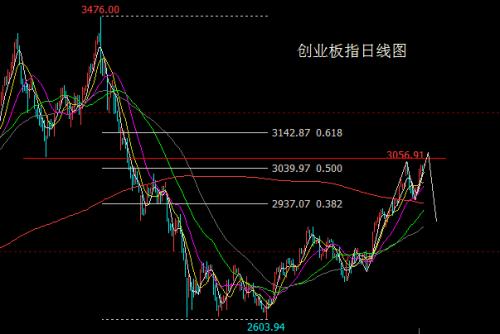

国泰基金认为,中长期角度,今年市场再度复刻前2年市场整体性大涨的可能性较小,整体的投资思路依然是时间换空间的策略。目前市场整体向下空间虽然较为有限,但市场整固阶段的行业轮动速度可能会加快,并且市场整固阶段市场波动预计仍将继续持续,对于优质板块应当贯彻逢低坚定加仓的投资策略并切忌追涨杀跌,其中一些优质板块如芯片ETF、生物医药ETF、新能车ETF等的投资机会依然值得期待。在经过回调后不少优质板块的PEG已经离1这一临界值并不太远,估值性价比已经逐步凸显。

对节后市场谨慎乐观

看好大消费、科技、先进制造、医药等

四月财报季即将走完,A股历来有“五穷六绝”的说法,对于节后市场,一些基金经理也表现出谨慎乐观。

华泰柏瑞基金副总经理、量化与海外投资团队负责人田汉卿认为,无论从基本面,市场整体估值,还是资金流动的角度,A股市场在中长期有很好的投资机会。当然,中长期看好,并不排除短期或者期间市场波动的风险。只有能够承受股票市场波动风险的资金,才应该配置到股票市场中。

田汉卿向记者表示对A股中长期坚定看好,主要基于几个方面,第一个层面看基本面。中国经济基本面中长期对股市是有支撑的。从上市公司基本面来看,这两年上市公司整体盈利在提升,上市公司质量也在提升,以3-5年为窗口,上市公司的盈利增速整体还是比较可观的。第二个层面看估值是否合理。她认为目前来看,很多股票的PEG都在一倍以下,很大部分股票的估值基本在合理范围之内,特别是过去几年被市场忽略的板块和股票,估值性价比是很不错的。然后从资产配置来看,当前不管是国内的机构还是个人,总体而言,对股市都还是低配的。中长期,全球投资人对A股整体的配置也会逐步增加。中长期,流向A股市场的资金增量可期。

上投摩根核心优选基金经理孙芳表示,展望后市,中国经济在全球依然处于优势位置,宏观经济继续改善,A股整体盈利增速提升,企业基本面向好,这给市场奠定了稳定的基础。对于政策取向在后续可以持续观察,但她认为最大的变化已经被市场所反映,此后影响将越来越小。总结来说,今年从头到尾的涨一年的大板块机会不一定会有,总体上还是呈现一个结构化的行情。

投资方向上,长期看好大消费、科技、先进制造、医药等行业,这些行业将长期受益于中国国内国际双循环的新发展格局和国内的人口素质红利。中期来看,顺周期产业中亦有部分公司可以持续占领行业高位,获得稳定利润。

光大保德信研究总监、光大新增长基金经理魏晓雪表示,今年对指数没有太多的想法,2021年绝对不是熊市,但也不是大牛市。大环境是中外宏观经济共振复苏+流动性边际紧缩的组合,今年是考验基金经理和研究员选股与研究深度的一年。从看好的方向看,看好汽车的电动化和智能化、5G在工商业中的运用,自主可控三条产业趋势,另一方面,经济复苏之时也会积极布局顺周期板块,同时长期看好中国的消费市场。

国海富兰克林基金副总经理、投资总监徐荔蓉认为,今年行情总体还是偏震荡向上。影响因素有三,一是宏观经济情况,目前判断超预期的概率较高;二是企业盈利增长,目前来看一些偏周期的低估值公司,盈利超预期的概率和幅度都会高于市场预期;三是资金面情况,今年货币政策预计收紧,流动性偏紧,市场上涨的幅度受到制约,可能出现较大波动,长期来看,一些优质公司可能会出现较好买点。行业方面,他认为今年机会相对更大的行业有:以银行和互联网金融为主的金融行业、可再生能源、大消费行业。