PTA&MEG: PX加工费走强,乙二醇库存拐点将至?

来源:天风期货研究所 2021-04-22 10:23:41

观点小结

PTA:

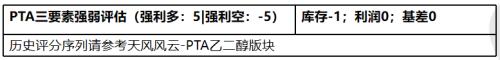

PTA需求聚酯维持高开工率,供给端PTA装置降负、延长检修较多,5月之前预计维持去库状态。

PX环节,随着逸盛新材料投产预期及海外春检增多,短期PX偏紧,PX基本面强于上下游,但后续继续走强驱动不强。

小结:短期PTA震荡偏强,绝对价格受原油影响较大。目前PTA低加工费高检修,基本面驱动向上,但高库存下向上空间不大,预计维持震荡。中长期投产过剩周期叠加仓单注销压力,关注PTA9-1反套的机会,-100附近可考虑逐步建仓。

风险点:需求恢复不及预期,疫情反复,原油波动加剧。

MEG:

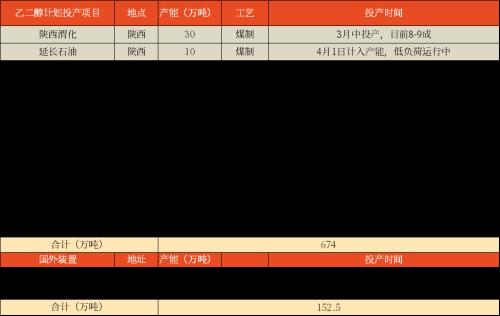

国内供应方面,煤制装置进入集中检修时间,4-5月预计检修量较大。新装置方面,据闻卫星石化(行情002648,诊股)已出部分乙二醇,浙石化目前出乙烯丙烯料,预计5月后才能陆续能贡献产量。

进口方面,近期到港不高,下游提货一般,库存预计持稳或小幅回升。

平衡表来看,4月乙二醇继续去库,5月起或小幅累库,但累库压力不大。

小结:目前市场交易的重点还在于新装置投产后主港再次累库带来的供应压力,关注乙二醇利润向下游转移的机会。短期煤制检修增加或许会带来供应端的一些波动。

风险点:海外装置停车增加,疫情反复,原油波动加剧。

聚酯高开工,等待秋冬订单到来

终端新订单维持偏弱

随着原料下跌,织造基地效益有所恢复。但新订单仍不多,以内贸订单为主,出口订单偏弱。

上周一聚酯促销,终端刚需集中备货,基本备货至4月底或5月初。

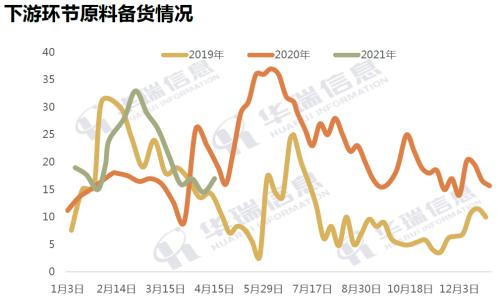

目前终端坯布成品库存持稳(39天),轻纺城(行情600790,诊股)成交有持稳。

织造开机稳中小降

江浙下游开工继续维持高位,加弹开工维持95%,织机开工至86.4%,江浙染厂开工至77%。

目前织造开工率稳中下降,华南部分织机开工率回落。春夏服装季节已过,秋冬服装订单还未下,4月底之前预计订单有限。

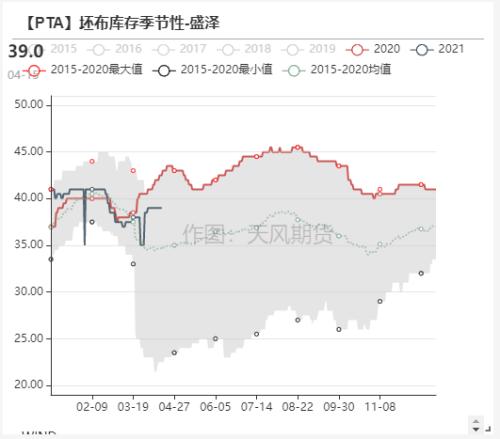

聚酯库存下降,后续或继续累库

上周聚酯配合下游补库,让利促销,产销放量,聚酯库存下降3-5天左右,聚酯工厂库存压力下降。

目前来看,后续刚需订单为主,聚酯预计库存继续小幅抬升。

聚酯环节利润继续压缩

聚酯利润环比继续下降,但同比仍维持高位。

主流工厂对后续订单仍有预期,聚酯工厂“稳开工稳利润”心态偏强。

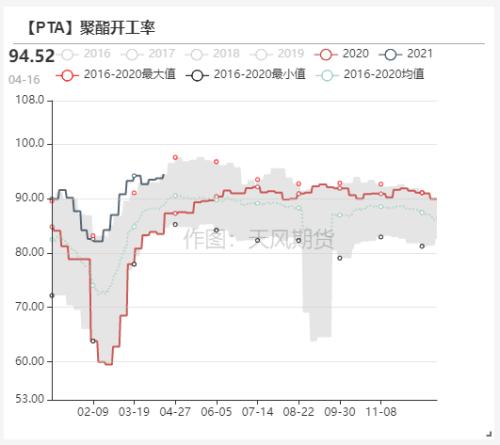

聚酯对需求乐观,维持高开工

经历上周的终端补库采购放量后,周内织造消化备货为主,产销清淡。

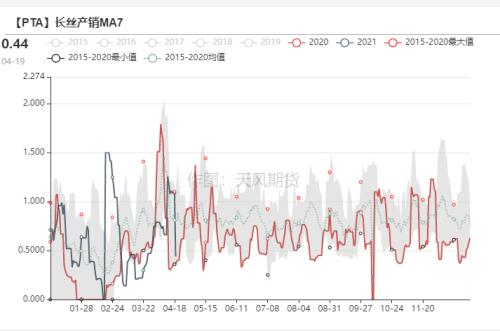

上周恒力40万吨长丝新装置开车,随着聚酯库存下移,聚酯开工率已经回升至94.5%,后续开工率预计高位持稳。

PTA延长检修装置增多,继续去库

PTA降负、延长检修装置增加

PTA检修增多,上周新凤鸣(行情603225,诊股)、乌石化停车,恒力1#降负,周末BP125万吨装置跳车。聚酯维持高负荷,恒力长丝投产,供需去库。

本周来看晟达延迟重启,恒力1# 20号起停车逸盛600万吨装置负荷恢复正常,聚酯开工率预计维持高位,继续去库。

后续关注低利润下多套装置检修后或维持长停状态。

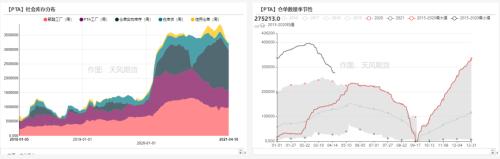

PTA以仓单去库为主,在库货库存流动性仍充裕

截止目前,PTA仓单27.5万张,环比上周下降约1.5万张仓单,PTA整体社会库存下降以仓单减少为主。

虽然仓单不断注销,但PTA社会库存仍然位于历史高位,仓单注销释放现货流动性,供需面短期改善难以解决高库存问题,预计加工费难以明显走强。

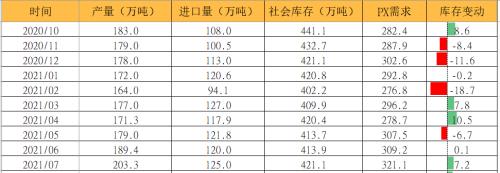

PTA平衡表

海关公布3月PTA出口数据,3月出口33.9万吨,预期出口增加的情况还将持续。

平衡表来看,4月需求维持93-94%左右压力不大,供给端装置检修预计超过3月检修量(检修损失110+万吨左右),PTA继续维持去库状态,去库预计以仓单为主。

2季度来看,4-5月去库,6月随着新装置预期投产或再次面临累库。考虑到多套装置可能在低利润下长停,PTA二季度累库压力不大。

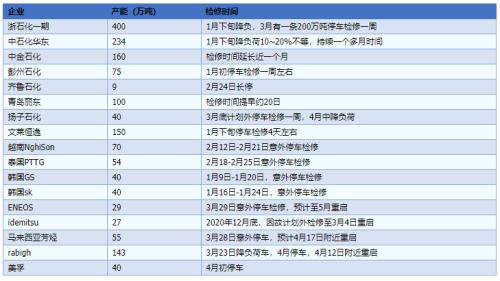

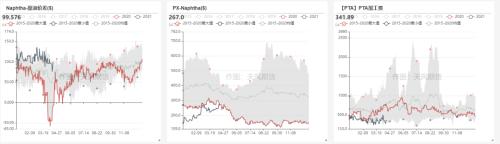

PX春检集中到来,装置意外故障增多

海外炼厂进入装置集中检修季,PX装置检修增多,此外计划外意外停车装置也有所增加,预期后续进口会有所下降。

3月PX进口127万吨,高于市场预期。平衡表来看,3-4月由于PTA检修较多,PX预计小幅累库,5月PTA新装置投产下或小幅去库,目前PX维持宽平衡,加工差有支撑。

本周来看,海南炼化及福化预计重启,进入5月后海外装置检修或陆续结束,PX短期在新装置投产预期下偏强,但加工差走强空间不大。

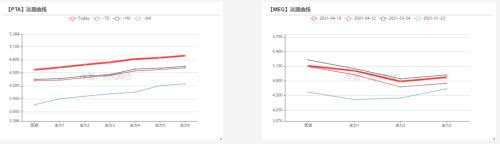

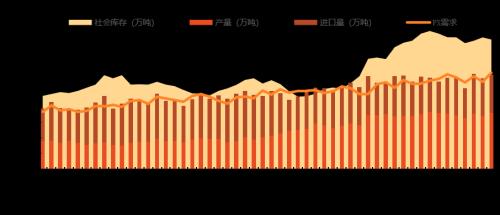

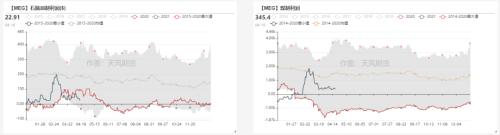

估值上,以原油为价格中枢区间震荡

产业链利润分配角度来看,随着逸盛新材料投产预期,PX偏紧,PX基本面强于上下游。上周PX-布油价差走强,石脑油价差压缩让利给PX,PX重心上移带动PTA价格上涨,但高库存下PTA加工差维持在350附近震荡。

PTA绝对价格的主要驱动仍在原油端,短期PX加工差偏强,但继续走强驱动不强,PTA加工差预计维持300-400震荡。

中长期PTA仍维持过剩格局,仓单注销压力下,关注9-1反套策略,在-100附近逐步建仓。

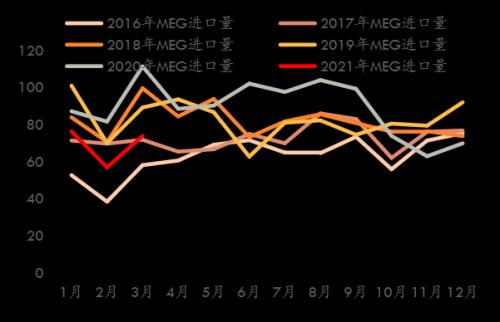

乙二醇新装置出料,库存拐点是否到来?

3月进口高于预期,到港量逐步抬升

海关公布3月进口数据,进口量74万吨,高于市场预期。

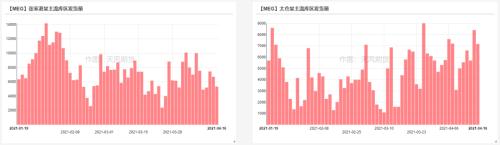

从到港量来看,上周预计到港在14.5万吨,实际到港15万吨,到港量不高但下游提货积极性一般,乙二醇累库。

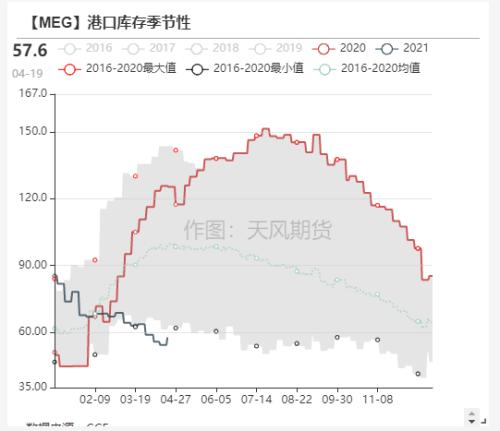

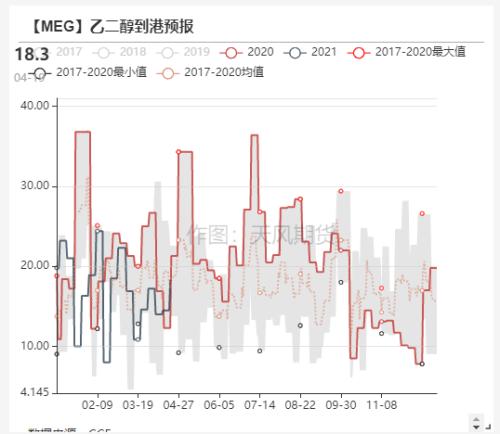

截止周一,华东主港地区MEG港口库存约57.6万吨,环比上期增加3.4万吨。下周到港18.3万吨,按照当前提货量来看,乙二醇或继续累库。

国内煤制装置集中检修增加

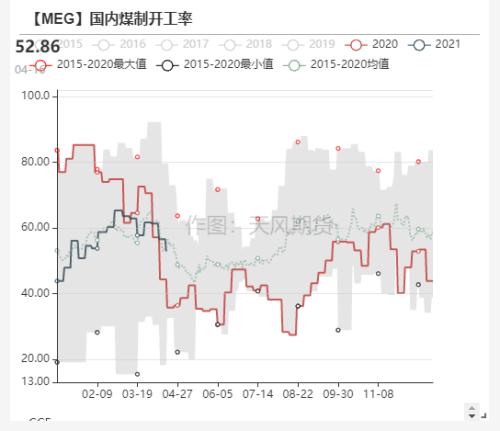

上周抚顺石油停车、兖矿停车,利华益和易高短停,煤制装置开工率下滑。

本周阳煤、兖矿等重启,开工率预计小幅回升。

但4-5月进入煤制装置集中检修周期,国内产量预计有一定下滑。

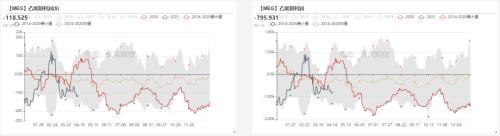

国内主要工艺仍有利润,后续煤制或有所缩量

目前石脑油制现金流22美金,按内蒙古煤计算,煤制利润330元附近。

按照当前利润来看乙二醇油制国内供给仍能维持。

煤制装置检修检修开启,煤制产量或有所下降。

市场关注焦点仍为新装置投产进度

市场交易的重点仍为新装置投产进度,据闻卫星石化已出料,浙石化已出乙烯、丙烯,新装置投产后乙二醇继续累库。

乙二醇平衡表

3月国内产量101.3万吨,进口74万吨,出口2.8万吨,净进口超预期增长,但整体维持去库;4月国内开工率持稳,卫星已出料,但量产预计集中在5月,按照海外检修情况4月进口量难以明显提高,预计仍有一定去库空间。

但短期新装置试车较多,市场受消息面影响较大。而且中长期来看,新装置投产后乙二醇累库压力仍大,乙二醇仍然偏空。

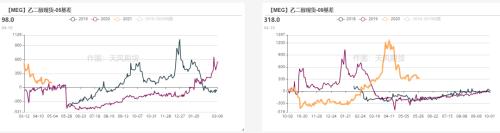

价差&结构

PTA基差维持偏弱震荡,9-1月差走强

MEG基差偏弱,月差持稳

远期曲线