第二大国有行召开业绩发布会,建行新行长王江首次亮相!明确未来五大重点工作

来源:金融界网 2021-03-29 20:22:28

金融界网3月29日消息 今日下午,国有第二大行建设银行(行情601939,诊股)召开2020年业绩发布会,行长王江上任后首次亮相。他指出,2020年建行深化新金融行动,战略蓄能持续释放住房租赁主点城市,落实住房不炒政策,引导形成良好的租售并举发展模式,累计发放475.6亿元住房租赁贷款,支持住房租赁企业232户,落地首单住房租赁REITS试点项目。

“住房租赁综合服务平台推广覆盖全国超过96%的地级以及以上行政区,累计上线房源超过2400万套。” 王江介绍。

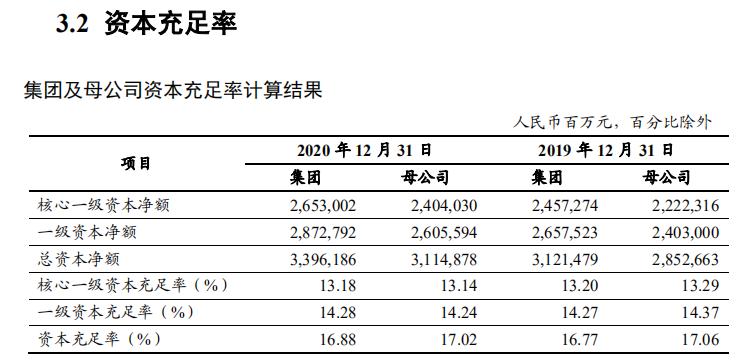

数据显示,截至2020年末,建行资产总额28.13万亿元,较上年增长10.60%。实现利润总额3366.16亿元,较上年增长3.07%;净利润2735.79亿元,较上年增长1.62%。

资产质量方面,2020年末,建设银行不良贷款余额2,607.29亿元,较上年增加482.56亿元;不良贷款率1.56%,较上年上升0.14个百分点;损失准备对贷款总额的比率为3.33%,拨备覆盖率213.59%,继续保持较高水平。

存款余额增幅12.24% 个人存款突破10万亿

银保监会《商业银行负债质量管理办法》出台,建设银行副行长吕家进表示,有利于促进存款市场的定价行为趋于理性,特别是对大型银行存款的拓展和成本控制会营造较好的市场环境。建行80%以上的负债都是客户存款,由于客户基础庞大,同业负债占比偏低,负债稳定性很高,各项流动性指标远高于监管要求,《办法》对建行有利。

数据显示,截至2020年末,建行存款余额达到20.6万亿,增幅12.24%,吸收存款在负债总额中占比为80.08%,较上年上升0.92个百分点;发放贷款和垫款在资产总额中占比57.70%,上升0.53个百分点。负债总额25.74万亿元,增幅10.96%。其中,个人存款于去年四季度突破10万亿。

对于存款会实现高增长,建行副行长在发布会上表示,主要有四方面原因:一是货币政策及金融市场环境有利于存款增长。二是建行推进数字化经营,深耕民生、消费、社区等高流量场景领域。三是高度重视线上线下(行情300959,诊股)融合,发挥1.4万多个网点的线下优势和网络的多渠道优势,尤其是4亿户手机银行用户。四是始终坚持稳健经营,主要风控指标居于同业前列。

“受贷款市场报价利率(LPR)下行以及加大向实体经济让利力度等因素影响,贷款收益率下降,债券及存拆放收益率因市场利率下行低于去年,存款竞争激烈导致存款成本略有上升。” 吕家进说。

数据显示,建设银行ROA、ROE分别为1.02%和12.12%,位居同业前列。净利差为2.04%,同比下降12个基点;净利息收益率为2.19%, 同比下降13个基点。

受生息资产增长带动利息净收入增长、手续费及佣金净收入增长、一般性开支下降、贷款和垫款损失准备计提力度加大等因素影响,建设银行实现利润总额3,366.16亿元,较上年增长3.07%;净利润2,735.79亿元,较上年增长1.62%;手续费及佣金净收入增长3.32%。

科技投入大幅增长 向328家中小银行输出风控工具

2020年末,建设银行金融科技人员数量为13,104人,占集团人数的3.51%。2020年,金融科技投入为221.09亿元,较上年增长25.38%,占营业收入的2.93%。累计获取专利授权564项,其中发明专利授权368件,数量居国内银行业第一位。

在科技创新方面,建设银行行长王江表示,2020年建行科技投入较2019年增长25.4%,经受了疫情的压力测试。建行不断夯实金融科技基础,赋能经营管理和业务发展,构建产融结合的新对公生态,推进智慧渠道、智能运营能力建设及智慧政务服务平台。

“目前已与全国多地政府建立合作关系,注册用户超过1亿,累计办理业务超过10亿笔,以科技输出赋能统计,累计向328家中小银行输出风控工具,推动共建风险防控新生态。“王江说。

房地产开发类贷款名单制管理 专注对一、二线城市优质客户

截至2020年末,建行房地产开发类贷款余额4727亿元,不良率0.7%;个人住房贷款余额5.83万亿元,不良率0.19%。建行副行长吕家进表示,开发贷款余额较少、占比较低,目前来看,对公贷款及个人按揭贷款资产质量都比较好。

吕家进称,监管部门高度关注房地产风险,先后出台 “三道红线”、房地产贷款集中度管理要求等。这些制度都对房地产行业、市场和金融服务都产生一定影响。

“建行对房地产开发类贷款实施名单制管理,专注对一、二线城市中的优质客户提供资金支持,认真开展项目合规性审查,严格把关贷款投向和项目用途。对于个人住房贷款,优先支持刚需群体,满足人民群众合理的住房需求和住房改善需求,支持和培育房地产行业持续健康发展。” 吕家进表示。

吕家进还说,在符合监管要求前提下,建行将采取多种措施,推进对公房地产业务平稳发展,保持个人住房按揭贷款合理适度增长,有序降低房地产相关贷款在各项贷款中的占比。预计新规对贷款规模增长影响较小,存量超标部分会重点消化。

明确未来五大重点工作:优化信贷结构 巩固“三大战略”

建设银行行长王江表示,未来将重点推进以下工作:

一是构建集团综合融资服务体系,持续优化信贷结构,加强对实体经济的有效支持。

二是巩固“三大战略”领先优势,推动住房租赁战略取得新成效,打造普惠金融业务首选银行,加快金融科技战略实施。

三是对公业务迈出新步伐,零售业务再上新台阶,资管业务实现新突破。

四是搭建开放新生态,促进数字化经营提质升级,提升场景生态平台运营能力,推进线上线下融合发展。

五是提升风控合规现代化治理能力,完善全面主动智能的现代化风险管理体系和内控合规长效机制,高度重视做好消费者权益保护工作。