股民吃 “土”,不到2000块的茅台继续遭减持,北向资金却悄悄抄底这些白马!

来源:排排网官微 2021-03-16 14:23:32

昨日8时,中央气象台发布沙尘暴预警升级消息,北方12省市出现大范围黄沙,然而吃土的还有整个股市的股民。昨日两市股指低开低走,沪指盘中一度拉升翻红,收盘勉强保住3400点,下跌0.96%,深成指午后大幅下挫至3.62%,尾盘跌幅小幅收窄至2.71%,深成创业板指大跌4.09%。茅台再失2000点,茅指数跌4.48%。

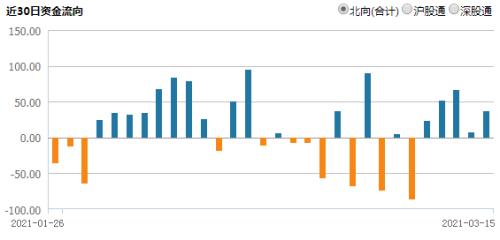

股市“绿化”面积上周一度有下降的趋势,周一却一改气势,让人瞬间联想到春节后惨烈的开市第一天。尽管市场的反弹没有延续,但北向资金的买入却没有转向。

01

北向资金继续加仓金融、传统行业,减持消费

Wind数据显示,昨日北向资金净买入36.88亿,为连续第五个净流入的交易日,近五个交易日累计流入188.90亿。从周维度,北向资金买入最多的个股为招商银行(行情600036,诊股)、隆基股份(行情601012,诊股)、通威股份(行情600438,诊股)。中国平安(行情601318,诊股)、阳光电源(行情300274,诊股)、万华化学(行情600309,诊股)、五粮液(行情000858,诊股)、比亚迪(行情002594,诊股)也获超10亿的资金流入。

2020年,北向资金主要增配具有成长属性的周期制造、TMT以及医药,并减持大消费板块; 中信证券(行情600030,诊股)研究发现:在2021年春节前,北向资金延续之前一年的主要配置,并开始增配受益于工业品价格上行的中上游传统周期板块。

2021年春节后(2月18日-3月10日)加大对金融地产以及传统周期行业的配置,TMT行业转为减持,同时继续减持食品饮料以及可选消费。

从近7个交易日的北向资金动向来看,其继续加仓金融(招商银行、中国平安),传统周期行业(化工、传媒、水泥)等,进一步减持以贵州茅台(行情600519,诊股)、美的集团(行情000333,诊股)、药王康明为首的大消费龙头。

图片来自:wind,截至3.15,近七日北向资金动向

02

历史上的基金重仓强势股急跌之后

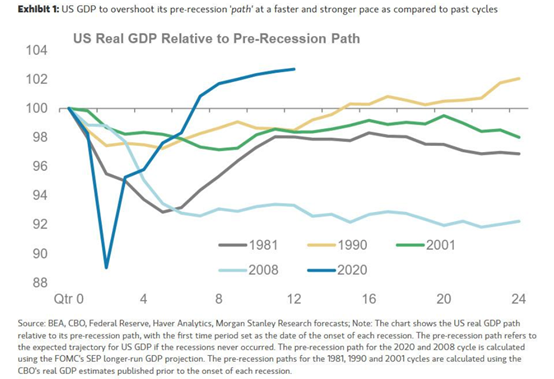

如果尝试从历史数据去探究基金重仓强势股急跌之后市场将如何演绎,2020年新财富策略研究第一名的研究团队(海通证券(行情600837,诊股)荀玉根团队)研究发现:基金重仓股的急跌往往出现在牛市中后期,但这并不意味着牛市的结束。

历史上,07年Q1和14年Q4属于都出现了基金重仓股的急跌,冷门股补涨的情况。特别是,07年Q1的调整是由于货币政策的转向(和近期市场对于流动性的担忧导致的市场下跌有相似的背景)。07年2月后,以中证1000为代表的小市值个股快速上涨,整个2月的涨幅超过20%,基金重仓股多数下跌超过30%,但随后市场依旧创出了新高。

从他们的研究来看,07年Q1、14年Q4,整个是一个急跌-反弹-夯底的调整蓄势的过程。07年1季度,沪深300区间的最大跌幅是19.1%,大概是20个交易日的深度调整,14年Q4的调整,沪深300的最大跌幅是17.8%。

实际上在这个过程中,市场风格实现了再平衡。也就是说前期涨幅大的板块在此过程中经历了估值的调整,前期受“冷落”的行业表现出牛市中的补涨。但市场并没有就此完全冷却下来。

03

私募怎么看昨日的市场大跌?有何建议?

对于昨日的市场大跌,私募怎么看?接下来行情会怎么走?有何建议?私募排排网采访了方信财富投资基金经理郝心明、私募排排网未来星基金经理胡泊、园融投资股票投资部总经理王将、鸿风资产总经理黄易、海浦投资市场总监王宝仪,以下是精彩的观点分享。

方信财富投资基金经理郝心明:建议市场缩量企稳后再考虑进场

今天市场大跌主要还是抱团股杀跌造成的,基金净值下跌造成赎回,赎回之后再卖抱团股票,净值再下跌,负反馈是客观存在的,只有当抱团股的估值回到合理位置才有可能真正的止跌反弹,操作上如果已经持有抱团股等待反弹减仓,如果没有仓位等待市场缩量企稳后再考虑进场。

私募排排网未来星基金经理胡泊:北上资金近期持续流入,不必过度悲观

今天的市场分化比较严重,4000多只股票中有2000多只个股出现了下跌,但仍有1500多只个股是上涨的。而指数的下跌幅度较大,尤其创业板指数跌幅居前,内因主要是前期抱团股的跌幅较大。

我们认为最大可能是公募的持续赎回,导致了抱团股价格的下跌,而抱团股下跌又带动基金净值的回撤,引发基民恐慌性赎回,基金被迫大幅减仓应对赎回,形成了一个恶性循环。但我们观察到,其实北上资金近期确实有持续流入的现象。

因此,我们对当前的市场情况并不是特别悲观,但确实需要紧密跟踪公募基金的赎回现象,如果公募基金依旧持续出现大面积赎回,不排除出现踩踏现象,抱团股可能仍有进一步下探的可能。

圆融投资股票投资部总经理王将:建议重视一季度财报精细选股

宏观上来说,全球流动性边际收紧的担忧在发酵,美债收益率的趋势上行持续压制权益资产的估值水平,市场正在寻找稳态的估值区间;

微观上来说,市场深跌反弹后,存在一定的赎回压力,加上春节后基金发行遇冷,场内流动性亦不再充裕。接下来市场回到平衡位置后,估值水平很难再全面回升,盈利是核心变量,建议重视一季度财报表现、按照绝对收益思路精细选股。

鸿风资产总经理黄易:目前处于底部震荡过程

A股今日大幅调整,主要是受美债收益率飙升影响。我们认为市场的下调空间上周二已基本到位,目前处于底部震荡过程,预计在本月底前能结束。

从短期来看,美债收益率大幅飙升时,美股历史上常出现过较大的回撤。但从长期来看,在十年期美债收益率上升期,美国三大股指涨多跌少。尤其是如果经济增长前景改善是推动利率走高的原因之一,反而能支撑企业利润,为股市创造一个积极的基本面。

1953年以来,美债收益率经历了9大上升期,其中8个时期美股三大指数呈上升趋势,仅一个时期下跌,跌幅在8.44%-20.56%之间。目前重要的是放眼大局,在经济复苏、整体环境向好的情况下,坚持精选持续成长的优质公司。

海浦投资市场总监王宝仪:短期市场逻辑仍然围绕经济复苏

市场大跌主要有几个原因:

一、指数里机构重仓板块如食品饮料、生物医药和新能源等权重较大,这些板块的走势对指数影响较明显。

二、疫后经济复苏使得全球资本市场反映复苏逻辑,资金利率回升导致前期流动性推升的高估值资产承压。

三、国际环境依然复杂,市场风险偏好不高。由于指数与基金重仓板块绑定较深,后市指数走势依然要取决于这些板块是否能够有效企稳。

另一方面,全球资本市场正强化经济复苏逻辑,美国道指创新高,A股前期疫情受损严重的机场、旅游和酒店等细分行业在年后表现较强,各类经济活动原材料价格也在持续上涨,因此短期市场逻辑仍然围绕经济复苏,而中长期景气度高的行业龙头经过估值消化后也具有吸引力,市场仍具有结构性机会。