“坤坤、春春、兰兰”神坛跌落 爆款倒春寒警示投资需慧眼识基

来源:红刊财经 2021-03-12 20:24:27

过去一年,受偏股型基金业绩出色的影响,基金销售迎来史无前例的高潮,投资者取出真金白银追捧心目中的明星。但是进入牛年,随着市场大幅回调,这些曾经令投资者疯狂追逐的基金也出现较大幅度回调,明星基金经理一夜之间从人见人爱变成了基民们唾骂的对象,而一度出圈的“坤坤、春春、兰兰”们迅速热度减退,而“曹名长全球粉丝后援会”成为聚光灯下新的焦点!

近三分之二爆款基金成立以来亏损

同花顺(行情300033,诊股)数据显示,最近一年总共34只爆款基金(首发规模超过百亿)中,竟然有44%的基金出现了亏损,部分爆款基金的亏损幅度高达10%。如果把首发规模超过50亿元的也纳入计算,那么自去年3月10日到今年3月9日,在总共155只新基金中,有100只基金自成立以来出现亏损,还有3只保持不亏不赚,仅有52只实现了盈利,其中仅有44只实现了1%以上的盈利,即考虑到申购赎回费用的话,真正能让持有人盈利的基金不到总数的28.4%。

在上述亏损基金中,包括华泰柏瑞质量领先等10只基金在不到一个月的时间里,亏损均超过了10%,其中恒生互联的亏损幅度最大,将近16%!

不光是新发爆款基金亏损面较大以及亏损幅度较大,老基金因为历史业绩优异也受到了相对成熟的投资者追捧,规模也迅速膨胀成为爆款基金,由于这批业绩突出的老基金主要是重仓了白酒股,而牛年白酒股的连续大跌,导致这些曾经的绩优基金也普遍亏损幅度超过20%。

历史上,最令投资者难忘的爆款基金,发行时规模冲上900亿元的高峰,但是该基金入市后净值便一路走低,一年后赶上金融风暴,最多时跌掉近三分之二,一直到2020年的11月份,该基金才再次回到面值一元的水平,此时距离当初一元认购的时间,已经过去了整整13年!投资者损失极其惨重。

股市震荡老基金彰显魅力

为什么爆款基金总是出现在牛市尾部呢?一个最重要的原因是,大众投资的主要依据并不是资产的价格是否涨得太高或是跌得太多了,而是只看其他做了这个投资的人是不是赚钱了。

所以,当市场已经涨了又涨,很多基民开始炫耀自己赚了多少钱的时候,还没入场的投资者才慢慢开始动心,随着相关的信息刺激频率与刺激力度不断加大,也即市场不断地上涨,最终他们再也按捺不住了:错失了历史上诸多机会的焦虑,压迫他们把所有可以拿出来的钱都投进市场,以追上他人财富增长的水平。因此,这时候爆款基金便开始一个接一个的出现。

而在历次投资者教育中,不少投资者已经明白,新基金要有半年建仓期,所以,既然看好市场,就应当选择申购老基金,现在老基金也会跟着成为爆款。

结构性行情助力爆款基金频出

过去一年爆款基金频出的另一个重要原因是,主题投资大行其道,且明星基金经理的品牌开始获得更广泛的认同。

比如,过去几年白酒的股价一直十分坚挺,去年上半年半导体芯片与医药行业火热,下半年新能源车又表现靓丽,这类主题投资因为关联的是整个行业的利好,相对比较容易认知,导致投资者追逐的热情极高,而基金公司也会趁机推出相关的行业基金扩大公司规模。

比如去年上半年科技股行情不错,就有六家公司先后推出科技类、芯片类的基金,后来科创板指数发布,马上又有四家基金公司推出一样的科创板指数基金等等。

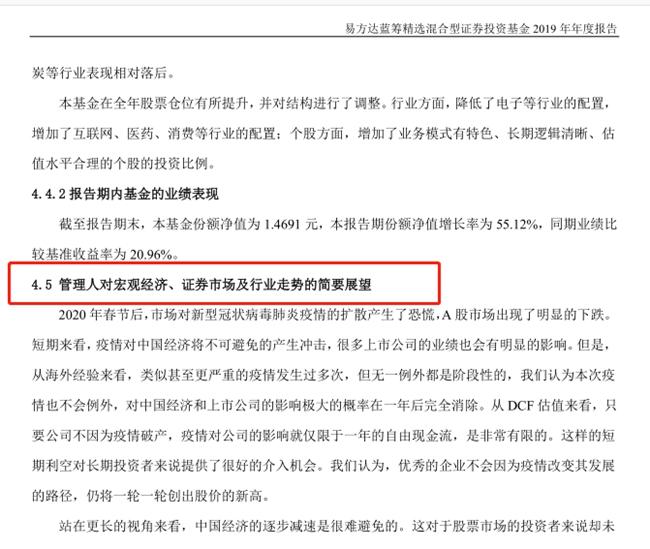

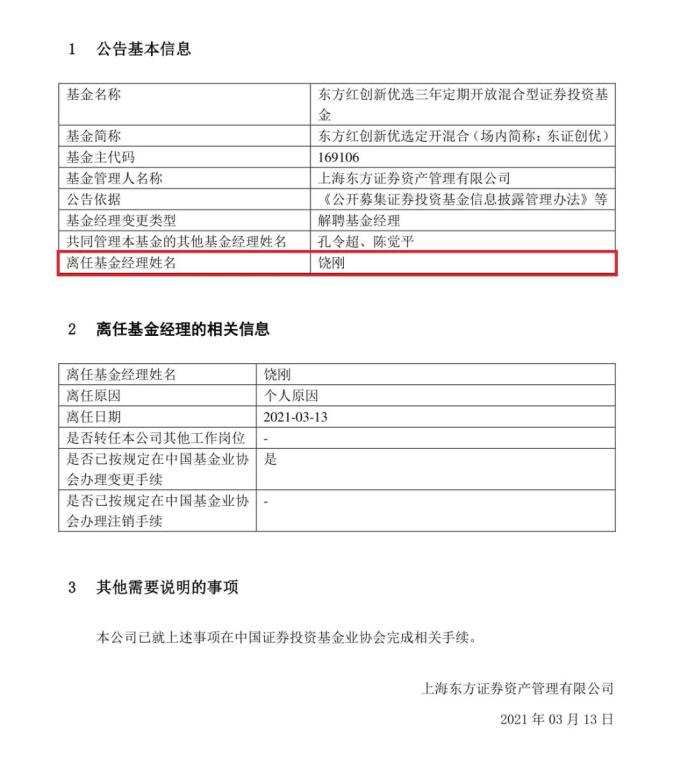

而明星基金经理由于成功穿越了牛熊,尤其是在去年这样一个指数涨幅不大,但是偏股型基金却取得了惊人的平均50%回报、部分优秀的基金取得翻倍成绩的情况下,基金经理的投资能力获得了广泛认同,因此各家基金公司也开始不遗余力地包装基金经理与团队,投放各类广告进行宣传,并大量推出由明星基金经理挂帅的新基金,不少基金公司名下的明星基金经理管理的基金数量都超过了7只。

最典型的就是广发基金以状元刘格菘作为主打,在2019年底到2020年6月,短短半年时间一口气推出了四只新基金,均获得了超百亿的认购成绩,引领了整个基金行业的跟风操作!

如何识别爆款基金并避免中招

一个很简单的原则,当市场还处在牛市,大家都认为后市还会涨的时候,一定不要去买新基金。只有当你听到周围的人都在说投资基金亏钱了,而且亏损了很多钱,此时才是你该考虑去认购新基金的好时机。

尤其是,当你已经认购了一笔新基金后,银行客服给你打电话,说认购情况非常火爆,为了提高认购量,让你再追加投入的时候,那就绝对不要加!留着钱等这只出现超过5%以上的亏损的时候再加仓。

而且,有一个误区需要澄清,那就是有时候基金公司会发行一年或是两年或是三年定期开放基金,很多人以为,如果现在不买,那么今后几年也无法购买了。但实际上,它可以在成立后再进行申购,只不过申购后必须要持有约定好的年限后才能赎回。

而选择老基金,则要看一下它之前的涨幅与最新的十大重仓,如果短期内涨幅已经过大,或是持有茅台、上海机场(行情600009,诊股)、华夏幸福(行情600340,诊股)这些要么已经涨太多,要么业绩出现大幅下滑、要么已经负债累累无力偿还的话,那么还是不买为好。

可见,追逐爆款基金高位套牢的主要责任在于投资者自己。而基金公司在市场已经大幅上涨的情况下,迎合一些没有经验的投资者需求,透支明星基金经理的业绩与能力也是难辞其咎的。