2020年4季度末信托业实收资本为3136.85亿 在资产规模下降背景下资本实力增强

来源:金融界网 2021-03-08 17:22:39

金融界网3月8日消息 据中国信托业协会最新数据显示,截至2020年4季度末,信托资产规模为20.49万亿元,同比下降5.17%,比2017年4季度末历史峰值减少5.76万亿元。信托资产规模继续下行。

与此同时,通道类业务规模持续回落,融资类信托压缩接近1万亿元,信托公司的业务结构有了改善,主动管理能力有所提升。2020年4季度末,集合资金信托与管理财产信托合计占比达到70.06%。

资产规模连续12个季度下降

截至2020年4季度末,信托资产规模为20.49万亿元,同比下降5.17%,比2017年4季度末历史峰值减少5.76万亿元。2020年分4个季度看,分别减少2772.93亿元、477.55亿元、4182.31亿元、3726.77亿元,下半年两个季度的规模减少力度更大。

图1 信托资产规模变动情况

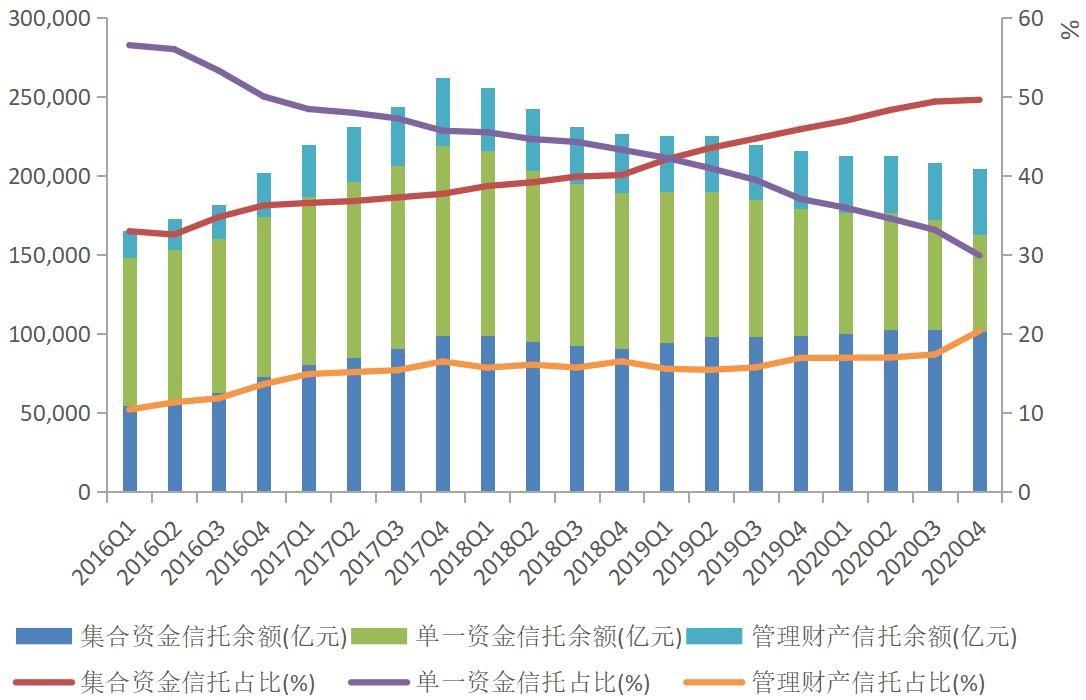

从资金来源看,截至2020年4季度末,集合信托规模为10.17万亿元,占比49.65%,同比上升3.72个百分点,比3季度末(49.42%)上升0.23个百分点。单一信托规模为6.13万亿元,占比29.94%,同比下降7.16个百分点,比3季度末(33.18%)下降3.24个百分点。管理财产信托为4.18万亿元,占比20.41%,同比上升3.44个百分点,比3季度末(17.41%)上升3个百分点。

信托业务转型的重点之一是要优化资金来源结构:

1. 信托业将继续逐步减少以单一信托形式的通道类业务。

截至2020年4季度末,集合资金信托与管理财产信托占比达到70.06%,同比2019年4季度末62.91%要上升7.15个百分点。

2. 信托资产规模下降的背后,与行业持续压降融资类和通道类业务有关。从长期来看,逐步压降融资类信托是信托公司回归本源的转型目标。

1季度和2季度融资类信托资产分别为6.18万亿元和6.45万亿元,1季度和2季度融资类信托资产分别为6.18万亿元和6.45万亿元,3季度和4季度的两个季度合计压降15882.74亿元,减去2020年1季度和2季度新增融资类信托6135.89亿元,全年共压降近1万亿。

图2 信托资产来源结构变动态势

压降的事务管理类中的绝大多数是以监管套利、隐匿风险为特征的金融同业通道业务:

事务管理类业务量与占比一直不断下降,金融机构之间多层嵌套、资金空转现象明显减少。2020年四季度末事务管理类信托为9.19万亿元,同比2019年4季度末10.65万亿元减少1.46万亿元,较2017年末历史高点15.65万亿元减少6.46万亿元。

2018-2020年是事务管理类信托连续压降的三年:2018年压降2.4万亿元,2019年压降2.6万亿元,2020年压降1.46万亿元。

监管规定将信托业务开展规模限制和信托公司净资产挂钩,强大的资本实力不仅有利于扩大信托展业空间,而且提升了风险防范能力。

从所有者权益的构成来看,截至2020年4季度末,实收资本为3136.85亿元,同比2019年4季度末2842.40亿元增长10.36%。在2020年信托资产规模同比下降5.17%的背景下,信托业资本实力增强,提升了部分信托公司应对风险的能力。

截至2020年4季度末,信托赔偿准备金为321.54亿元,同比2019年4季度末291.24亿元增长10.40%,环比3季度末296.23亿元增长8.54%。2020年4季度末,信托赔偿准备金占所有者权益比率为4.79%,略高于2019年4季度末4.61%和3季度末的4.50%。这是近年来信托赔偿准备金占比较高的年份。信托公司在税后利润分配中加大信托赔偿准备计提力度,是信托业面对2020年经济运行中出现更多风险可能性的积极应对之策。