春风得意马蹄疾 一日看尽长安花——2021年期货策略和期权产品配置建议

来源:期货日报481人参与讨论 2021-02-27 09:17:45

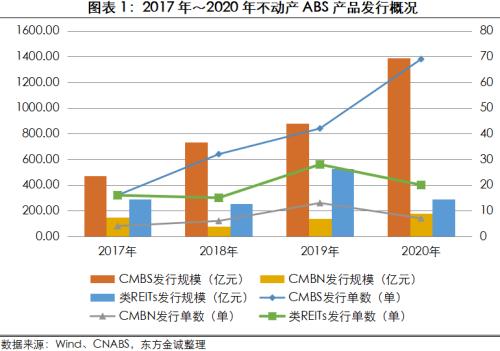

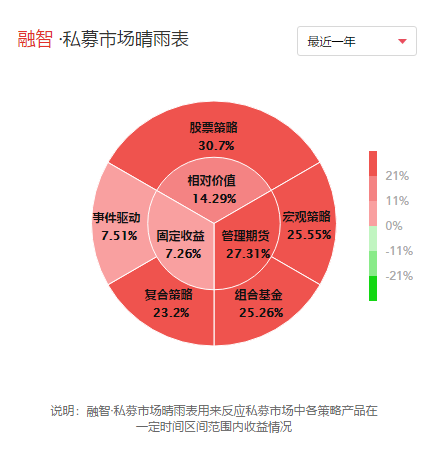

根据在网上公布的产品,管理期货类型的产品共有1030个。数据显示,近一年盈利的产品为占比为91.26%,年化收益超10%的产品占比超过77.28%。

根据国金证券统计,2020年全年,管理期货策略存续时间超过1年的1211个产品,平均收益37.57%,平均月级别最大回撤8.66%。其中正收益产品数量1096个,正收益产品数量占比90.50%,负收益产品数量115个,负收益产品数量占比9.50%。我们按照主观和量化对全部1564个期货宏观策略私募基金产品进行分类,511个存续时间超过1年的主观期货和宏观对冲策略产品平均收益39.04%,平均月级别最大回撤11.04%,其中88.06%的产品2020年获得正收益;700个存续时间超过1年的量化CTA产品平均收益36.49%,平均月级别最大回撤6.92%,其中92.29%的产品2020年获得正收益。

图为私募排排网管理期货指数数据来源:私募排排网

我们可以看到,持续关注跟踪的管理期货类型产品私募在近一年都取得了不错的收益,而且大多数产品近一年收益比较可观。例如,千泉宏观一号近一年收益61.41%;引力场棱镜2号近一年收益37.86%,并获得文华量化王比赛第一名。

其中棱镜0号和同泽衍生品1号为期权策略私募产品,两个产品都是以ETF期权构建多策略的期权产品,棱镜0号以做空波动率的卖方策略和波动率套利策略进行组合,该策略于2020年上半年受到比较大的压力,风险事件频发,导致该策略产品基本在20年上半年发生了历史最大回撤,但终究经历风雨也见彩虹,在美国熔断的历史事件结束后取得了极高夏普率的收益。引力场棱镜0号纯期权策略近半年收益17.06%,最大回撤2.29%;同泽衍生品1号策略近半年收益3.17%,最大回撤12.81%。

整体而言,国内期权类型的私募整体运行平稳,但持续受到美股市场高波动带来的A股跳空风险,者也使私募管理人不断完善自己的策略,现在的期权策略管理人,对盘中希腊字母的敞口有更加严格的动态监控以确保自己的产品在极端跳空行情下不会发生太大回撤。如今国内部分期权策略管理人已经相对成熟,产品整体呈现低波动,高夏普和绝对收益特点也受到越来越多机构资金的青睐。在利率不断下降,股指期货贴水,增强指数策略增强乏力而导致固收策略和中性策略收益下滑的今天和未来,期权类型的产品已经成为可以固收产品和股票市场中性策略产品收益下滑、额度难寻环境下的的一个资产配置有力替代,更好发挥类固收的特点。

风头未减,2021年期货策略有望再续辉煌

1。新品种不断上市,提高期货策略容量和有效性

近两年来,我国期货市场不断上市新的期货品种,2019年新上市的品种包括红枣、尿素、20号胶、粳米、不锈钢、苯乙烯、中密度纤维板、纯碱。2020年以来,新上市的期货品种包括液化石油气、低硫燃料油、短纤、国际铜、生猪。未来可能上市新品种包括花生、鸡肉、钢坯、烧碱等。大量新期货品种的上市,不断完善着我国期货市场,同时也为期货产品提供了更多的交易品种。根据引力场基金经理介绍,新品种的不断上市,给量化CTA策略提供了更广阔的分散空间,可交易品种的丰富也有利于产品风险收益特征的表现,2021年也会持续聚焦新品种上市带来的交易机会,也有信心量化CTA策略在2021年依然能够持续给投资者带来丰厚收益。

图为近两年新上市的期货和期权品种

2。策略的有效性来自于市场无效性,而参与者的活跃加剧了市场的无效性

交易策略有效的直接原因不是相关策略的额外风险溢价补偿,而是由于参与者活跃带来噪音的存在,这是不会消失的,所以策略可以持续有效。而且因为期货市场成交量和成交额在2020年的显著放大,2020年我国期货市场1—12月累计成交额高达437.53万亿元,同比增长50.56%。也就是市场上参与者更多,噪音更大,也给策略提供了更高的盈利空间。

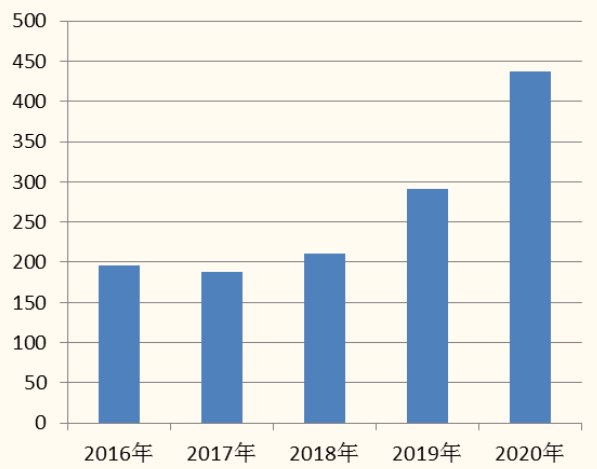

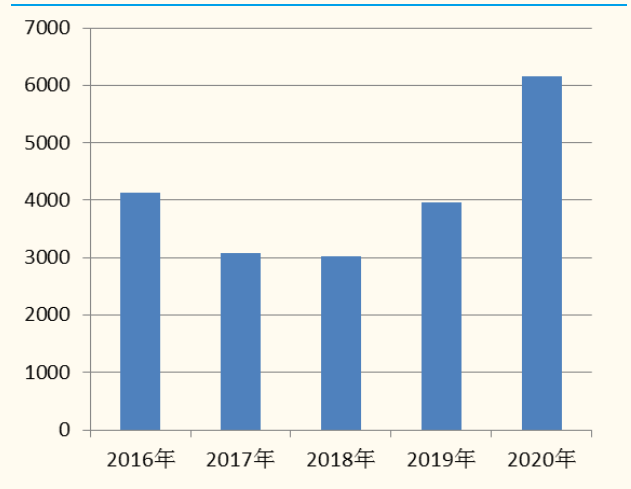

图为历年期货市场年度成交额(单位:万亿元)

图为历年期货市场年度成交量(单位:百万手)

3。波动率上行给期货产品带来极佳的盈利空间

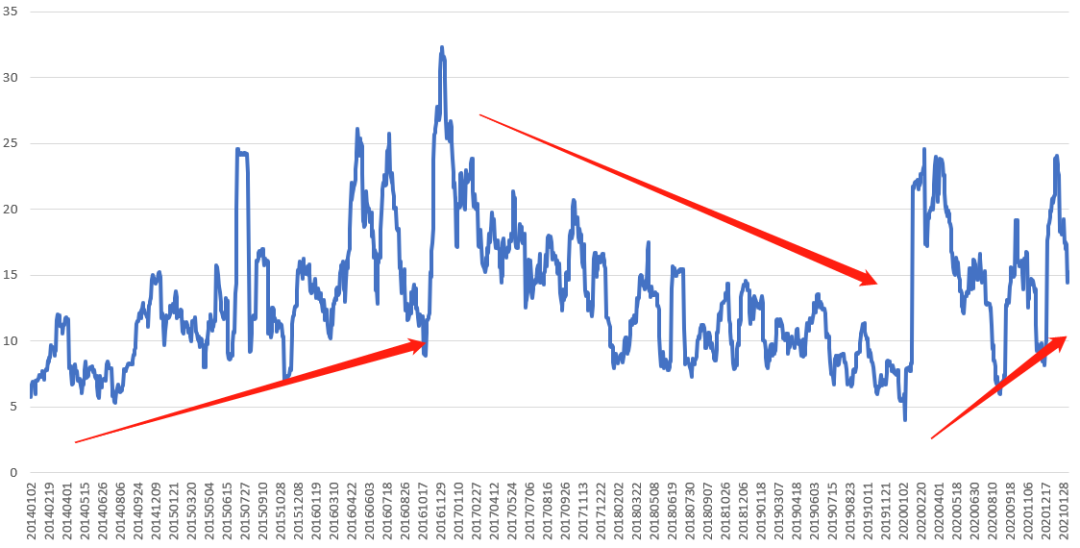

波动率具有明显的动量效应,也就是波动率放大后会持续放大。CTA策略中的核心策略——趋势策略,实质是一个做多波动率的策略,即策略表现与波动率成正比关系,是波动率越高,策略往往能有更好的表现。商品市场波动率经历2017,2018、2019三年持续下降后,2020年波动率进入上涨通道,叠加2021年全球疫情、央行的大规模放水和经济复苏等不确定时间,我们有理由相信2020年商品市场波动率依然会持续上涨,给CTA策略带来良好的盈利环境,CTA策略也大概率可以延续2020的优秀表现。

4。股市楼市双双新高,大放水时代资产荒的最佳配置

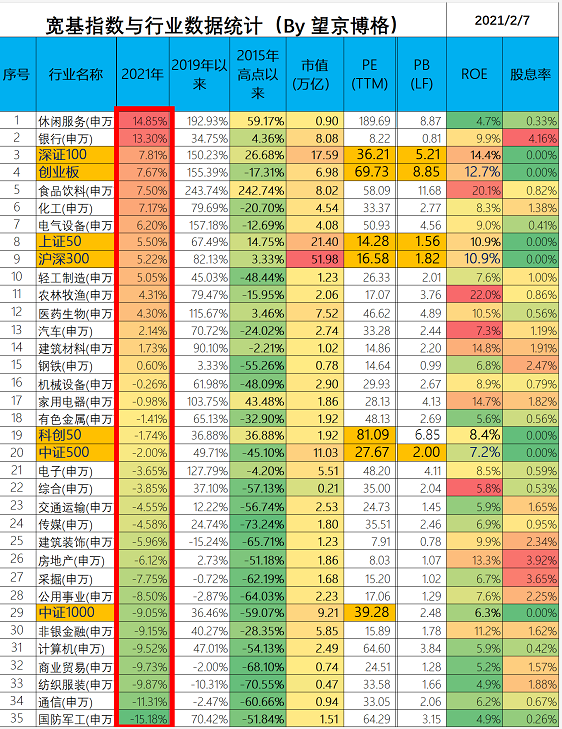

沪深300指数持续上涨,已经创出新高,持续上行面临压力。而且,从细分行业来看,好的行业好的公司也确实不便宜,已经透支了未来的发展。

图为沪深300指数

未来股市走势难以预判,但可以肯定的是在创出新高后股市波动率会持续走高,对持有股市资产提出了更多的考验。

但我们对于资产配置,有更好的选择,就是持有一定的期货产品进行对冲,因为期货产品具有危机阿尔法的特性,也就是股市表现越糟糕,越是遇到危机,期货产品收益表现更好。

图为近十年私募排排网管理期货指数和沪深300指数对比数据来源:私募排排网

从历史上看,在股市大跌的两个年份2015年与2018年都获得了不错收益,具有危机阿尔法的特性。总体来看,无论成熟的海外金融市场还是仍处于发展阶段的中国市场,传统的股票多头基金、债券基金的相关性都很低。而且传统资本市场出现危机时,资本将投入其他资产类别,使得其他类资产出现持续性趋势行情,而CTA策略能够较好地把握这类趋势行情。

总结

随着全球商品市场的火爆,农产品价格飙升、金属价格触及多年高点、油价回暖,摩根大通认为:大宗商品已经步入了一个将持续数年的全新超级周期。以Marko Kolanovic为首的摩根大通量化分析师在新近公布的一份报告中称,由于华尔街押注经济将从疫情冲击中强劲复苏,并对冲通胀风险,大宗商品可能出现长期繁荣。上一轮超级周期最大驱动力是中国强劲的需求,这一次则不同,驱动力主要来自资金面和技术面的改变,尤其是前者。他们还认为,近期吸引了全球注意力的美股散户逼空不算什么,真正的历史级别大逼空很快就要出现在大宗商品市场上,特别是原油。

我们认为2021年依然是一个商品行情较大波动的年份,部分主要品种可能出现较大趋势性行情,利好CTA策略。因此,配置期货类私募产品将会提供更多的可能性。

(文章来源:期货日报)