东方金诚:2021年不动产ABS发行规模将突破2000亿

来源:金融界网 2021-02-26 16:23:41

回顾2020年,可以看到,疫情之下,我国商业地产供需短期承压,房企融资需求上升和相对宽松的市场环境带动2020年不动产ABS发行高涨,对此,东方金诚预计2021年不动产ABS发行规模将突破2000亿元。

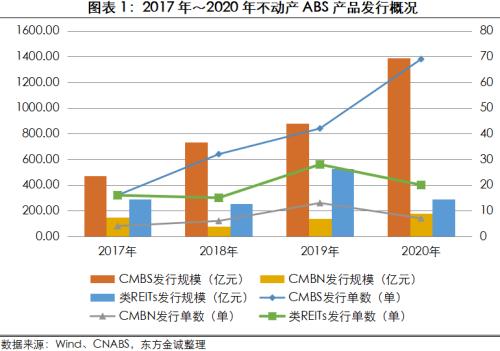

不动产ABS按品种主要分为房地产投资信托基金REITS以及商业房地产抵押贷款支持证券CMBS/CMBN。不动产ABS有助于产权人盘活存量资产,同时将偿债来源锁定为物业产生的现金流,偿债来源明确,更易获得投资人认可。基于上述优势,近年来,商业不动产ABS市场逐渐繁荣,发行单数及规模增长较快。

2020年不动产ABS回顾

受新冠疫情影响,我国商业地产供需短期承压,房企融资需求上升和金融环境相对宽松带动2020年不动产ABS发行高涨,预计未来在监管收紧的趋势下,不动产ABS将发挥其优化债务期限结构的优势,继续为房企青睐

2020年,新冠肺炎疫情在全球范围内持续蔓延,宏观经济遭遇重挫,商业地产行业也未能独善其身。2020年1~10月,我国商业营业用房新开工面积14566.69万平方米,同比下降6.05%;商业营业用房销售面积6689.36万平方米,同比下降13.98%。同期,我国办公楼新开工面积5395.76万平方米,同比下降7.21%;办公楼销售面积2449.49万平方米,同比下降14.54%。在疫情防控取得重大战略成果的背景下,我国复工复产扎实推进、生产需求逐步好转,商业地产投资及销售情况同比降幅较2020年上半年有所收窄,但恢复至疫情前水平尚需时间。

不动产ABS发行方面,受2020年疫情爆发,房企现金流持续紧张,融资需求旺盛及金融环境相对宽松等因素影响,2020年我国房企发行不动产ABS产品融资的热情持续高涨。2020年,全市场共发行不动产ABS产品96单,规模合计1862亿元,金额较2019年增长20.53%,其中,CMBS产品发行规模同比增长58.21%。

进入2020年三季度,房地产金融监管力度再度加大,2020年8月20日,中国人民银行、住房城乡建设部约谈12家房企召开座谈会,明确了对房企的资金监测和融资管理规则,即“三道红线”和“四档管理”,进一步释放了收紧监管环境的信号。在日趋常态化的监管环境下,部分房企面临降杠杆、优化债务期限结构的压力,而不动产ABS具备融资规模大、融资期限长等特点,可为发行人优化债务结构,未来不动产ABS仍将是备受房企青睐的融资途径,预计2021年,不动产ABS发行规模可突破2000亿元。

不动产ABS产品整体信用质量较高,产品信用更依赖物业运营情况及物业增值的类REITs产品权益级占比相对较高

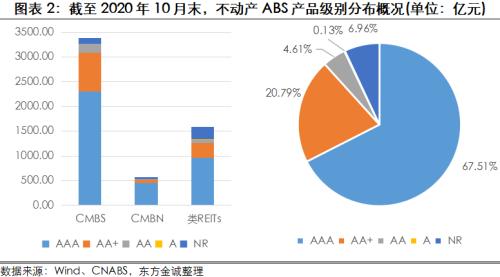

已发行的不动产类ABS产品中,按照发行规模来看,CMBS、CMBN及类REITs产品债项级别在AA+(含)以上的比例分别为91.45%、96.18%和78.93%,产品整体信用质量较高。从次级/权益级占比来看,相较于CMBS和CMBN产品,类REITs产品更依赖物业的运营情况及物业增值,产品权益级占比设置仍相对较高。

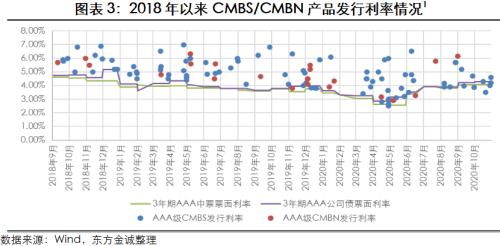

受原始权益人信用水平及标的物业差异影响,CMBS/CMBN产品发行利率波动较大,发行利率整体高于同期限同信用等级债券产品

不动产ABS以标的物业在专项计划/信托计划存续期间的未来现金流入作为还款来源,受目前我国不动产租售比普遍偏低影响,产品期限一般较长(多数在12~18年之间)且不尽相同。为便于销售,不动产ABS通常设置有3年1次的退出开放期,同时引入强信用主体提供差额支付或流动性支持,以缓释集中兑付引发的流动性风险。2018年以来,CMBS/CMBN发行利率整体高于3年期同信用等级债券产品,主要原因是CMBS/CMBN产品发展时间较短,仍需经历一定时间的市场检验;同时,CMBS/CMBN产品的二级市场交易尚不活跃,由此产生一定的流动性溢价。CMBS/CMBN产品发行利率波动也较大,主要原因是CMBS/CMBN产品无法实现正式破产隔离,原始权益人信用水平差异往往对CMBS/CMBN发行利率产生较大影响;同时,标的物业所处区域及物业的运营情况对发行利率也会有一定的影响。2020年上半年,为刺激经济发展,金融环境较为宽松,产品发行利率同比大幅下降,进入第三季度,产品发行利率有所回升。