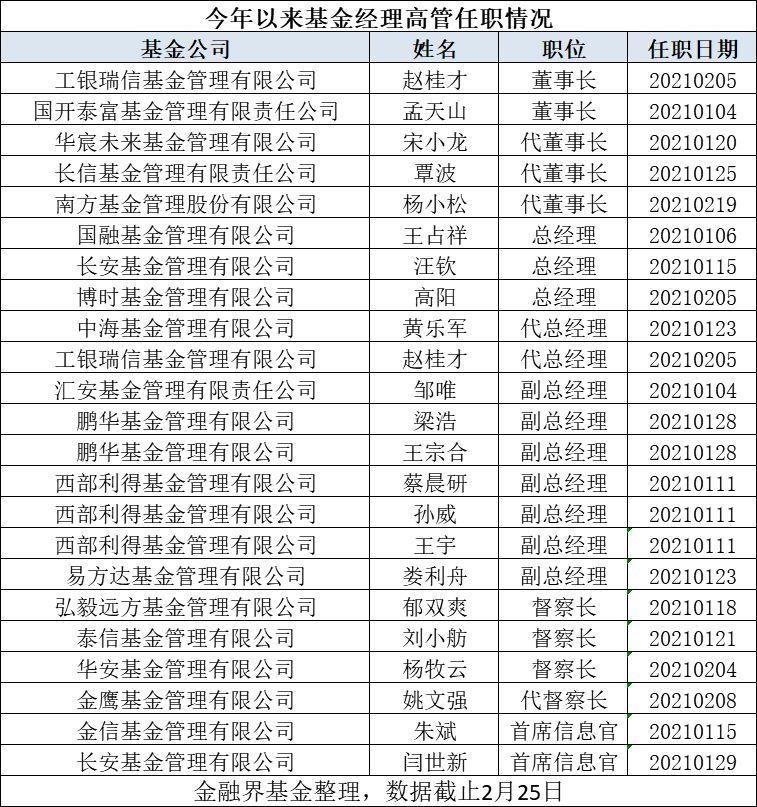

中金宏观:美联储“默许”美债利率上升

来源:金融界网 2021-02-26 15:22:42

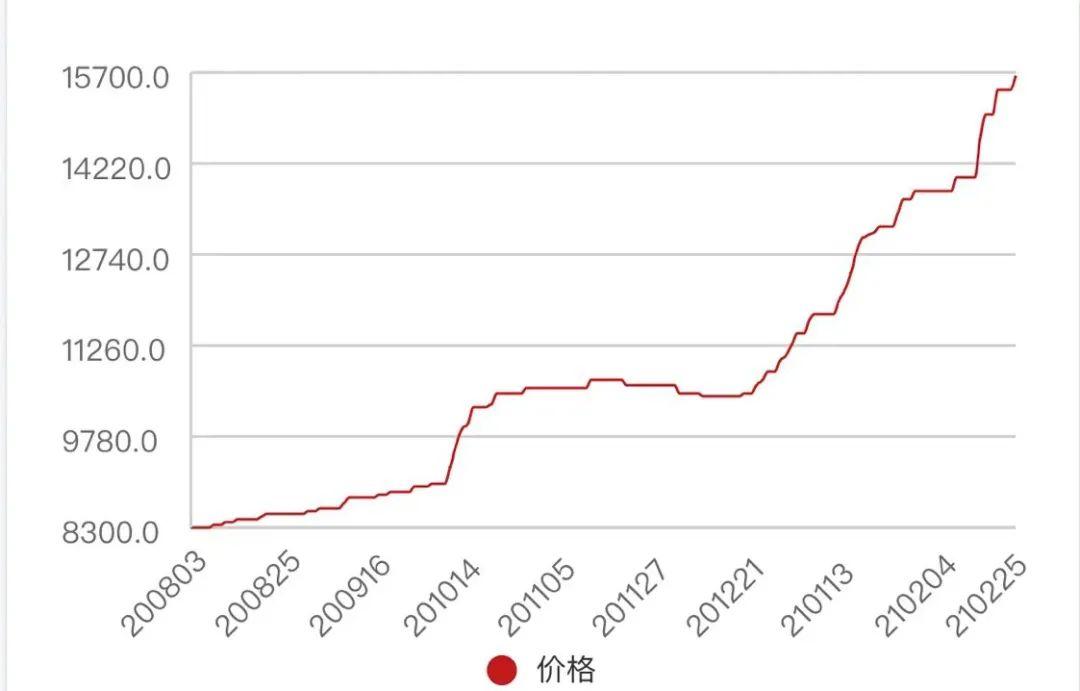

美联储“放鸽”,美债利率却上行。本周美国10年期国债利率快速上行,一度突破1.5%关口。我们认为这与美联储主席鲍威尔近期的表态也有关。本周二,鲍威尔在国会讲话中指出,美国经济距离充分就业和通胀目标还有“很长的路”。我们此前的分析指出,这句话的意思并不是说美联储对经济缺乏信心,而是暗示美联储会继续保持宽松。那么问题来了,如果美国经济强劲反弹,而美联储又继续宽松,那么美国经济可能走向过热,长端利率走高,最终结果也将是美联储收紧货币,短端利率也上升。所以,美联储释放强烈鸽派信号反而可能是美债利率上升的导火索之一。

那么,美国经济基本面究竟如何?本周的几个关键数据显示,美国经济确实在持续改善。周四公布的美国1月耐用品订单环比增长3.4%,超出市场预期的1.1%,显示耐用消费品和投资需求在增加。2月20日当周初次申请失业金人数为73万,低于市场预期的84万,显示就业状况在改善。再加上此前公布的美国1月零售销售和工业产出数据均超出预期,可以说,一季度美国GDP超预期是大概率事件。欧洲方面,2月欧元区制造业PMI和经济景气指数也都好于市场预期,进一步强化全球共振复苏带来再通胀的逻辑。

对于美债利率上升,多数美联储官员持“默许”态度。这增加了美联储出手干预的不确定性。近期一些联储官员指出,美债利率上升是经济向好的表现,应该予以容忍。事实上,他们中的一些人对美国经济前景充满信心。比如,纽约联储主席威廉姆斯认为今年美国经济会强劲增长,而圣路易斯联储主席布拉德更是认为今年美国GDP增速可能超过中国,他还预计到今年底,美国失业率将降至4.5%。如果美联储将利率上升视为经济复苏的结果,进而暂时选择袖手旁观,那么可能意味市场还需自己调整和消化一段时间。

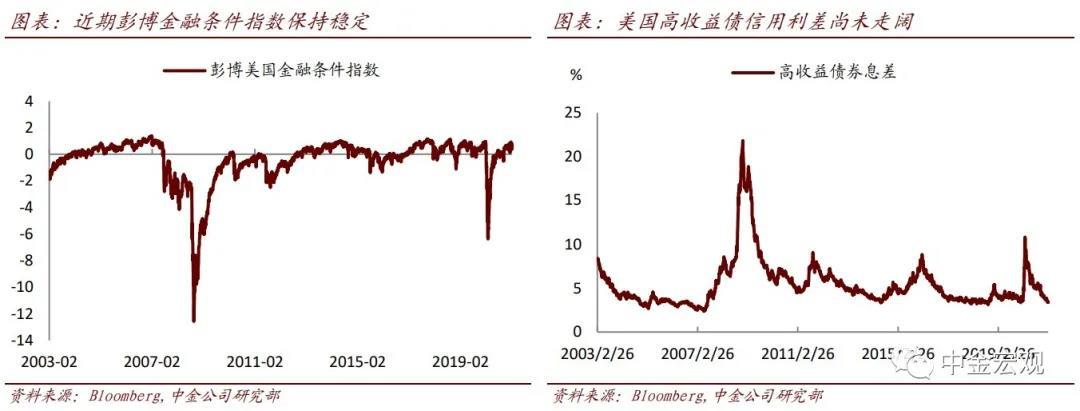

市场调整的根源在于实体与金融的“脱节”。2020年,在疫情冲击下,全球经济大幅萎缩,但由于政策当局采取了大规模的财政和货币刺激,全球资产价格反而大幅上涨,实体与金融呈现“脱节”现象。2021年,随着疫情消退,全球经济共振复苏,反映实体经济活动的实际利率开始上行。实际利率上行会对长久期、高估值资产带来压力,如果短期利率上升过快,就容易引发资产价格波动。

事实上,考虑到美国财政刺激在即,经济增长前景改善,通胀回升,美国10年期国债利率1.5%的绝对水平也不算太高。对实体借贷者而言,假设通胀预期为2%,实际利率在-0.5%-0%左右,这样的水平也是可以接受的。但对金融市场而言,利率上升就意味资产配置要再平衡,价格需要调整。我们在年度展望报告中曾指出,2021年将是“虚实收敛”的一年,而当前市场的调整正是“虚实收敛”的一个体现。如果美联储也认可这一点,那么在金融条件没有显著收缩的前提下,可能会选择静观其变,让市场自发调整的“子弹先飞一会儿”。

文章来源

本报告摘自:2021年2月26日已经发布的海外央行观察《美联储“默许”美债利率上升》

刘政宁 张文朗 彭文生