晨星:2020股票市场走势创历史新高,长期政府债券表现亮眼,未来五年看好长期经济

来源:金融界网 2021-02-18 10:23:24

挥别因新冠疫情而导致十分动荡的2020年,投资者先是遭遇正常的经济活动在防疫封城隔离措施下突然陷入停滞,紧接而来的便是美元流动性的枯竭,以及美国股市在多次启动熔断措施下,仍然止不住崩跌走势。所幸,市场的悲观气氛只持续短短不到一季,随着主要国家央行纷纷通过无限量的量化宽松政策释放大量流动性,金融市场很快便恢复既有的稳定,并在之后的九个月时间一路反弹向上,表现甚至超越了疫情爆发前的水平。值此辞旧迎新之际,晨星(Morningstar)的研究团队针对2020年股、债市的表现进行回顾,同时也对后疫情时代的经济进行展望。

主要内容如下:

回顾2020,股票市场先苦后甘,债券市场剧烈波动;

展望2021,各项经济活动将恢复正常,未来五年经济形势长期看好

具体来看:

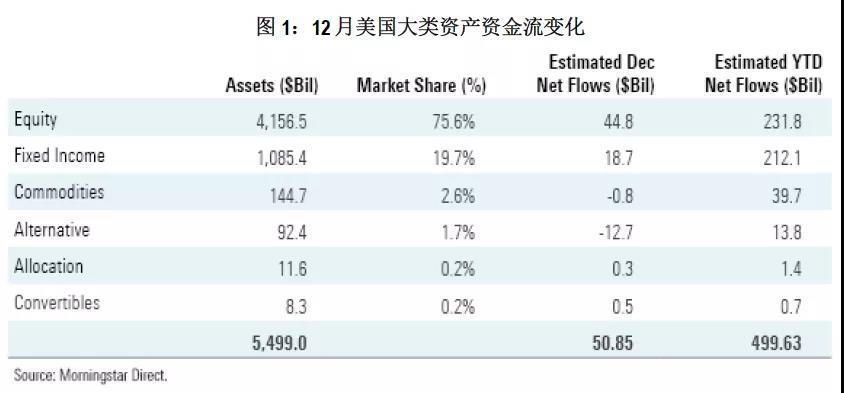

回顾2020年,股票市场的走势可以用先苦后甘来形容。虽然,市场在一季度曾短暂陷入熊市,但由晨星全球股票指数表现来看,全球指数在12月份单月大涨4.86%,最终以全年高达16.07%的涨幅为2020年的股市走势划下完美的句号。另一方面,股票型ETF在2020年11月与12月的资金净流入金额亦高达818亿与448亿美元,分别创下有史以来单月最高与第六大的净流入纪录。全年总计来看,股票型ETF吸引近2318亿美元资金净流入,该数字略高于债券型ETF全年流入2121亿美元。

观察不同类型的股票表现,2020年堪称是大盘成长股意气风发、价值型投资时运不济的一年,在脸书、苹果、亚马逊、微软、Google等科技股的涨势带动下,晨星美国成长股指数在2020年大涨44.44%,虽然晨星美国价值股指数在最后两个月也达到18.65%的亮眼涨幅,但全年表现却是下跌约2.33%。另外,观察ETF的资金流向也可以发现,不论是大盘价值股、中盘价值股、小盘价值股ETF在2020年的前十个月份一直都呈现资金净流出的现象,只有在最后两个月出现约170亿美元的资金净流入。

不过,晨星研究团队也提醒投资者,虽然大盘成长股在2020年的表现显著优于小盘股与价值型股票,但在交出一整年的亮丽涨幅后,现阶段大型成长股的股价恐怕已有被过度高估的疑虑。以iShares Core S&;;P 500ETF为例,其目前的价格已经比晨星给予的合理估值高出约8%左右,至于iSharesMSCI USA Value Factor ETF则有9%的折价率。

债券市场部分,新冠疫情的爆发同样为债券市场带来自2008年以来波动最为剧烈的一年。一季度,在金融市场陷入极度恐慌下,避险资金大量涌向安全性高的政府公债,同期信用债的价格则是一度出现崩跌走势,但随着各国政府推出史无前例的大规模货币与财政刺激措施,债市表现也随之翻转,一整年下来彭博巴克莱美国综合债券指数仍然上涨了7.5%,与2019年全年8.7%的涨幅相去不远。

若再进一步细分不同类型的债券表现,其中又以长期政府债券表现最为抢眼,彭博巴克莱长期美国政府债指数在2020年大涨17.7%,央行大幅降息的动作让向来对利率走势最为敏感的长期政府债成为最直接的受惠者。另一方面,由于美联储(FED)在8月份的利率决策会议中提出平均通胀目标架构的新政策,代表往后美联储将会视情况容忍通胀率超出官方目标水平一段时间,这项新的政策引发了市场中对于未来通胀预期的升温,使得抗通胀债券一时之间大为抢手,彭博巴克莱美国抗通胀国债指数在2020年的涨幅来到11.0%,与长期国债表现相比亦不遑多让。

相较于政府债券的亮丽表现,信用债市场在一季度受创惨重,尽管在接下来的反弹行情中顺利收复了因疫情导致的损失,但一整年下来的涨幅仍与政府债券存在一定落差。彭博巴克莱美国投资级企业债指数在2020年上涨9.9%,在信用债市场表现领先,彭博巴克莱美国高收益债指数则是上扬7.1%,两者之间的差异主要是因为投资级企业债在一季度跌幅相对较为轻微所致。另外,新兴市场债券由于在市场动荡时期往往优先遭到投资人抛售,加上新兴市场货币贬值的影响,以致2020年全年表现相对弱势,JP摩根新兴市场债券指数在2020年仅仅上扬2.7%。

展望2021年,甚至未来五年的市场走势,仍有许多投资者担心在目前全球新冠疫情持续升温不退,不断创下历史新高的股票市场走势是否过度乐观?估值是否已经上升至无法长久维持的不合理水平?对此,晨星经济与股票分析总监Preston Caldwell表示,从经济层面来看,虽然2020年美国经济受疫情影响估计将会大幅衰退3.4%,但随着疫苗开始普及,各项经济活动将会逐渐恢复至疫情前的正常状态,美国经济也将在未来几年中迅速复苏,并在2024年以前接近疫情爆发前所预估的应有规模,代表新冠疫情几乎可以说并未对美国整体经济造成长期的负面影响。

回到估值的问题上,尽管美股市盈率从历史角度来看的确已经来到偏高水平,但投资人不能忽略各国央行实行零利率,甚至负利率政策带来的资金影响。事实上,目前低利率环境已经对全球金融资产的价格产生广泛的外溢效应,利率的下跌不仅会带动债券价格的上涨,同时在偏低的利率环境中,资金将会找寻其他能够提供更高报酬的标的,因此使得非债券资产的吸引力也会同步获得提升。此外,偏低的资金成本也会刺激借贷活动并鼓励金融市场的杠杆操作行为,这些都有助于支撑股市的高估值水平。