安心财险不“安心” 中法人寿终解围

来源:中国银行保险报网 2021-02-10 11:23:31

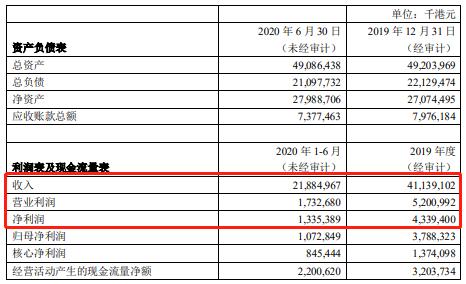

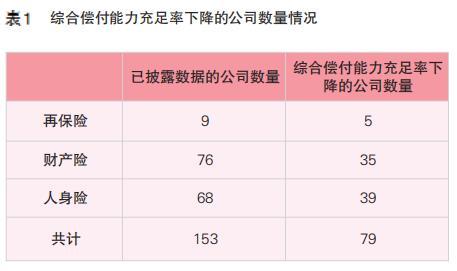

据《中国银行(行情601988,诊股)保险报》统计,截至2月8日,共有153家保险公司披露了2020年四季度偿付能力报告。其中,长安责任、安心财险、百年人寿、前海人寿、中法人寿、渤海人寿等6家公司偿付能力不达标。

98家险企净利润下滑

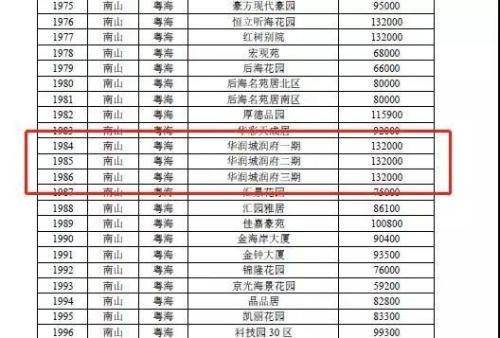

153家险企中,共有79家综合偿付能力充足率较2020年三季度有所下滑。具体来看,76家财险公司中,35家综合偿付能力充足率较三季度下滑;68家人身险公司中,综合偿付能力充足率较三季度下滑的有39家(见表1)。

在净利润方面,98家险企较2020年三季度下滑,占比超六成;甚至77家险企出现亏损,占比近半。

对此,首都经贸大学保险系副主任李文中认为,最大的原因应是车险综合改革后,车险费率较大幅度下降所致。

6家公司偿付能力不达标

1月25日,中国银保监会修订并发布《保险公司偿付能力管理规定》(以下简称《规定》)。根据《规定》,保险公司只有同时满足核心偿付能力充足率≥50%、综合偿付能力充足率≥100%、风险综合评级≥B类三个指标,方为偿付能力达标公司。与此同时,接近偿付能力监管红线,即核心偿付能力充足率低于60%或综合偿付能力充足率低于120%的保险公司,仍会被作为重点核查对象。

根据2020年四季度偿付能力报告,有6家公司偿付能力不达标(见表2)。

对于偿付能力不达标的公司,《规定》将监管措施分为必须采取的措施和根据其风险成因选择采取的措施。必须采取的措施包括:监管谈话;要求保险公司提交预防偿付能力充足率恶化或完善风险管理的计划;限制董事、监事和高级管理人员的薪酬水平;限制向股东分红等。除上述必须采取的措施外,监管部门还可以根据其偿付能力充足率不达标的具体原因,采取责令增加资本金、责令停止部分或全部新业务、责令调整业务结构、限制增设分支机构等措施。对于采取上述措施后偿付能力未明显改善或进一步恶化的,监管部门依法采取接管、申请破产等监管措施。

安心财险不“安心”

1月14日,继因侵害消费者权益被监管通报后,安心财险再次因偿付能力严重不足被采取三项监管措施。银保监会发布2021年1号行政监管措施决定书表示,因安心财险存在偿付能力严重不足问题,责令其增加资本金,自接到行政监管措施决定书之日起停止接受车险新业务,限制董事、监事、高级管理人员的薪酬水平。

让安心财险不“安心”的或许正是最近频频爆雷的信保业务。在2020年第三季度偿付能力报告中,安心财险就透露,银保监会下发的监管函要求其对信用保证保险业务准备金的评估方法和精算假设的合理性进行分析,并制定详细的整改方案。

针对偿付能力进一步恶化的状况,安心财险在2020年第四季度偿付能力报告中表示,目前现金流压力较大。为了缓解现金流压力,公司已积极采取多项管控措施,包括在业务方面,继续加强应收保费管理,做好短期健康险客户续期和续保工作,提高保单留存率和客户续保率;在费用方面,开展本年度公司预算管理工作中,全面梳理各项费用明细,减少非必要开支,严格加强成本管控;在资金方面,目前投资资产配置均以高流动性资产为主,以保证可用资金的流动性。

中法人寿终解围

2020年12月18日,银保监会官网发布行政许可信息,中法人寿28亿元增资方案获批,宁德时代(行情300750,诊股)、青山控股、贵州贵星汽车销售等3家新股东入股。此次增资完成后,中法人寿注册资本从2亿元增至30亿元。

中法人寿引入新股东后,偿付能力明显改善。2020年四季度,中法人寿核心偿付能力充足率及综合偿付能力充足率均为46820.8%,环比三季度的-24408.7%大幅增长。

要走出经营困境,增资只是迈出了第一步。目前,中法人寿仍然存在一些亟待解决的问题:一是去年全年未开展业务经营。公司自2016年第四季度因偿付能力问题暂停新业务,截至2020年12月31日,公司未开展新业务,无经营性保费收入。二是因公司新业务暂停导致人员流失,存在关键岗位人员配备不足情况。三是信息系统建设不完备,其适用性等存在一定问题。

中法人寿表示,2021年将在整体战略规划的指引下恢复正常运营,并将第一时间明确战略目标,启动人员招聘、系统改造等工作,严格按照监管相关要求解决现有风险同时,进一步完善风险管理体系,确保在合法合规的基础上稳健经营。