粤开策略:三重共振助推春季行情 节前上涨概率较大

来源:金融界网 2021-01-17 21:22:29

本周市场情况:震荡回调,北上资金延续活跃态势

本周市场震荡回调,上证指数跌幅相对较小。沪指本周下跌0.1%,收报3566.38点;深证成指下跌1.88%,收报15031.70点;创业板指上涨1.93%,收报3089.94点。成交方面,本周两市成交5.69万亿元,较上一周缩量0.25万亿元。其中沪市成交2.56万亿元,深市成交3.14万亿元。

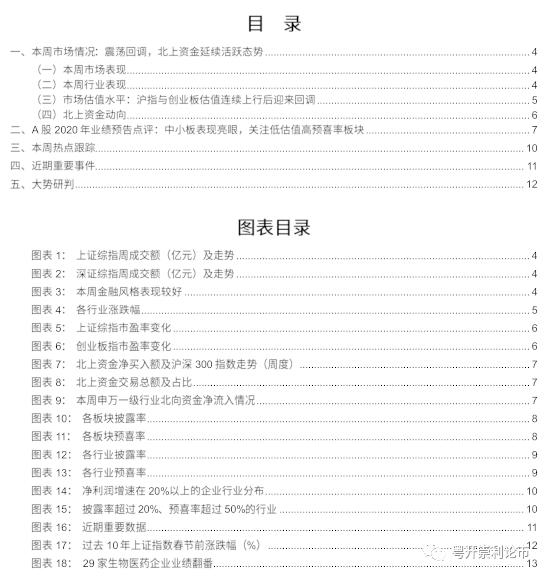

本周各风格指数涨跌不一,其中金融表现较好,消费显著回调。金融风格本周上涨2.24%,近3个月表现持续突出,具备持续性行情。消费风格前期涨幅较高,存在回调需求,本周跌幅最大,下跌3.27%。行业方面,本周多数行业下跌,申万一级行业中仅9个行业上涨,其中银行(+5.32%)、电子(+2.26%)、建筑装饰(+2.18%)领涨,农林牧渔(-8.30 %)、国防军工(-6.56 %)、电气设备(-5.37 %)跌幅较大。

北上资金延续活跃态势,本周累计净流入179.59亿元,连续三周超过百亿元,其中沪股通净买入44.87亿元,深股通净买入134.72亿元。本周北上资金交易占A股交易比重12.85 %,连续三周上升,创下近三个月以来新高。行业来看,本周北上资金主要流入银行、电气设备、化工板块,主要流出食品饮料、建筑装饰和交通运输板块。

A股2020年业绩预告点评:中小板表现亮眼,关注低估值高预喜率板块

截至2021年1月15日,沪深两市共930家披露了2020年年报业绩预告,其中业绩预喜率达54.95%,共511家企业。在这511家企业中,机械、医药生物、化工、电子行业企业较多,分别为61家、60家、60家、49家。

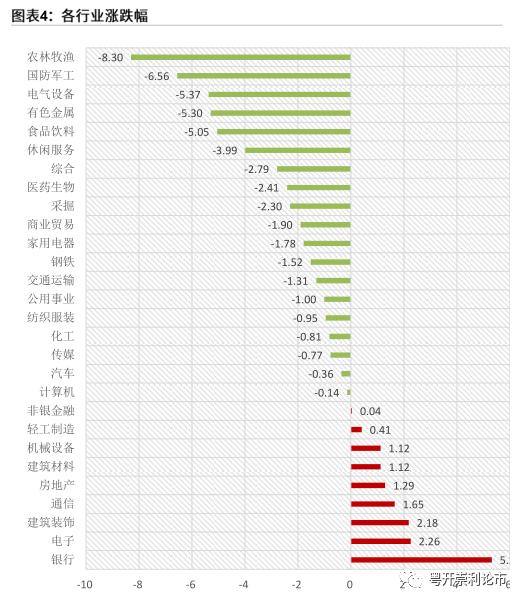

目前科创板企业年报业绩披露率相对较高,截至2021年1月15日,主板披露率为18.48%,中小板25.95%,创业板25.03%,科创板较高达31.96%,全部A股披露率为22.40%。

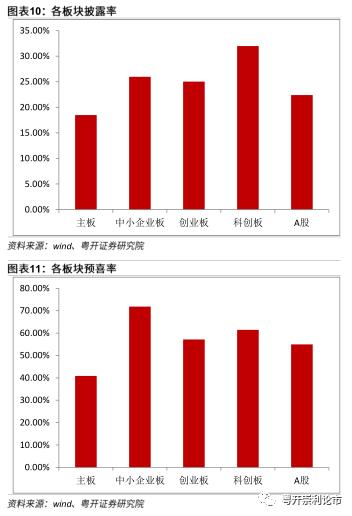

中小板和科创板预喜率相对较高。在已披露业绩的企业中,主板、中小板、创业板、科创板、全部A股的预喜率分别为40.85%、71.81%、57.14%、61.43%、54.95%。

在业绩增速方面,我们以业绩预告均值测算,净利润增速在20%的企业中占比较多的行业包括化工、医药生物、电子等行业。

总体来看,披露率超过20%、预喜率超过50%的行业有12个,其中估值较低的是建筑材料、轻工制造、机械设备、化工和汽车行业。

热点跟踪:互联网存款新规出台,降低实体融资成本同时提升银行业绩

互联网存款新规出台,降低实体融资成本同时有望提升银行业绩。1月15日,中国银保监会和中国人民银行发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》。《通知》重点明确了以下内容:一是规范业务经营。《通知》要求商业银行依法合规通过互联网开展存款业务,不得借助网络等手段违反或者规避监管规定。商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务。二是强化风险管理。商业银行应当加强业务风险评估与监测,强化资产负债管理和流动性风险管理,合理控制负债成本。地方性法人银行要坚守发展定位,立足于服务已设立机构所在区域的客户。三是加强消费者保护。商业银行通过互联网开展存款业务应当强化销售管理和网络安全防护,切实保障金融消费者合法权益。四是严格监督管理。各级监管部门要加大监管力度,对违法违规行为,依法采取监管措施或者实施行政处罚。

互联网存款新规有利于商业银行合规稳健经营,对于弥补制度短板、防范金融风险具有积极意义。具体来看,过去互联网平台通过高息揽储加剧了市场竞争,也引发了一些风险问题,互联网存款新规出台后,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,将在缓解市场竞争同时降低银行负债端成本,进而引导资产端利率走低,从而达到降低实体经济融资成本的目的;另外负债端成本降低也有利于银行业绩增长,目前银行板块的估值和公募基金仓位均处于历史低位,建议投资者关注优质银行股投资机会。

大势研判:节前上涨概率较大,继续关注春季行情

距离牛年春节仅有不到一个月时间,我们回顾了股市过去十年来春节前股价走势,基本上呈现涨多跌少的局面,尤其是春节前一周和前一个交易日,上涨概率较高,上证指数上涨概率均为70%。

本周沪指收出周线十字星,我们认为主要对市场起到夯实底部的作用。首先,从业绩面来看,A股年报业绩预告显示预喜率达到54.95%,其中中小板企业预喜率更是超过70%,说明目前大部分企业2020年业绩实现增长;其次,从指数形态来看,从沪指自2020年下半年以来横盘震荡半年有余,期间反复筑底调整,支撑力度较强,本周小幅回调主要由于短期内涨幅过大带来的获利回吐压力;最后,从流动性来看,市场成交量维持高位,2021年以来每个交易日市场成交量均超过万亿元,央行定调继续保持流动性合理充裕,同时北上资金持续大额流入,表明股市赚钱效应增强下市场吸引力逐步提升。在业绩支撑、指数形态和交投火热三重共振下,股指短期调整不改中期格局,叠加每年3月的两会预期,对助推市场上行有积极影响,A股未来有望继续震荡上行。

配置方向上,建议关注科技、医药和大金融三条主线。

风险提示:政策推进不及预期、经济超预期下行、外围环境超预期走弱

一、本周市场情况:震荡回调,北上资金延续活跃态势

(一)本周市场表现

本周市场震荡回调,上证指数跌幅相对较小。沪指本周下跌0.1%,收报3566.38点;深证成指下跌1.88%,收报15031.70点;创业板指上涨1.93%,收报3089.94点。

成交方面,本周两市成交5.69万亿元,较上一周缩量0.25万亿元。其中沪市成交2.56万亿元,深市成交3.14万亿元。

本周各风格指数涨跌不一,其中金融表现较好,消费显著回调。金融风格本周上涨2.24%,近3个月表现持续突出,具备持续性行情。消费风格前期涨幅较高,存在回调需求,本周跌幅最大,下跌3.27%。

(二)本周行业表现

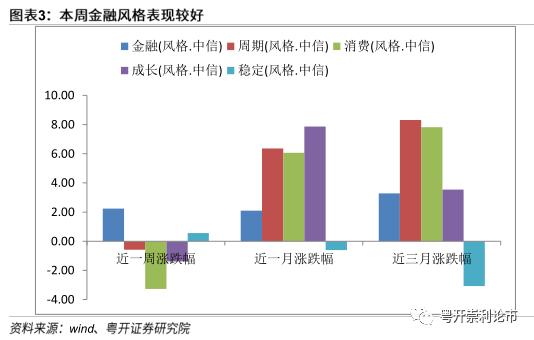

行业方面,本周多数行业下跌,申万一级行业中仅9个行业上涨,其中银行(+5.32%)、电子(+2.26%)、建筑装饰(+2.18%)领涨,农林牧渔(-8.30 %)、国防军工(-6.56 %)、电气设备(-5.37 %)跌幅较大。

(三)市场估值水平:沪指与创业板估值连续上行后迎来回调

(四)北上资金动向

北上资金延续活跃态势,本周累计净流入179.59亿元,连续三周超过百亿元,其中沪股通净买入44.87亿元,深股通净买入134.72亿元。北上资金交易占A股交易比重12.85 %,连续三周上升,创下近三个月以来新高。

行业来看,本周北上资金主要流入银行、电气设备、化工板块,主要流出食品饮料、建筑装饰和交通运输板块。

二、A股2020年业绩预告点评:中小板表现亮眼,关注低估值高预喜率板块

截至2021年1月15日,沪深两市共930家披露了2020年年报业绩预告,其中业绩预喜率达54.95%,共511家企业。在这511家企业中,机械、医药生物、化工、电子行业企业较多,分别为61家、60家、60家、49家。

目前科创板企业年报业绩披露率相对较高,截至2021年1月15日,主板披露率为18.48%,中小板25.95%,创业板25.03%,科创板较高达31.96%,全部A股披露率为22.40%。

中小板和科创板预喜率相对较高。在已披露业绩的企业中,主板、中小板、创业板、科创板、全部A股的预喜率分别为40.85%、71.81%、57.14%、61.43%、54.95%。

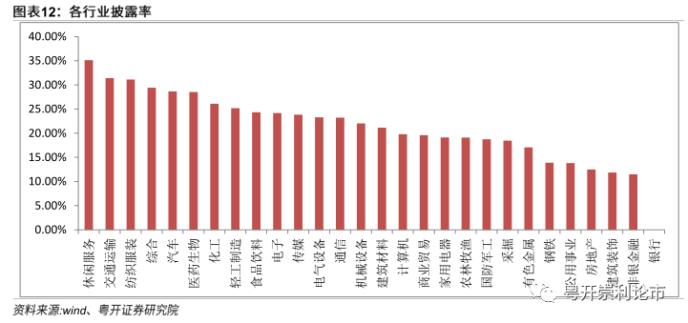

从各行业(申万一级行业)披露率来看,休闲服务、交通运输和纺织服装行业披露率较高,分别为35.14%、31.40%、31.11%,非银金融、建筑材料、银行板块披露率较低。

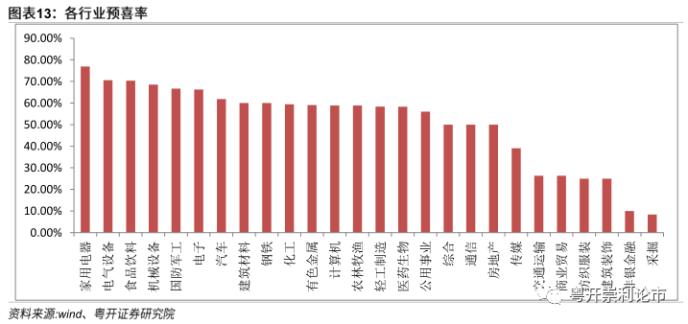

从各行业已披露企业预喜率来看,家用电器、电气设备、食品饮料行业预喜率较高,均超过70%,分别为76.92%、70.59%、70.37%,非银金融、采掘、休闲服务行业预喜率较低,休闲服务行业受卫生事件影响,已披露的13家企业当中无一预喜。

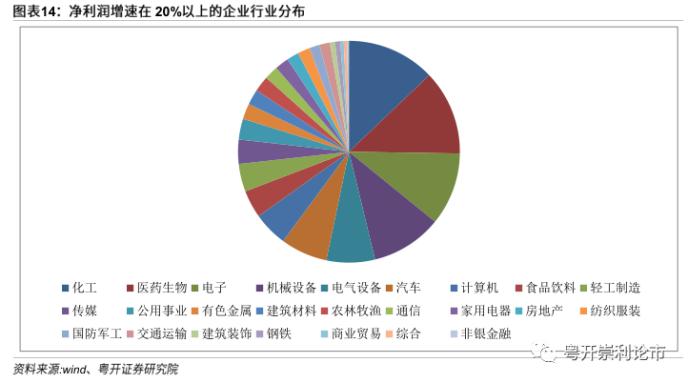

在业绩增速方面,我们以业绩预告均值测算,净利润增速在20%的企业中占比较多的行业包括化工、医药生物、电子等行业。

总体来看,披露率超过20%、预喜率超过50%的行业有12个,其中估值较低的是建筑材料、轻工制造、机械设备、化工和汽车行业。

三、本周热点跟踪

互联网存款新规出台,降低实体融资成本同时有望提升银行业绩。1月15日,中国银保监会和中国人民银行发布《关于规范商业银行通过互联网开展个人存款业务有关事项的通知》。《通知》重点明确了以下内容:一是规范业务经营。《通知》要求商业银行依法合规通过互联网开展存款业务,不得借助网络等手段违反或者规避监管规定。商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务。二是强化风险管理。商业银行应当加强业务风险评估与监测,强化资产负债管理和流动性风险管理,合理控制负债成本。地方性法人银行要坚守发展定位,立足于服务已设立机构所在区域的客户。三是加强消费者保护。商业银行通过互联网开展存款业务应当强化销售管理和网络安全防护,切实保障金融消费者合法权益。四是严格监督管理。各级监管部门要加大监管力度,对违法违规行为,依法采取监管措施或者实施行政处罚。

对于商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,监管部门指出“该业务在发展过程中也暴露出一些风险隐患,涉嫌违反相关监管规定和市场利率定价自律机制相关要求,突破地方法人银行经营区域限制,并且非自营网络平台存款产品稳定性较差,对商业银行的流动性管理也带来挑战”,但对于商业银行与非自营网络平台进行合作,通过开立Ⅱ类账户充值,为社会公众购买服务、进行消费等提供便利,这部分业务不受影响,可继续开展。

《通知》还明确,商业银行通过非自营网络平台已经办理的存款业务,到期后自然结清。在此期间,相关存款依法受到保护,消费者可以依据法律规定和存款协议到期取款或者提前支取。

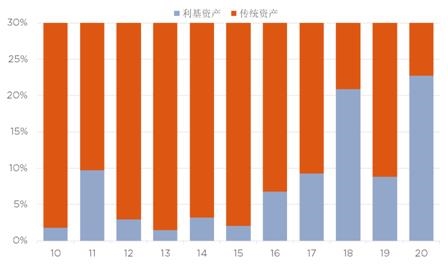

互联网存款新规有利于商业银行合规稳健经营,对于弥补制度短板、防范金融风险具有积极意义。具体来看,过去互联网平台通过高息揽储加剧了市场竞争,也引发了一些风险问题,互联网存款新规出台后,商业银行不得通过非自营网络平台开展定期存款和定活两便存款业务,将在缓解市场竞争同时降低银行负债端成本,进而引导资产端利率走低,从而达到降低实体经济融资成本的目的;另外负债端成本降低也有利于银行业绩增长,目前银行板块的估值和公募基金仓位均处于历史低位,建议投资者关注优质银行股投资机会。

四、近期重要事件

五、大势研判

2021年以来,市场经过首周大幅上涨后,本周迎来震荡回调,沪指周三最高点触及3622点,创近5年新高,随后震荡下行,收出周线十字星,我们认为主要对市场起到夯实底部的作用。

首先,从业绩面来看,A股年报业绩预告显示预喜率达到54.95%,其中中小板企业预喜率更是超过70%,说明目前大部分企业2020年业绩实现增长;其次,从指数形态来看,从沪指自2020年下半年以来横盘震荡半年有余,期间反复筑底调整,支撑力度较强,本周小幅回调主要由于短期内涨幅过大带来的获利回吐压力;最后,市场成交量维持高位,2021年以来每个交易日市场成交量均超过万亿元,央行定调继续保持流动性合理充裕,同时北上资金持续大额流入,表明股市赚钱效应增强下市场吸引力逐步提升。

在业绩支撑、指数形态和交投火热三重共振下,股指短期调整不改中期格局,叠加每年3月的两会预期,对助推市场上行有积极影响,A股未来有望继续震荡上行。

距离牛年春节仅有不到一个月时间,我们回顾了股市过去十年来春节前股价走势,基本上呈现涨多跌少的局面,尤其是春节前一周和前一个交易日,上涨概率较高,上证指数上涨概率均为70%。具体来看,上证指数在过去十年春节前一月涨幅中位数为0.83%,上涨概率50%;前一周涨幅中位数为0.88%,上涨概率70%;前一月涨幅中位数为0.38%,上涨概率70%。

配置方向上,建议关注科技、医药和大金融三条主线。

(一)科技板块景气度上行,政策支持下具备长线投资机会

在披露年报业绩预告的科技企业中(通信、计算机、电子、机械设备、电气设备行业),业绩预喜率为64.95%,高出A股整体10个百分点,行业景气度较高,且部分科技股作为行业细分龙头,具备资金优势和行业资源优势,有利于通过横向并购或纵向整合,使企业做大做强。

“十四五”规划建议明确提出“坚持创新在我国现代化建设全局中的核心地位,把科技自立自强作为国家发展的战略支撑”。近年来,我国科技创新不断推进,根据国家统计局的中国创新指数,2019年中国创新指数为228.3,较2005年翻了一番,创新产出指数更是接近翻了两番。未来,中国可以把握互联网、大数据、5G等领域的先发优势,继续发展人工智能、量子信息、集成电路等前沿领域。2021年各行业“十四五”规划将陆续出台,其中科技领域中长期规划有望率先出台,建议关注相关重要时间节点,关注5G、芯片、半导体等科技板块投资机会。

(二)医药股年报预喜率高,29家企业业绩翻番

截至2021年1月15日,已披露年报业绩预告的103家医药生物企业中60家为预喜,预喜率为58%,超出A股整体预喜率54.95%,其中29家企业预告净利润增速下限在100%以上,2020年业绩预告同比翻番。

(三)大金融板块

近期市场成交火热,券商直接受益,目前证券行业处于监管宽松创新周期,券商板块整体市净率1.98,处于历史估值34%分位点,未来还有上升空间。银行板块本周领涨申万一级行业,主要是在基本面和政策面向好支撑下,叠加多家银行发布业绩快报利润增长刺激,目前银行板块的基本面稳健,估值和公募基金仓位均处于历史低位,未来有望持续受到资金青睐。