国盛策略:加息预期再强化,交易盘大幅撤离

来源:金融界 2022-07-20 09:24:37

报告摘要

1、总体配置:加息预期再强化,交易盘明显外流

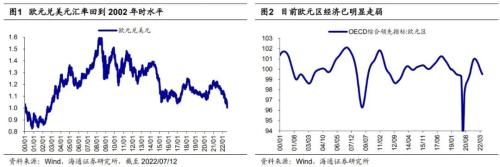

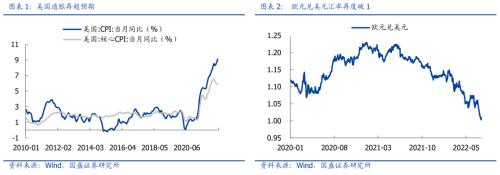

高通胀推升加息预期,欧洲衰退预期持续演绎,欧元汇率跌破美元平价。上周公布的6月美国CPI同比增长9.1%,再超市场预期,且环比视角下,CPI与核心CPI均达年内新高、折年增速继续超越同比。持续超预期的通胀继续推升加息预期,参考30天联邦基金期货价格,隐含的75BP加息可能性达70.9%,且加息100BP可能性也升至29.1%。此外,迫于通胀和美联储加息压力,新西兰、韩国和加拿大央行上周陆续宣布上调基准利率,全球流动性收紧节奏提速,与之相伴的还有大幅收紧后的经济衰退预期,近期欧元区衰退预期持续演绎,欧元兑美元汇率更是时隔近20年再度破1,通胀-加息-衰退预期持续定价。

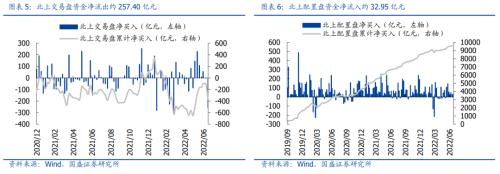

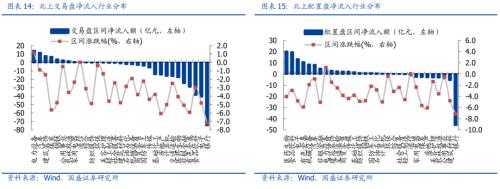

交易盘明显外流,配置盘延续入场。近期北向资金大幅净流出,单周净流出约220.41亿元。资金类型拆分看,配置盘延续流入,单周净流入约32.95亿元,交易盘上周大幅流出,周内净流出约257.40亿元。与此同时,南下资金转为流入,上周净流入约21.11亿元。截至7月15日,北上配置盘今年以来累计净流入达到1044.51亿元,北上交易盘今年以来累计净流出达到452.63亿元。

2、行业配置:汽车获增配居前,银行遭减持居多

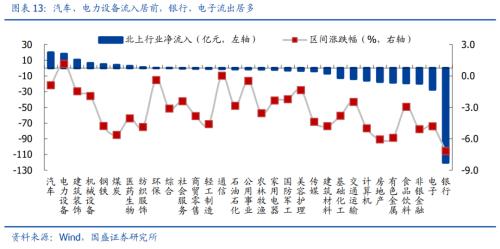

整体视角下,汽车(+19.74亿元)、电力设备(+17.98亿元)和建筑装饰(+10.51亿元)净流入居前,银行(-120.38亿元)、电子(-27.38亿元)和非银金融(-19.72亿元)流出最多;

从资金类型拆分看:交易盘视角下,电力设备(+13.86亿元)净流入最多,而银行(-74.66亿元)净流出最多;配置盘视角下,医药生物(+20.18亿元)净流入最多,而银行(-45.73亿元)净流出最多。

3、个股配置:迈瑞医疗(行情300760,诊股)增持居前,招商银行(行情600036,诊股)减持居多

整体视角下,迈瑞医疗(+11.21亿元)、TCL中环(行情002129,诊股)(+8.95亿元)和比亚迪(行情002594,诊股)(+8.15亿元)净流入居前;而招商银行(-31.34亿元)、兴业银行(行情601166,诊股)(-18.91亿元)和平安银行(行情000001,诊股)(-16.98亿元)流出居多。

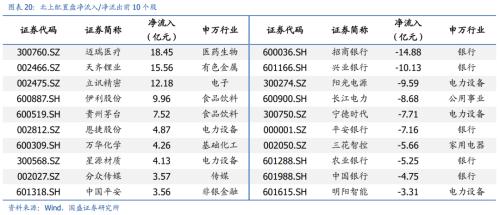

从资金类型拆分看:交易盘视角下,TCL中环(+9.23亿元)、比亚迪(+8.18亿元)和长安汽车(行情000625,诊股)(+7.03亿元)净流入居前;而立讯精密(行情002475,诊股)(-20.34亿元)、伊利股份(行情600887,诊股)(-17.43亿元)和天齐锂业(行情002466,诊股)(-16.65亿元)流出居多。配置盘视角下,迈瑞医疗(+18.45亿元)、天齐锂业(+15.56亿元)和立讯精密(+12.18亿元)净流入居前;而招商银行(-14.88亿元)、兴业银行(-10.13亿元)和阳光电源(行情300274,诊股)(-9.59亿元)流出居多。

风险提示:1、海外市场波动加剧;2、汇率贬值风险。

/外资周报/

1、总体配置:加息预期再强化,交易盘明显外流

1.1 海外要闻概览

高通胀继续推升加息预期,欧洲衰退预期持续演绎,欧元汇率跌破美元平价。上周公布的6月美国CPI同比增长9.1%,再超市场预期,且环比视角下,CPI与核心CPI均达年内新高、折年增速继续超越同比。持续超预期的通胀继续推升加息预期,参考30天联邦基金期货价格,隐含的75BP加息可能性达70.9%,且加息100BP可能性也升至29.1%。此外,迫于通胀和美联储加息压力,新西兰、韩国和加拿大央行上周陆续宣布上调基准利率,全球流动性收紧节奏提速,与之相伴的还有大幅收紧后的经济衰退预期,近期欧元区衰退预期持续演绎,欧元兑美元汇率更是时隔近20年再度破1,通胀-加息-衰退预期持续定价。

1.2 总体配置

交易盘明显外流,配置盘延续入场。近期北向资金大幅净流出,单周净流出约220.41亿元。资金类型拆分看,配置盘延续流入,单周净流入约32.95亿元,交易盘上周大幅流出,周内净流出约257.40亿元。与此同时,南下资金转为流入,上周净流入约21.11亿元。截至7月15日,北上配置盘今年以来累计净流入达到1044.51亿元,北上交易盘今年以来累计净流出达到452.63亿元。

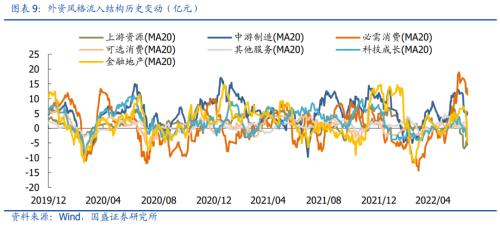

主板仓位小幅回落,金融地产大幅流出。板块仓位层面,上周主板仓位小幅回落,而创业板和科创板仓位有所回升。截至7月15日,陆股通主板、创业板和科创板持仓比例分别为81.13%、17.19%和1.68%。大类风格结构上,金融地产流出加速。具体来看,截至7月15日,必需消费、中游制造、其他服务、可选消费、科技成长、金融地产和上游资源的近20日外资日均净流入规模分别约11.37亿元、4.68亿元、1.49亿元、-0.20亿元、-4.00亿元、-4.21和-5.66亿元。

2、行业配置:汽车获增配居前,银行遭减持居多

2.1 行业仓位:电力设备仓位提升居首,银行仓位回落较多

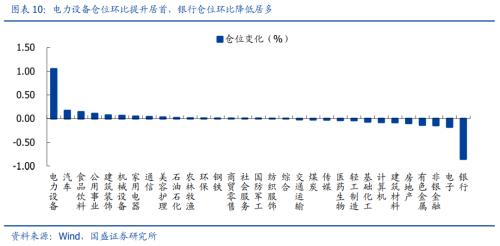

电力设备仓位提升居首,银行仓位回落较多。电力设备、汽车和食品饮料仓位提升居前,分别环比提升1.05%、0.17%和0.14%,而银行、电子和非银金融仓位回落居多,分别环比降低0.85%、0.18%和0.14%。

从资金性质拆分看:

交易盘:电力设备、汽车和公用事业仓位提升居前,分别环比提升1.74%、0.58%和0.37%,而银行、电子和有色金属仓位回落居多,分别环比降低1.65%、0.62%和0.54%。

配置盘:电力设备、食品饮料和汽车仓位提升居前,分别环比提升0.82%、0.16%和0.08%,而银行、建筑材料和非银金融仓位回落居多,分别环比降低0.63%、0.10%和0.09%。

2.2 行业净流入:汽车与电力设备获增配居前

汽车获增持居前,银行遭减持居多。根据我们的估算,上周汽车、电力设备和建筑装饰行业净流入居前,分别净流入19.74亿元、17.98亿元和10.51亿元;同时银行、电子和非银金融行业净流出较多,分别净流出120.38亿元、27.38亿元和19.72亿元。

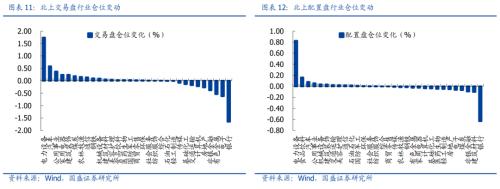

从资金性质拆分看:

交易盘:上周净流入前三大行业依次为电力设备、汽车和建筑装饰,分别净流入13.86亿元、11.53亿元和7.64亿元;净流出前三大行业依次为银行、电子和食品饮料,分别净流出74.66亿元、40.70亿元和38.55亿元;

配置盘:上周净流入前三大行业依次为医药生物、食品饮料和电子,分别净流入20.18亿元、19.54亿元和13.33亿元;净流出前三大行业依次为银行、建筑材料和公用事业,分别净流出45.73亿元、5.44亿元和4.06亿元;

3、个股配置:迈瑞医疗增持居前,招商银行减持居多

3.1 持股集中度:持股集中度小幅回升,持股高占比公司数大幅回落

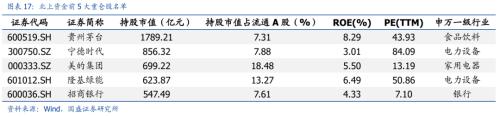

从持股集中度变动看,陆股通前二十大重仓股持股市值占比上周增加0.37%至37.87%。而持股占流通股本比例超过10%的公司数目减少为62家。前5大重仓股依次为贵州茅台(行情600519,诊股)、宁德时代(行情300750,诊股)、美的集团(行情000333,诊股)、隆基绿能(行情601012,诊股)和招商银行,持股规模分别为1789.21亿元、856.32亿元、699.22亿元、623.87亿元和547.49亿元。

3.2 个股增减持:迈瑞医疗增持居前,招商银行减持居多

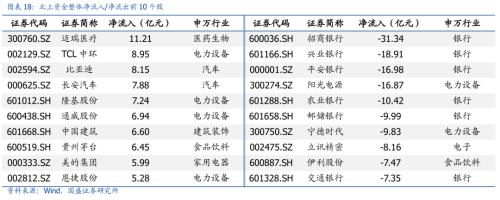

从整体净流入看,本周迈瑞医疗、TCL中环和比亚迪净流入额居前,分别为11.21亿、8.95亿和8.15亿;招商银行、兴业银行和平安银行净流出额居前,分别为31.34亿、18.91亿和16.98亿。

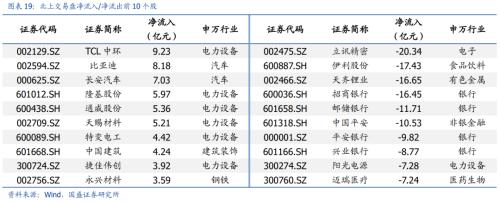

从交易盘角度看,本周TCL中环、比亚迪和长安汽车净流入额居前,分别为9.23亿、8.18亿和7.03亿;立讯精密、伊利股份和天齐锂业净流出额居前,分别为20.34亿、17.43亿和16.65亿。

从配置盘角度看,本周迈瑞医疗、天齐锂业和立讯精密净流入额居前,分别为18.45亿、15.56亿和12.18亿;招商银行、兴业银行和阳光电源净流出额居前,分别为14.88亿、10.13亿和9.59亿。

/风险提示/

1、海外市场波动加剧;2、汇率贬值风险。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐