高息贷救急| 封面文章

来源:乐居财经 2022-06-27 22:22:26

文/乐居财经魏薇

当地产行业的融资天平向央企和优质民企倾斜,雅居乐集团(3383.HK)幸运地找到了一条新的融资出路。

为了避免债务违约,雅居乐一次次地拿出了优质资产。2021年,出售了多间附属公司股权并录得出售收益42.6亿元;今年一季度,出售广州亚运城项目以及义乌、徐州等多个项目,回笼资金约60亿元。

然而这些还不够。不打算躺平的雅居乐,决定对自己狠一把。

6月24日,雅居乐发布了一份融资公告。其中有三个关键词,分别是夹层融资,规模不超过8.94亿港元,年利率20%。这个利率水平着实让人吃惊。

据乐居财经《地产K线》了解,雅居乐目前存续的美元债票面利率大多集中在4.8%~8.5%之间,境内公司债利率在6%左右。截止到去年中期,雅居乐平均融资成本只有5.96%,总借款中,近65%为低息的银行借款。

对于雅居乐来说,这笔夹层融资是新的尝试。因为,房企的偿债高峰已经到来。

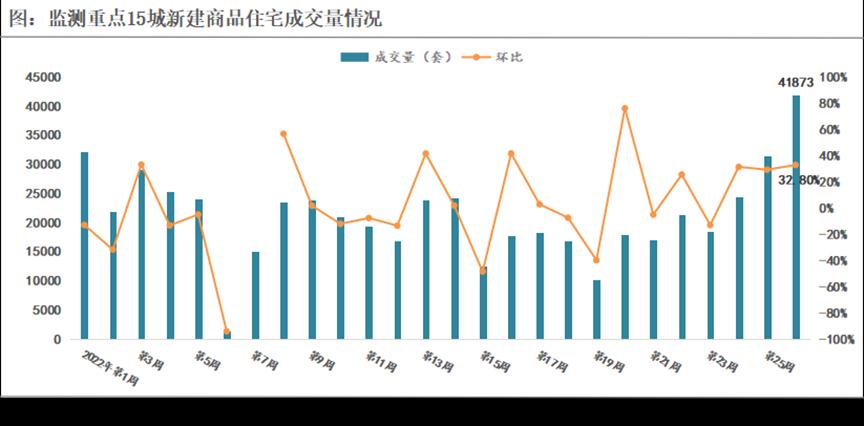

据克而瑞数据,6-7月份,200家核心房企境内外债务到期规模约1755亿元,约占下半年到期量的61%。其中民营房企还债压力尤甚,近两月整体到期债务约1178亿元,占总规模的67%。

偿债压力下,多家房企开始花式延期,展期和交换要约成为最常见的手段。截至6月初,房企今年共新增发行了26笔美元债券,其中16笔为要约交换,占比61.5%。

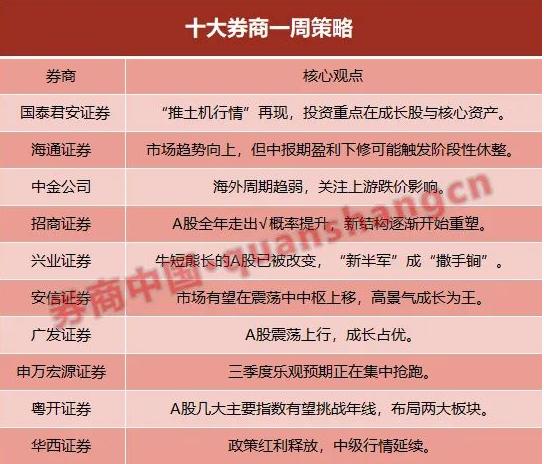

2022年以来,房地产企业美元债几乎处于冰封状态,境内债的发行也并不通畅。在“三道红线”的约束下,融资渠道向优质房企倾斜。虽政策暖风频吹,但能成功发债的,只是少数。5月,在监管层的指导下,包括旭辉、美的置业、龙湖等在内的5家示范民企采用信用保护工具先后发行了债券。

今年以来,房企的违约事件仍多有发生,部分借不到钱、展不了期的房企们干脆直接“躺平”,但也有“倔强”的房企,选择了高息借款。

一切都是为了“活下去”。

20%高息贷款

6月24日,雅居乐发布有关附带有条件选择权的夹层融资协议的公告,借款人(雅居乐附属富锐发展有限公司作为借款方,以下简称“富锐发展”)、夹层贷款人(联合环球集团有限公司作为原贷款方)、担保代理(香港上海汇丰银行有限公司作为安排人及担保代理)签订夹层融资协议。

夹层融资是指在风险和回报方面介于优先债务和股本融资之间的一种融资形式,既有债权融资的属性,又有权益融资的属性。

根据协议,夹层贷款人向借款人提供本金不超过8.94亿港元的夹层融资,并附带选择权(于达成若干条件后夹层贷款人可酌情行使)可将夹层贷款转换为借款人的全部已发行股份,年利率20%。

20%的借款利率,在融资市场中并不多见。

公告中还称,富锐发展曾经在2021年4月15日与优先贷款人(作为原贷款方)签订了优先融资协议。优先贷款人同意按年利率为HIBOR利率加1.4%,向借款人提供本金总额最高为10.39亿港元的定期贷款融资,为期24个月。同时,夹层融资需要雅居乐签立担保。

也就是说,上一笔借来的钱还没还清,现在又借了。但对借款方来说,没有白借的钱。

雅居乐在公告中表示,若夹层贷款人选择行使选择权,富锐发展将不再是雅居乐的附属公司,并预计将录得约14.37亿港元的亏损。

据披露,富锐发展的主要资产为位于香港柏架山道的一幅土地,地盘面积约为2.42万平方呎,以及位于香港英皇道的一幅土地,地盘面积约1万平方呎。该物业拟发展为两幢约有600个单位的住宅楼宇。

加速回笼资金

2021年下半年开始,雅居乐一度有消息传出武汉雅居乐国际花园项目因欠款导致楼盘停工,又有消息传出集团将裁员50%。

事件虽未持续发酵,但从年报数据也可窥见一二。2021年上半年末,雅居乐剔除预收款后的资产负债率、净负债率、现金短债比68.4%、45.3%、1.18倍,全面达标至“绿档”。但到2021年底,三项数据分别为67.1%、50.8%、0.77,“三道红线”在半年内由“绿档”降为“黄档”。

截止2021年末,雅居乐一年内要偿还的债务则高达295.85亿元。其中一年之内需要归还的银行借款及其他借款为171.5亿元,优先票据为69.98亿元,境内公司债券、商业物业支持债券以及可交换债券等为54.37亿元等。

同期,现金及银行存款总额约384.2亿元,但其中,不受限现金仅为228.03亿元,较2020年同期的465.1亿元减少了212亿元,同比下降45.6%,存在近70亿的短期偿债缺口。

从去年下半年开始,雅居乐频繁出售资产加速资金回笼。据不完全统计,雅居乐在2021年处置了总代价123亿元的资产,包括酒店、商场、售楼部、小区商业配套等。

2022年以来,雅居乐加速资产的出售。1月,雅居乐抛售其在广州亚运城项目持有的26.66%的股权予为中海地产,交易对价为18.4亿元。同月,又向海螺创业出售旗下环保公司资产,总代价为11.29亿元。另外,还把海南清水湾约2%的货值卖给了朱荣斌幕后的基金公司。

雅居乐表示,今年前3个月已从出售非核心物业及非核心业务收取所得款项约60亿元,并将于第二季度进一步收取应收代价余额约30亿元。

6月24日的投资者会上,雅居乐表示将使用海南清水湾项目支持融资及内部资金赎回8月到期美元债。据了解,该笔债务应于8月14日到期,当前待偿规模2亿美元,利率5.125%。

天花板在哪?

以高周转的模式运行,房地产对资金的依赖一直很高,融资也就成了重中之重。不断的融资,很大程度上是为了借新还旧。当融资端收紧,房企们只得寻找高息的融资渠道,避免现有债务违约。

事实上,融资利率20%,在地产行业内并非是“天花板”。

据乐居财经研究院《2019房企融资利率榜》,单笔融资利率最高的是当代置业,其发行的3.5亿美元债券,利率高达15.5%,彼时曾创下亚洲公开债券发行的利率纪录。

2020年,明发集团发行一笔2.2亿美元、15%利率的债券,又于6月发行一笔1.76亿、22%利率的美元债券,同时明发承诺,若不能按时偿还债券,这笔债的券利率将叠加利率至32%。

同年,鑫苑置业发行的3亿美元海外债利率高达14.5%,力高地产、天誉置业单笔海外债利率为13%,景瑞控股、正商集团、汇景控股等9家房企单笔海外债利率在12%之上。

2021年7月,天誉置业现金偿还年息率13%的境外美元债本息约2亿美元,同时又新发行2023年到期、年息率13%、规模为2.12亿美元债。

没有最高,只有更高。

据实地地产的招股书披露,截至2020年底,实地未偿还的信托等非标融资余额近24亿元,占同期总借款的18.5%,年利率至少10%以上,最高的一笔达到了24%。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐