铁矿石跌停、焦煤跌超10%…黑色系又见“踩踏式”大跌,能化板块齐声跳水,多个因素成大跌推手

来源:财联社 2022-06-20 20:23:32

黑色板块的全线下挫给周一市场带来了“黑色心情”。整体来看,美联储宣布加息、需求减弱、焦炭采购价格下调、油价的暴跌都是形成大跌的推手。

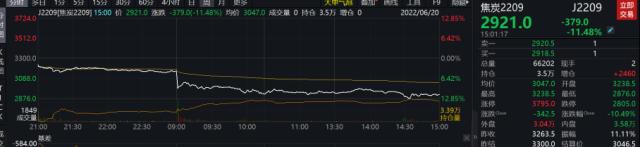

今日,国内商品期货多数收跌,黑色系全线大跌。焦炭期货主力合约跌超11%,铁矿石跌停,焦煤跌超10%,热卷跌超6%,螺纹、原油、乙二醇跌超5%,硅铁、动力煤、燃料油、沥青、沪锡跌超4%,甲醇、低硫燃料油、锰硅跌超3%,国际铜、豆油、PVC、豆二、短纤跌超2%。苹果、红枣涨超2%,生猪涨超1%。

整体来看,随着美联储宣布加息75BP,大宗商品市场上周整体承压,本周市场恐慌情绪继续延续。截至今日收盘,南华商品指数跌3.75%,创下近2个月以来的最大单日跌幅。

在业内人士看来,黑色板块的全线下挫主要来源于终端需求羸弱,交易着后期供需双弱的预期。随着上周六、日多个钢厂对焦炭采购价格下调300元/吨,预计焦炭此轮提降将较快落地,现货价格的走低也对期货盘面有较大拖累。

以原油为代表的能化板块走势偏弱,则更多受到宏观因素冲击。从宏观层面来看,油价越来越接近迎来拐点,但从原油市场自身供需来看,三季度油价下行驱动力(行情838275,诊股)不足,高位区间震荡仍是油价运行最大的一种可能性。

一轮焦炭提降或将落地

早在今日开盘,焦炭主力期货合约即跳空低开,开盘即跌超9%,随后走势震荡偏弱,焦煤主力期货合约则是开盘跌超6%。

对此,业内人士认为,双焦的低开主要是原因是受周末降价消息影响。市场消息称,上周五宁夏钢铁(集团)有限责任公司对焦炭采购价格下调200元/吨,开启焦炭第一轮提降,周六山西地区山西建龙、晋钢、建邦等钢厂对焦炭采购价格下调300元/吨,并发出降价回复函。此外,周日,唐山个别钢厂对焦炭采购价格下调300元/吨。

方正中期期货研究院双焦研究员郝潇潇认为,随着目前部分焦化企业已经接受降价,预计一轮提降将较快落地,现货价格的走低,对盘面有较大的拖累,开盘双焦大幅低开。

事实上,上周以来,双焦板块已进入震荡下行阶段。对此,郝潇潇分析,由于当前煤焦钢产业链,当前整个产业链利润主要集中在焦煤身上,在下游暂未分配至合理利润的情况下,仍会向焦煤索要利润,打压焦煤价格。

下游利润亏损则来自于终端需求的偏弱。在宏源期货看来,本轮双焦大幅下跌主要由钢厂主动减产导致的,但核心逻辑在于成材的终端消费水平。“由于目前已进入消费淡季,短期内若无新的动力驱动,双焦难以出现大幅反弹。”

下游钢厂减产影响有待观察

广发期货黑色组首席分析师周敏波也认为,黑色金属今天跌幅明显,原料跌幅大于钢材,实质是交易后期黑色产业链的供需双弱预期。

从需求端来看,国家统计局此前数据显示,1-5月份房屋新开工累计同比下降30.6%,1-5月份商品房销售累计同比下降23.6%,1-5月份土地购置面积同比下降45.7%。

“今年以来,以地产为代表的钢材终端需求迟迟未改善,但前期钢厂复产导致原料去库,原料偏强支撑黑色产业估值,产业里呈现利润由钢厂向原料倾斜的结构。”周敏波表示,钢材产量上升,需求偏弱,导致钢材库存压力逐步凸显,而上周钢厂主动检修减产是引爆黑色金属下跌的导火索。

从钢厂目前检修情况来看,我的钢铁网不完全统计数据显示,截至6月20日,国内22家钢厂发布检修计划。截止到6月17日,6月份环比5月份新增19座高炉检修,日均影响量增加4.05万吨,同比去年增加27座高炉检修,日均影响铁水增加约7万吨。预计6月中下旬至7月份,部分钢厂仍存检修减产计划。

对此,周敏波分析,钢厂主动减产改变原料供需格局预期,成本下降,导致黑色金属估值下移。

“随着高炉检修增多,铁水产量将见顶回落,需求端的支撑将逐步减弱。”展望后期,郝潇潇认为,焦炭短期难以出现大幅累库,低库存仍将对焦炭期价有较强的支撑。但由于终端需求依旧偏弱,期价难以大幅上涨,短期走势依旧偏弱运行。

周敏波也表示,成材7-8月处于季节性淡季,假设需求持平的情况下,成材将维持季节性累库状态,而原料端,因钢厂减产,原料需求将见顶下滑,原料库存或见拐点。

根据钢联统计,近期检修高炉增多,6月底7月初预计检修高炉座数10座,涉及铁水产能4.53万吨/日。

“但需注意的是,不同于去年下半年行政减产,这次钢厂减产是检修带来的阶段性减产,减产幅度的持续性都需要观察,这决定成本下降空间,但今年下半年产量整体要高于去年同期,成本支撑可参考去年11月份低点。”她认为,短期看钢厂检修减产对原料的打压空间有限,关注钢材4000-4200成本支撑。决定后期走势的关键是成材的终端需求,如果需求改善,钢厂利润修复,会带动原料企稳,支撑黑色金属价格;但如果需求持续低迷,钢厂亏损会影响钢厂维持减产,从而倒逼原料形成负反馈下跌。

恐慌情绪拖累油价

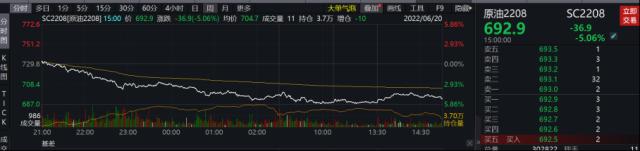

除了黑色板块以外,能化板块也在今日震荡下行,对此,市场人士认为,恐慌情绪仍在大宗商品市场延续是主要原因。

“油价的暴跌行情并不是孤立行为,是大宗商品系统性下跌的一部分。”海通期货能源化工研发负责人杨安认为,从上周五夜盘时段到周一白天的这一交易日内,大宗商品市场迎来近2个月来的最大单日跌幅,国内黑色板块与以原油为代表的能化板块纷纷出现大跌,多个品种盘中走势呈现明显的恐慌性下跌,进入技术性熊市,市场情绪非常低落,这样的走势背后是核心应用在于宏观因素冲击下,投资者预期越来越趋向一致,导致了大宗商品价格的大幅回落,油价在大宗商品系统性下跌的环境下也持续回落。

此外,就原油期货的下行,他还表示,为了缓解油价带来的通胀压力,近期美国政府出台了一系列的措施来为油价降温,成为原油期价下跌的重要因素。

“不过,由于石油市场低库存仍需较长时间才能改善,供应端在地缘因素扰动下仍然脆弱,在传统消费旺季欧美成品油市场仍是目前困扰市场的一个大问题。”杨安分析,由于近些年来能源转型导致欧美炼油产能的衰退,导致欧美市场成品油供应不足,对俄石油禁运进一步加剧了这一局面,使得欧美市场成品油价格高烧不退,这也就让原油价格也很难持续大跌。

展望后期,他认为,油价面临的因素再次变得复杂。一方面,从宏观层面来看,油价越来越接近迎来拐点;另一方面,从市场自身供需来看,三季度原油价格下行驱动力不足。“高位区间震荡仍是油价运行最大的一种可能性,当前位置不建议过度看空油价。”

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐