东海期货:从玻璃利润来看纯碱价格

来源:东海期货研究 2022-05-18 11:24:07

投资要点

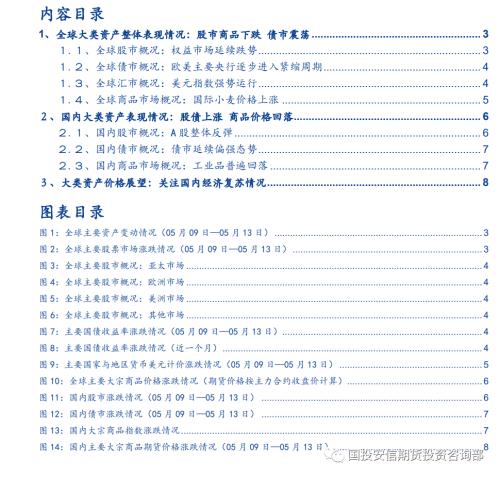

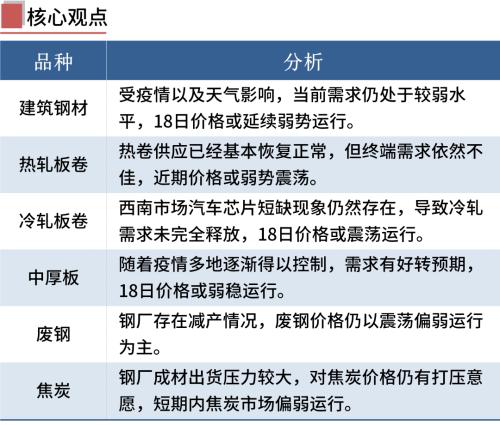

浮法玻璃生产成本主要包括原材料成本以及加工成本。主要原材料用量上,制造1吨浮法玻璃需要消耗约0.67吨石英砂、0.06吨石灰石、0.17吨白云石、0.23吨纯碱、0.01吨芒哨、0.07吨长石。生产一吨玻璃分别对应不同燃料的消耗大致为,0.2吨重油、216立方米天然气、0.23吨石油焦、395立方米焦炉煤气(0.28吨煤)、0.25吨煤焦油。

尽管成本端存在波动,但玻璃利润仍以价格为主导。玻璃生产成本价格中以纯碱、燃料价格为主,合计占比超过一半。玻璃与纯碱走势正相关性高,同时一般为应对燃料价格波动,玻璃生产企业通常为生产线配备两套或更多的燃烧系统,或是向下游转移成本。

玻璃价格下挫、利润大降,制约纯碱价格。以煤制气为燃料的浮法玻璃价格为1742元/吨(不含税),利润172元/吨;以石油焦为燃料的浮法玻璃价格2028元/吨,利润260元/吨。若玻璃价格维持目前水平,浮法玻璃生产企业利润大部分被纯碱价格单独变化覆盖,则下游能够接受的纯碱极限价格石油焦企业为3700元/吨、煤制气企业为3260元/吨。超过该价格大部分浮法玻璃产线将亏损生产。

后市展望:目前浮法玻璃较低的生产利润已对上游原材料纯碱价格构成约束。纯碱价格难以脱离玻璃走出独立行情,后市玻璃与纯碱的价格将具有较高的联动性。从单边行情上来看,当前玻璃期货价格运行相对低位,在成本线中枢波动,估值较低具有一定做多优势。

操作建议:FG09在1700附近、SA09在2600附近逢低轻仓试多。

风险因素:主要来自于终端地产需求恢复不及预期。

1

浮法玻璃成本构成概述

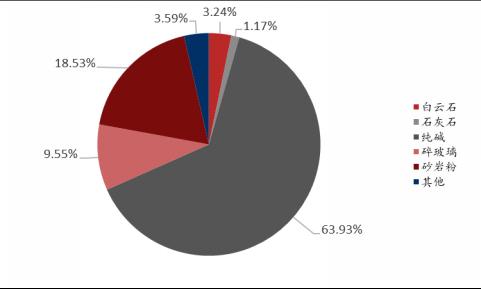

浮法玻璃生产成本主要包括原材料成本以及加工成本。原材料中,硅砂、纯碱、芒硝、白云石、石灰石、碎玻璃等为主要原料;主要原材料用量上,制造1吨浮法玻璃需要消耗约0.67吨石英砂、0.06吨石灰石、0.17吨白云石、0.23吨纯碱、0.01吨芒哨、0.07吨长石。脱色剂、着色剂、澄清剂、乳浊剂为辅助原料;其他还有成品所需的铁架、木箱、纸箱、包装纸等包装材料。

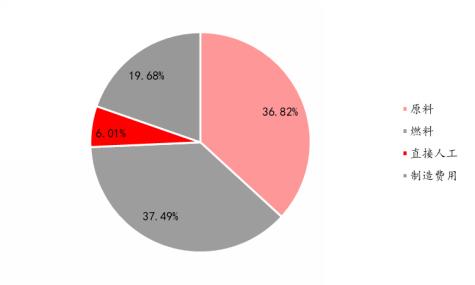

图1

浮法玻璃成本用量占比

资料来源:公开信息,东海期货研究所整理

图2

原材料用量占比

资料来源:公开信息,东海期货研究所整理

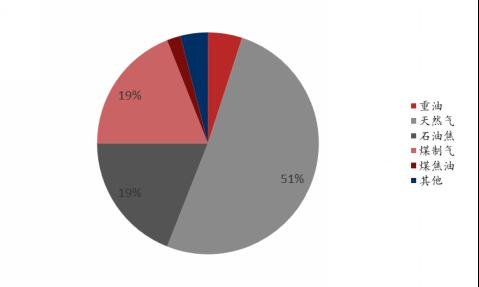

加工成本中,包括直接人工、动力、燃料以及制造费用。平板玻璃生产过程中主要有五种燃料:重油,热值高、燃烧稳定、产品质量较好,但由于含硫量较高需增加环保设施,目前多被天然气等替代;天然气,热值高,清洁能源,多用于高端玻璃生产线,成本较高,是行业发展的趋势,随着环保政策趋严天然气生产线的占比不断提高;石油焦,2009年开始大量使用,含硫分污染较高,主要用于中低端玻璃的制造,且需配套脱硫环保装置;煤制气,主要在河北沙河地区使用,主要燃烧块煤,会产生严重的粉尘污染;煤焦油,市场供应相对丰富价格较低,但属于危化品且污染较大,较难采购。不同企业不同生产线使用的燃料不一,甚至有混烧情况。生产一吨玻璃分别对应不同燃料的消耗大致为,0.2吨重油、216立方米天然气、0.23吨石油焦、395立方米焦炉煤气(0.28吨煤)、0.25吨煤焦油。

图3

浮法玻璃生产线燃料结构

资料来源:公开信息,东海期货研究所整理

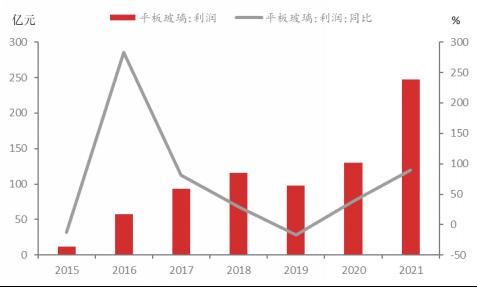

图4

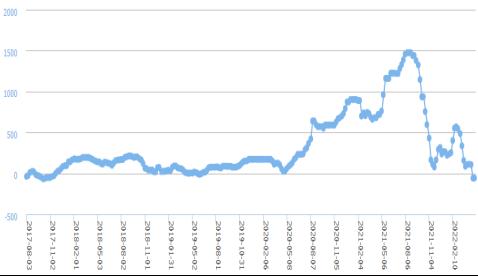

平板玻璃利润

资料来源:wind,东海期货研究所整理

玻璃生产成本价格中以纯碱、燃料价格为主,合计占比超过一半。其中纯碱占玻璃生产成本比重约20%-30%,燃料占30%-40%,其他材料占比较小、价格波动也相对较低,因此纯碱以及燃料价格变化是影响玻璃成本价格的主要因素。尽管成本端存在波动,但玻璃利润仍以价格为主导,一般为应对燃料价格波动,玻璃生产企业通常为生产线配备两套或更多的燃烧系统,或是向下游转移成本,因此尽管成本端存波动,尤其是油价波动导致石油焦、重油价格调整,但玻璃企业仍能一定程度上缓解成本端压力,玻璃利润率与价格走势基本一致。

2

玻璃价格下挫,制约纯碱价格

去年三季度初,玻璃价格超3000元/吨,相应的玻璃生产利润亦达到近年来最高,石油焦企业生产利润超过1500元/吨,也为原料纯碱价格此后冲高埋下伏笔。之后随着终端地产方面信用爆雷,房企资金问题扰动导致需求回落,玻璃价格大幅下挫近40%。而由于去年玻璃利润较好时期供应端增量明显,而玻璃产能一经投产缩减弹性较小,玻璃高供应的状态一直延续,对纯碱维持刚性需求。玻璃利润下滑,行业利润向上游转移,纯碱单价至今仍超过玻璃。

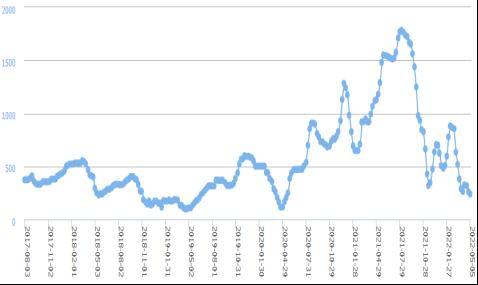

今年浮法玻璃下游需求仍未释放,浮法玻璃价格低迷,生产利润受到侵蚀。根据隆众资讯数据,截至4月28日当周,依据隆众资讯生产成本计算模型,以煤制气为燃料的浮法玻璃价格为1742元/吨(不含税),利润172元/吨;以天然气为燃料的浮法玻璃价格2053元/吨,利润-59元/吨;以石油焦为燃料的浮法玻璃价格2028元/吨,利润260元/吨。主要原料纯碱价格仍维持强势,华北沙河纯碱采购价2900元/吨。与去年三季度时相比,浮法玻璃成本价上行约300元/吨。

图5

天然气企业生产利润

资料来源:隆众资讯,东海期货研究所整理

图6

石油焦企业生产利润

资料来源:隆众资讯,东海期货研究所整理

制造1吨浮法玻璃约消耗0.2吨重碱,重碱价格涨100元/吨对应玻璃成本上升20元/吨。在此基础上计算,若玻璃价格维持目前水平,以煤制气为燃料的浮法玻璃生产企业利润若完全被纯碱价格单独变化覆盖,则玻璃企业最大能接受的纯碱价格为3760元/吨,若纯碱价格超过该价格,70%的玻璃产线将进入亏损状态。

若玻璃价格维持目前水平,以石油焦为主要燃料的浮法玻璃生产企业利润若完全被纯碱价格单独变化覆盖,则玻璃企业最大能接受的纯碱价格约为4200元/吨,若纯碱价格超过该价格则绝大部分浮法玻璃产线将陷入亏损。且根据近年来数据以煤制气、石油焦为燃料的玻璃生产利润最低维持在约100元/吨水平,则在此基础上,玻璃企业能接受的纯碱极限价格再减去500元/吨,则石油焦企业为3700元/吨、煤制气企业为3260元/吨。

3

行情展望及操作建议

通过了解浮法玻璃目前的生产利润可知,目前较低的生产利润已对上游原材料纯碱价格构成约束,若浮法玻璃价格不涨,而纯碱价格继续上涨则有可能面临下游浮法玻璃被迫大面积冷修的风险。故纯碱价格难以脱离玻璃走出独立行情,后市玻璃与纯碱的价格将具有较高的联动性,玻璃价格将主导纯碱价格走势。从玻璃纯碱期市套利来看,二者价差近来主要由纯碱价格变化主导,其价格相关性要强于玻璃。则玻璃价格若与纯碱携手上行,二者价差或进一步扩大,反之则价差或收窄。

从单边行情上来看,当前玻璃期货价格运行相对低位,在成本线中枢波动,估值较低具有一定做多优势。但目前地产下行态势明显,且玻璃库存高企,玻璃期价能否出现反弹仍需关注后市终端地产政策力度是否加码以及终端需求实际恢复情况;若需求延续低迷,则可能需要价格跌破生产成本下沿通过供应端减产的方式带动价格再平衡。同时纯碱供应端三季度存检修季,若玻璃价格走高,纯碱供需或有望进一步改善,建议等待反弹机会;若玻璃价格延续下行,纯碱依然面临下行风险。操作上建议中长期可以逢低轻仓试多,入场点位FG09在1700附近、SA09在2600附近;二者价格下行风险主要来自于终端地产需求恢复不及预期。

基差(现货价格-期货价格)的是联系期货和现货价格的纽带。通过周期性历史数据分析可以看出,基差高点容易出现再2-3月,9月-10月;10月-12月基差价格波动相对较小,1-3月期现价格容易出现背离,基差价格波动较大;2-3月、6-7月基差价格容易出现低点。

图7

玻璃纯碱合约价差

资料来源:wind

图8

地产主要监测指标

资料来源:wind

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐