辽宁计划发行135亿中小银行专项债为5家城商行“输血”

来源:银柿财经 2022-04-11 20:22:35

根据中国债券信息网消息,辽宁省财政厅拟于4月14日发行135亿元中小银行发展专项债券用于补充5家城商行的资本金。

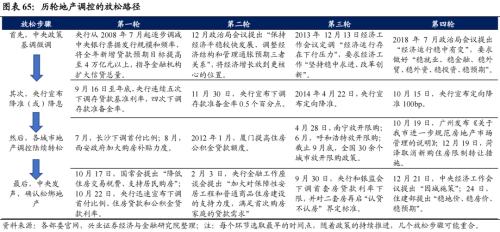

去年,辽宁省发行196亿元中小银行专项债,位列20个地区中的第2位。自2020年7月国务院允许地方政府专项债合理支持中小银行补充资本金以来,辽宁省发行中小银行专项债即将超过300亿元,为何辽宁省的发债规模如此之大?

间接入股模式“输血”

辽宁省支持中小银行发展专项债券项目实施方案显示,辽宁省计划发行的135亿元的城商行专项债发行额度分别用于丹东银行20亿元、营口银行30亿元、阜新银行30亿元、朝阳银行25亿元、葫芦岛银行30亿元。

记者查阅这些银行的财报发现,5家城商行的资本充足率均低于银保监会披露的同期商业银行平均水平。

2021年6月末,丹东银行资本充足率为13.54%;营口银行在2020年6月末的资本充足率为11.41%;阜新银行2020年末资本充足率为11.02%,较上年有所下降。其中,资本充足情况最不容乐观的是葫芦岛银行,截至2020年末,葫芦岛银行资本充足率为2.33%,较2019年末减少8.44个百分点,甚至不符合银保监会对商业银行资本充足率不低于8%的要求。

从数据可以看出,这5家城商行都有着迫切的资本补充需求。

根据文件,此次资本补充是通过辽宁省财政部门通过地方金控平台对银行间接入股的方式进行的。专项债券募集资金将通过辽宁金控间接注入到5家城商行,注入后辽宁金控对上述5家城商行的持股比例分别为51.37%、52.27%、41.44%、41.30%、59.94%。

该项目的实施主体辽宁金控是辽宁金融控股集团有限公司,是由辽宁省人民政府批准成立的国有独资公司,旨在整合优化辽宁省的金融资源,实现国有金融资本集中统一和专业化管理。

“补充核心一级资本可以通过利润留存等内源性方式,也可以通过专项债、优先股(转股后)、可转债(转股后)等外源性方式进行补充。”光大银行金融市场部宏观研究员周茂华告诉记者,部分中小银行尤其是非上市的一些中小银行补充资本压力依然较大,通过专项债补充资本,有助于提升抗风险能力和服务实体经济能力,尤其是推动中小银行聚焦小微民营企业服务;同时有助于拓展地方政府专项债使用范围。

资本缺口大小影响发债规模

相较于大型银行,城商行和农商行为代表的中小银行资本补充压力更大,资本安全边际更小。2020年7月1日,国务院常务会议决定,着眼增强金融服务中小微企业能力,允许地方政府专项债合理支持中小银行补充资本金。

博通分析金融行业资深分析师王蓬博表示,中小银行为促进实体经济发展都在加大信贷投放力度,但同时疫情等原因也对中小银行资产质量带来了影响,相应的地方政府发行专项债化解风险也会更为迫切。

在此背景下,多个省份以发行地方政府债券的形式对省内中小银行资本金进行有效补充。

根据《中国金融稳定报告(2021)》截至2021年10月,辽宁发行的中小银行专项债规模达到196亿元,在20个地区中位列第2,仅次于发行了257亿元该类专项债的河南省。而在2022年,辽宁省更是率先披露了135亿元的中小银行专项债发行计划。

招联金融首席研究员董希淼表示,“辽宁省规模确实是相对比较大,主要是辽宁省的农商行、城商行等中小银行,以及农商行、农信社等其他农村中小机构,这些机构的资本缺口都比较大,所以总体发专项债规模比较大。”

周茂华告诉记者,这主要反映了部分区域的中小银行对外源性资本补充需求大;通过专项债补充部分资本,能提升银行抗风险与信贷能力,增强金融支持区域经济复苏。

根据中国债券网信息,上一次有地区发行中小银行专项债是在2021年9月,至今已经过去了大半年。而2021年商业银行资本充足率和核心一级资本充足率在二季度均有所下降,虽然在三、四季度回升,但还有很大的提升空间,中小银行的资本补充需求仍然旺盛,为什么时隔半年都没有其他地区发行中小银行专项债?

董希淼表示,用于补充中小银行资本的地方专项债,其发行的节奏安排各地都不同,地方政府会统筹考虑安排。

周茂华认为,监管部门鼓励中小银行多渠道补充资本,各中小银行根据自身及市场情况选择适宜资本补充工具,“选用哪种资本补充工具,不同经济情况的区域、银行,其选择存在差异。”

王蓬博指出,地方政府发行专项债和当地的具体条件相关,比如经济发展水平,企业市场化程度等等。“从长远考虑,还是要坚持机制体制的改革,从股权和经营能力等方面进行合理优化,接受政府专项债资本补充只能解决一时的困难。”

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐