兴证策略:八类机构资金现状与展望

来源:金融界 2022-03-29 20:22:27

报告正文

引言:近期市场大幅波动,微观股市流动性有所恶化。基金发行遇冷、存量基金仓位有所回落,且北上资金大幅流出超过500亿,同时投资者普遍担忧市场大幅调整可能导致固收+、理财产品被动赎回引发负反馈。因此,本报告系统梳理了近期北上、公募、私募、保险、两融、产业资本、固收+产品、银行理财资金现状、当前持仓及展望,供投资者参考。

一、北上资金:最大冲击阶段或已结束

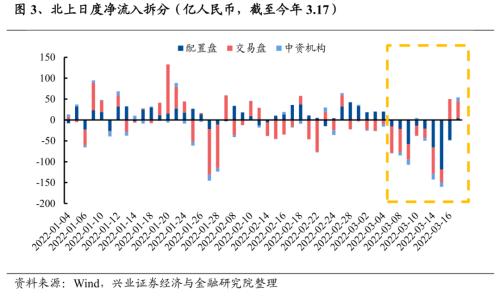

今年3月北上资金大幅流出,期间最大流出高达670亿。年初以来,地缘政治风险加剧、美联储加息预期升温及俄乌冲突加剧等外部风险扰动下,北上资金流入速率明显趋缓,截至今年3月18日,2022年以来北上资金净流出300亿。今年3月7日至3月16日,北上资金连续8个交易日净流出近670亿元。

本轮流出最大的边际变化则在于外资“长钱”对A股减持:不同于1-2月交易盘大幅流出但配置盘持续流入,近期外资配置盘、交易盘均转为净流出,代表外资“长钱”的配置盘较为罕见地连续8天净流出。回顾近两年配置盘的净流入情况,往往只有市场出现系统性风险或政策风险加剧时,配置型外资才会出现罕见地连续减仓。2019年以来,配置型外资稳步流入,仅在新冠疫情爆发、中美关系恶化等市场发生系统性风险以及政策风险加剧时才会出现持续大幅流出,即使在2020年7月和2021年3月市场大幅调整之时,配置型外资也仅流入放缓或小幅流出。 因此,本轮外资以及海外“长钱”大幅流出,核心原因是近期俄乌冲突之外,全球地缘政治风险及大国对抗与博弈加剧,全球资金对地缘政治风险的溢价大幅提升。

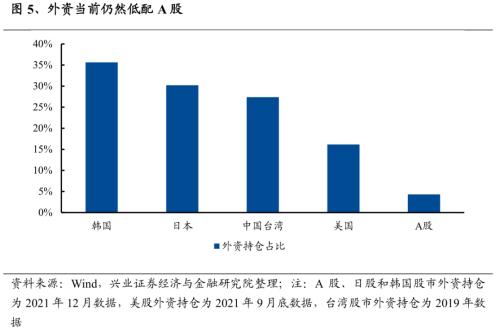

往后看,中美关系边际缓和,美联储加息落地且符合预期,叠加俄乌局势逐步明朗,近期北上资金开始回流,配置盘小幅加仓,外资冲击最大的阶段或已结束。首先,近期中美关系边际缓和,今年3月18日中美领导人视频通话进展顺利、中概股方面中美双方监管机构沟通已取得积极进展等,缓解了市场对于中美对抗加剧的担忧。其次,美联储加息符合预期,流动性风险靴子落地,且俄乌局势缓和迹象日趋明朗、海外市场有所回暖。且北上资金上周开始从流出转为流入,今年3月17日至18日两天累计净流入138亿。外资情绪最悲观的时候正在过去,后续有望逐步回归正常。且中长期来看,外资当前仍低配A股、人民币避险属性大幅增强、国内持续稳健的基本面和投资环境下,外资流入A股仍是长期趋势。

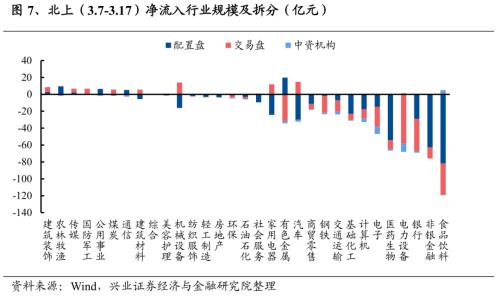

另外,从结构上来看,近期北上资金大幅减仓其重仓行业。今年3月7日至3月17日,北上资金流入建筑装饰、农林牧渔、传媒、国防军工、公用事业、煤炭等行业,大幅流出食品饮料、非银金融、银行、电力设备、医药生物等外资重仓行业。

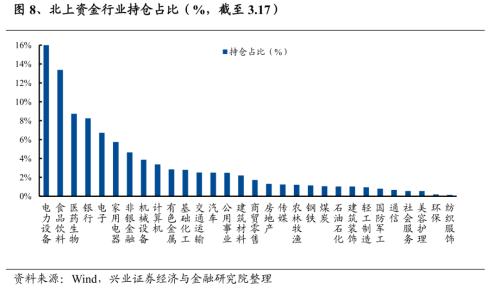

从北上持仓结构来看,当前北上资金持仓中电力设备、食品饮料、银行等行业占比居前。截至今年3月17日,当前北上资金持仓占比排名前五的行业分别是电力设备(16.2%)、食品饮料(13.4%)、医药生物(8.7%)、银行(8.3%)和电子(6.7%)。短期内外资流出压力有所缓解,但若外部风险超预期,重仓行业可能继续面临较大流出压力。

个股层面上,当前北上前五大重仓股包括贵州茅台(行情600519,诊股)、宁德时代(行情300750,诊股)、招商银行(行情600036,诊股)、美的集团(行情000333,诊股)、隆基股份(行情601012,诊股)等,今年3月7日至3月17日净流出最多的个股有贵州茅台、宁德时代、恩捷股份(行情002812,诊股)、中国平安(行情601318,诊股)、平安银行(行情000001,诊股)等。

二、公募基金:发行小幅回暖,仓位明显回升

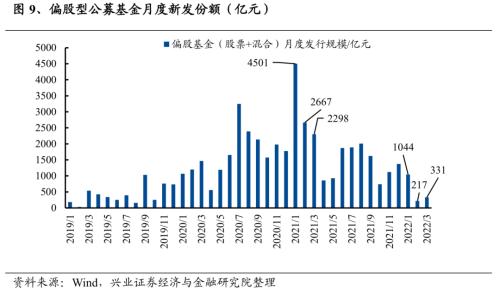

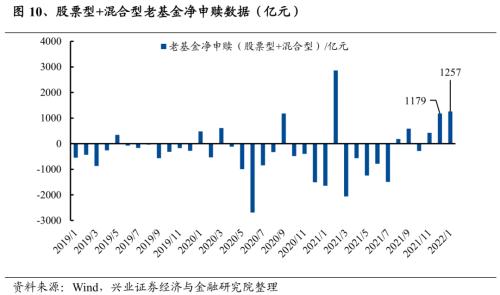

年初以来公募基金发行持续遇冷,但老基金赎回压力整体不明显。从偏股基金(股票型+混合型)的口径来看,今年1月、2月新发偏股基金份额分别为1044亿份、217亿份,较去年同期的4501份和2667份均大幅下滑75%以上,基金发行进入“冰点期”。今年3月至今(截至3月18日),偏股基金发行份额达到331亿份,环比有所回暖。2021年基金收益率大幅降低,同时开年市场大幅下跌,压制了投资者申购基金的热情。虽然基金发行遇冷,但是截至今年1月份(2月数据尚未披露),老基金的赎回压力不明显。去年12月、今年1月的老基金(股票型+混合型)分别净申购1179亿、1257亿,申购金额环比不降反增。

从存量基金仓位来看,各类开放式基金的股票投资比例年初以来增速明显趋缓,但近期出现加仓态势。去年12月以来,各类开放式基金整体加仓,但春节后出现降低仓位的势头,但幅度有限。具体来看,全部开放式基金仓位从去年年底的64.56%提升至今年1月13日的66.21%,提升1.65个百分点,不过今年1月14日开始至3月7日,该比例震荡下降1.69个百分点,基金降低仓位的趋势逐步加速。分类型看,普通股票型、偏股混合型和灵活配置型基金的股票投资比例从去年年底到1月13日分别变动+1.14、+2.03、+1.72个百分点,不过今年1月14日开始至3月7日三类股票仓位分别变动-0.90、-3.22、-0.89个百分点,偏股混合型仓位降低幅度尤为明显。其中,今年1月中下旬普通股票型和偏股混合型出现了降低仓位的态势,灵活配置型则整体逆势加仓,今年2月中旬至3月上旬偏股混合型和灵活配置型出现降低仓位的态势,而普通股票型则小幅加仓。但目前来看,虽然今年3月8日以来市场经历“非理性下跌”,但是开放式基金整体呈现出“大跌大买”的加仓态势,3月8日至17日共增加股票投资比例1.39个百分点,普通股票、偏股混合、灵活分别提升0.45、2.24、1.74个百分点,因此在前期股票仓位已明显回落的背景下,近期公募基金反而呈现出底部加仓的趋势,意味着后续流出压力可能相对有限。

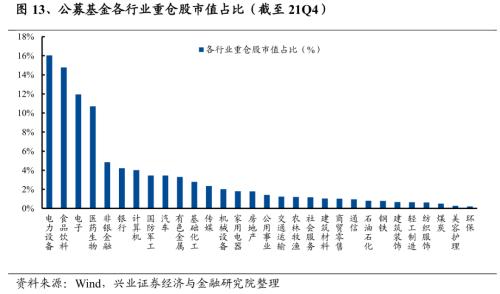

从行业结构来看,截至2021年底,公募基金重仓行业为电力设备(16.0%)、食品饮料(14.8%)、电子(11.9%)和医药生物(10.7%)等。

从个股层面来看,公募基金前五大重仓股为贵州茅台、宁德时代、五粮液(行情000858,诊股)、隆基股份、泸州老窖(行情000568,诊股)等。

三、固收+产品:流出压力边际缓解

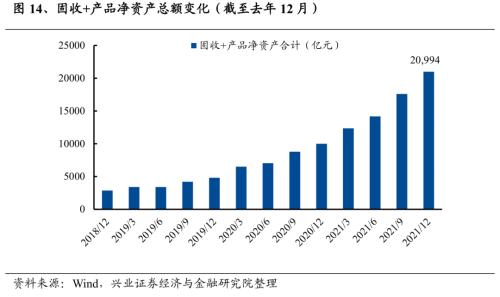

固收+产品近几年持续扩容,截至去年12月规模突破2万亿,股票仓位提升至15.7%。截至去年年底,根据wind固收+基金分类,固收+产品净资产合计突破了2万亿,扩容至20994亿元,同时股票投资占比也逐步提升至15.7%,四季度环比三季度增长1.2个百分点。“固收+”是指以绝对收益为投资目标,在配置优质债券获取基础收益的基础上,寻找多种策略中确定性较强的机会,在承担较小波动的前提下,提高产品的整体收益。因此在市场大幅回撤时,基金管理人可能会通过降低股票仓位来控制回撤、保证一定的绝对收益。比如2021年春节后市场大幅下跌,固收+产品的股票投资占比从2020年底的16.6%快速下降至2021Q1末的14.5%。因此,一季度市场回撤较大的背景下,固收+产品可能出现类似的系统性降低股票仓位,若参考2020年一季度,今年一季度固收+产品若降低股票仓位2个百分点,可能带来资金净流出约420亿左右。

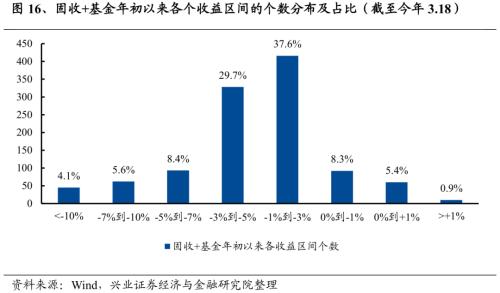

固收+流出仍有压力、但后续有望缓解。由于年初至今市场回调较大,导致部分固收+产品回撤较大,市场普遍担心被动赎回引发负反馈。截止今年3月18日,固收+产品今年收益率中位数为-2.86%左右,考虑到-3%左右的跌幅可以通过固收部分贡献的正收益弥补,全年来看仍有望实现正收益,但当前有47.7%的固收+产品收益率低于-3%,被动赎回压力仍存,但考虑到政策底已经出现,市场后续迎来修复窗口,当前市场已经处于底部区域,固收+赎回压力或边际缓解。

从行业结构来看,固收+产品重仓行业为电力设备、银行、食品饮料等。固收+产品方面,银行、电力设备、食品饮料、电子、医药生物等行业占比较高。不过固收+产品整体股票仓位不高,重仓股口径下持仓最多的行业也仅有150-200亿元,即使有赎回、但对行业影响预计可控。

四、保险资金:股票仓位处于低位,仍有加仓空间

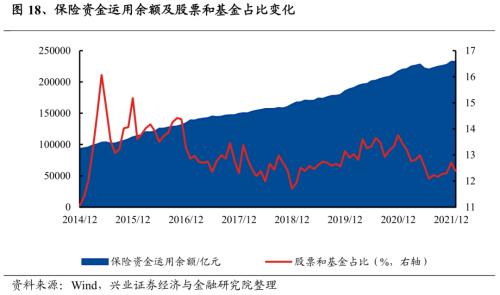

今年1月保险资金转为净流出,股票和基金仓位处于历史低位。截止今年1月,险资运用余额达到23.24万亿,其中股票和基金投资规模为2.88万亿,占比 为12.4%,较上月分别减少726亿元、减少0.32%。我们可以看到,保险资金自2021年初开始持续降低股票和基金仓位,已经从2020年底13.8%的高位下降至12.4%,当前仓位水平已经接近2016年以来的17%分位,处于较低水平。因此,后续保险资金继续降低仓位的空间反而有限,作为绝对收益资金,反而在市场跌深后具有加仓意愿。若后续保险提升0.5%权益仓位,则对应1162亿左右的资金增量。

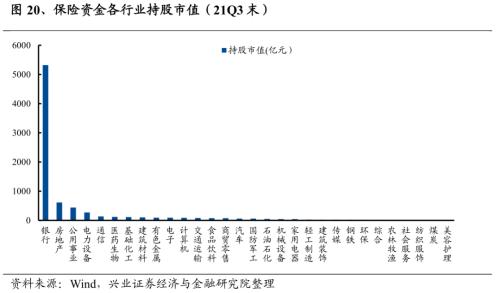

从结构上来看,保险资金持仓相对集中且稳定,重仓持有银行、地产、公用事业,其次持有电力设备、通信、医药等成长行业,但仓位明显偏低。保险资金的持股行业分布相对集中,三分之二左右的险资持股集中于银行。保险资金的投资股票资产具有持股周期长、调仓频率低的特点,且其持股方向主要是高股息、低估值、低波动的股票。若后续加仓,则银行、地产、公用事业以及此前下跌较多的电力设备、通信、医药生物有望获得增持。

五、银行理财:当前赎回压力预计有限

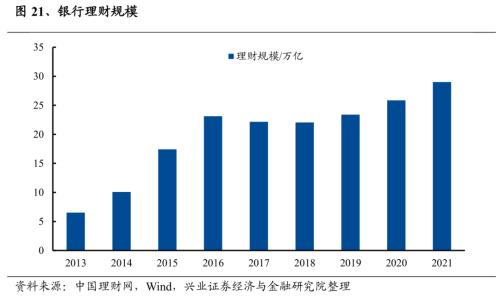

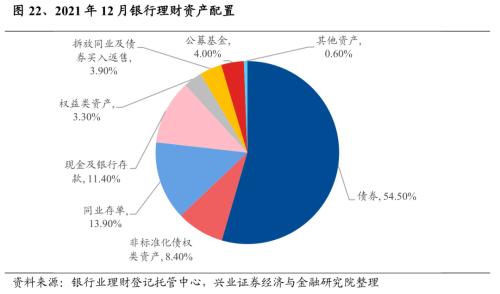

2021年末银行理财规模达到29万亿,其中权益类资产预计达11600亿元。一方面,根据中国理财网公布的数据,截至2021年12月,非保本理财达到29万亿元,同比增长12.14%。另一方面,2021年12月银行理财权益类资产占比仅有3.30%、公募基金占比4.00%,直接持股比例仅为2%至5%,权益类占比仍有非常大的提升空间,若按4.0%占比估计,截至2021年底,银行理财持有A股市场股票市值预计达到11600亿元。

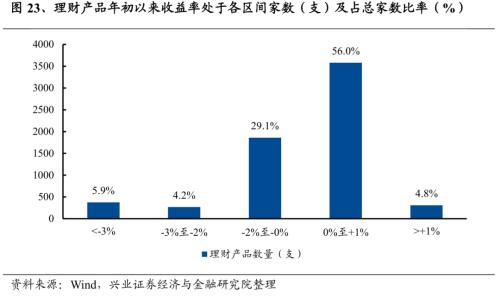

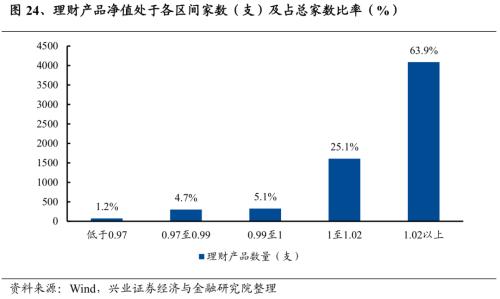

当前理财产品的赎回压力预计有限,且由于持有市值较低对A股的潜在流出压力较小。在Wind记录的28815支银行理财产品中,我们筛选出6396家今年春节后公布过最新净值、投资范围涵盖股票或基金、且今年1月1日以前成立的理财产品。据统计,6396家理财产品中,共有2507支理财产品年初以来收益率为负,其中有646支年初以来亏损超过2%,有377支年初以来亏损超过3%。净值方面,当前共有703支理财产品净值低于1。由于银行理财产品多属于中低风险投资品种,因此当理财产品收益低于-2%或净值低于1时,产品可能面临赎回压力,目前此类产品占比仅有约10%。另外,当前约35%-40%理财产品年初以来收益率为负或者最新净值低于1.02,后续若市场继续下跌可能面临一定压力,但当前赎回压力不大。整体来看,理财产品赎回压力有限,且由于其持有权益占比较低,对A股市场的影响也相对较小。考虑到去年资管新规后银行理财整改完成,今年或有继续提高权益占比的意愿,若每提高0.5%的权益仓位,约带来1450亿左右的增量资金。

六、私募基金:股票多头仓位大幅下滑,后续或有加仓空间

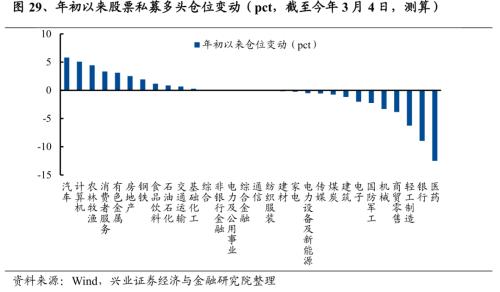

年初以来股票私募多头仓位变动大幅下滑14%。截至今年1月底,私募基金截止日资产净值已经达到63440亿元,再创历史新高,基金只数达到78843只。从股票私募多头仓位变动(估算)上看,截至今年3月4日,股票私募多头的仓位比例已经从去年年底的84.8%大幅下降至71.6%,下降幅度约为14个百分点,春节后以来私募大幅降低仓位,当前已经处于历史中位水平,后续或有加仓空间。若私募基金仓位每提升1%,大约对应634亿元资金增量。

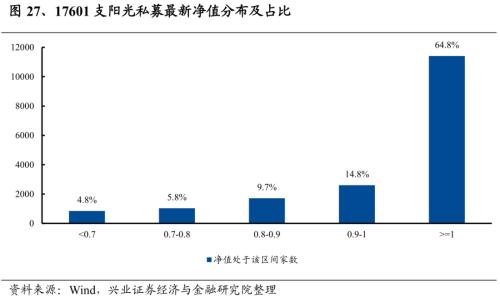

私募产品清仓压力不大。根据私募0.7清仓线、0.8警戒线来看,在17601支春节后披露最新净值数据的股票策略阳光私募中,共有848支净值低于0.7清仓线,占比达到4.8%,同时有1028支净值处于0.7至0.8之间,占比达到5.8%。但90%左右的私募产品净值均处于0.8以上,私募清仓压力尚不大。

从行业结构来看,私募基金重仓行业为医药生物、食品饮料、轻工制造等。截止21Q3,阳光私募持股市值较高的行业是医药生物、食品饮料、机械设备和计算机等。同时根据今年年初至3月4日股票私募多头仓位变动的估算数据,私募基金年初以来大幅减仓医药、银行、轻工制造和机械等行业。整体来看,若市场超预期下跌,医药生物、轻工制造、机械等行业压力相对较大。

七、两融资金:流出压力偏大

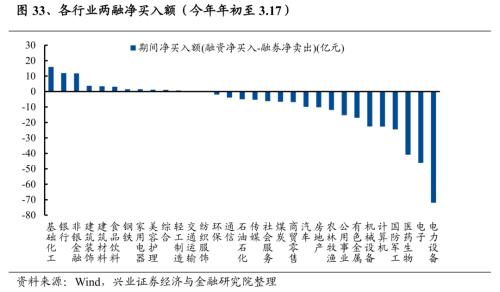

今年3月以来两融流出压力加大。截至今年3月17日,年初以来两融余额累计减少1460亿元、净流出1066亿元。其中,今年1月由于市场震荡加剧、春节前效应等因素的影响,两融单月大幅流出761亿元,创下2019年以来的单月流出新高。随着春节后市场逐渐企稳,今年2月两融转为小幅流入。但近期由于市场出现“非理性下跌”,两融资金流出再提速,截至今年3月17日,两融本月已经流出409亿元,加剧了市场下跌。但由于两融资金呈现顺势而为的交易特征,若后续市场企稳、则两融有望随之回流。

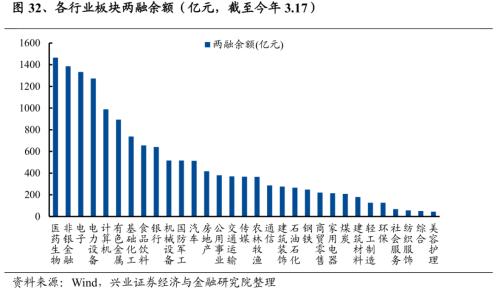

从行业结构来看,近期两融流出电力设备、电子、医药生物等行业。当前两融余额较高的前四大行业分别是医药生物、非银金融、电子和电力设备等。年初以来两融净流出最多的行业为电力设备、电子和医药生物。若后续市场波动加剧导致两融继续流出,电力设备、电子、医药生物、计算机等行业资金流出压力较大。

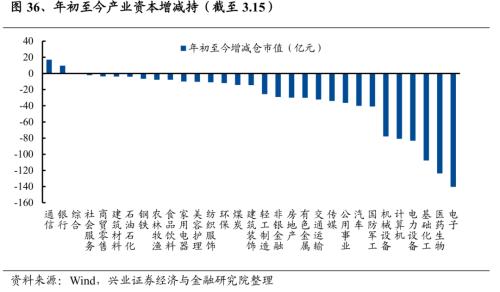

八、产业资本:减持压力不大

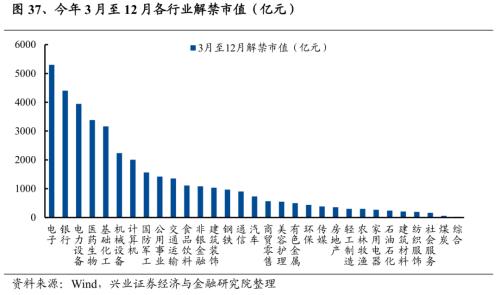

产业资本净减持幅度环比明显减缓,减持压力不大。今年1月、2月产业资本分别净减持477亿元、295亿元,净减持压力环比明显降低。回顾历史,往往在市场表现较好、大幅上涨后,产业资本减持压力较大,比如2020年7月、2020年11月、2021年11月等。当前市场经历大幅下跌、处于低位,短期来看市场净减持压力预计有限。同时,限售解禁方面,今年3月至5月的月度解禁市值相比年初较低,解禁压力环比明显减小。

从行业结构来看,电子、基础化工、医药生物等行业面临的资金流出压力相对较大。年初以来,电子、医药生物、基础化工、电力设备和计算机等行业遭到减仓的市值居前。解禁压力方面,今年3月至12月解禁市值居前的行业为电子、银行、电力设备、医药生物和基础化工。总的来看,产业资本整体减持压力不大,相对而言,电子、基础化工、电力设备、医药生物和银行等行业压力较大。

风险提示

国内疫情恶化超预期;俄乌冲突超预期演绎;美联储收紧超预期等

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐