棉花:外盘封于涨停,郑棉跟涨不足

来源:东证衍生品研究院 2022-03-28 16:22:33

★行情回顾

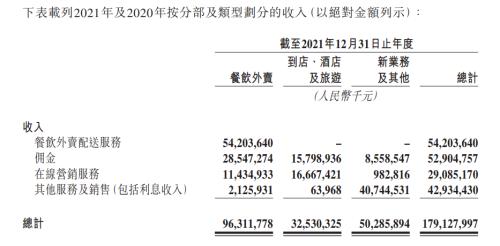

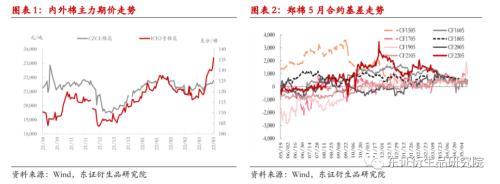

过去两周,ICE棉花期价高位快速拉升,在3月18日及3月15日封于涨停,期价刷本轮行情新高。外盘的强势表现对郑棉形成有力支撑,主力5月合约期价逼近22000元/吨一线,但郑棉走势明显弱于外盘,内外盘面及内外现货价差均已大幅缩小。国内棉花现货上周基本持稳,并未跟随期货和外盘上调报价,基差走弱,5-9价差也有所收窄。

★基本面分析

外盘方面,俄乌冲突持续,令全球通胀预期增强;21/22年度北半球主要出口国美国、印度棉花供应紧张,年度后期库存已所剩无几,再加上大量的ON-CALL销售未点价订单,盘面易形成逼空行情。此外,近期棉粮比价下滑以及美主产区得州偏旱,令美新棉种植生产的不确定性增加。基本面消息偏利多,外盘后市或进一步向140美分/磅甚至更高位置挺进,关注3月意向面积报告情况以及美棉周度出口数据。

目前内外价差已降至较低水平,外盘强势表现短期将对国内市场形成较强支撑。但国内现货棉花及下游纺织市场整体成交持续平淡,轧花厂销售缓慢、库存压力大,考虑到资金压力,5月合约是主要套保的合约,面临的套保压力较大,同时鉴于下游需求较差,投机资金可能也不敢大举介入,5月合约上方空间预计有限,上方阻力位22500。由于9月合约距离交割时间较远,炒作空间相对更大些,5-9价差预计还将继续走弱,由于缺乏下游实际需求的支持,盘面单边高位波动风险将加大。

★风险提示

俄乌冲突缓解令能源及农产品(行情000061,诊股)价格大幅回落的风险,宏观金融动荡风险。

报告全文

1

外强内弱明显,内外价差大幅缩小

过去两周,ICE棉花期价高位快速拉升,在3月18日及3月15日封于涨停,期价刷本轮行情新高。基本面上看,本年度美棉及印度棉期末库存及库销比偏低,供需格局紧张,近几周公布的出口数据显示21/22年度美棉出口签约及装运数据良好。目前南半球新棉还未上市,国际贸易流现货处于紧张状态,且ICE棉花5月和7月合约上的未点价订单量庞大,吸引投机资金做多,再加上新作播种期临近,而美棉主产区干旱令市场担忧新作种植。外部环境方面,俄乌冲突令能源及农产品大涨,通胀预期较强。在基本面及外部环境的共同作用下,外盘表现强势,呈现逼空行情。

而国内市场上,外盘的强势表现对郑棉形成有力支撑,主力5月合约期价逼近22000元/吨一线,但郑棉走势明显弱于外盘。主要原因:一方面,由于新增订单稀少,叠加多地疫情反弹影响企业生产、物流及销售,下游纺织业需求疲软,旺季不旺;另一方面,随着主力期货的上涨,将面临轧花厂大量的套保需求。故市场表现外强内弱,内外盘面及内外现货价差均已大幅缩小。

国内棉花现货基本持稳,整体成交依然冷清,下游纺织企业采购意愿依然偏低。新疆轧花厂整体销售进度依旧偏慢、库存压力较大,在下游需求疲弱的情况下,并未跟随期货和外盘上调报价,基差走弱。远月9月合约距离交割时间较远,炒作空间相对更大些, 5-9价差走弱。

2

基本面情况分析

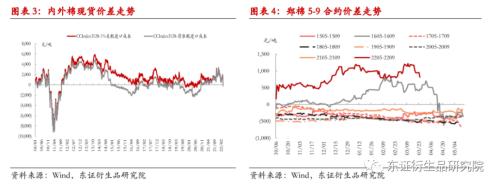

2.1、21/22年度美棉出口签约良好、装运继续提升,下年度出口签约亦较好

过去几周本年度美棉出口签约数据良好,过去四周的周度出口签约量在7-9万吨的偏高水平,截至3月17日当周,本年度美陆地棉出口签约进度已达100%;周度出口装运量维持上升趋势,截至3月17日当周大幅升至10万吨,出口装运有所加快。过去几周良好的出口形势为市场带来了利多影响。

整体来看,21/22年度美棉出口签约进度较快,已基本完成预估出口签约目标,USDA后续存在上调出口预估的可能,这将令21/22年度美棉期末库存和库销比低位进一步下调。目前已处于21/22年度后期,剩余可供出口签约量已较少。虽然近期出口装运加快,但整体装运进度仍落后于前两个年度及五年均值水平,按目前的预估出口数据要想全部装运出去,周度出口装运量可能得达到9万吨左右,在本年度内完成的难度较大,这就增加了后期实际出口的不确定性,若市场行情一旦转势大跌,则可能出现洗船风险,后续继续关注出口及装运情况。

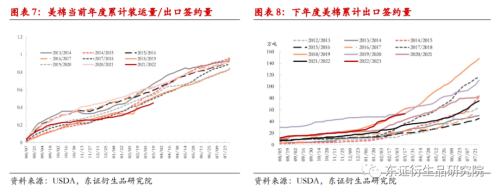

此外,下年度美棉出口签约情况也较好,截至3月17日当周,22/23年度美棉累计出口签约53.35万吨,同比增56.7%,为近年来同期高位水平。市场对下年度美棉采购兴趣较高,这或令USDA在开始对下年度出口需求作出预估时,初期会给出一个较为强劲的出口预估值,在本年度期末结转库存偏低的情况下,这将令市场对美棉新作的种植生长情况更为敏感。

2.2、美棉新作种植面积可能低于之前预测,天气风险也令市场担忧

北半球新棉播种即将展开,美棉新作种植意向及天气情况正引发市场关注。由于俄乌冲突持续令谷物及油脂油料价格涨幅较大,粮棉比价回升,再加上肥料价格高涨也对生产投入成本较大的棉花更不利, 2022年美棉扩种的预期削弱。此外,目前美主产区得州正处于干旱状态,而据NOAA的春季展望,在夏季末季风降雨开始之前,西南地区的干旱状况预计不会好转。4-6月份西南棉区旱情预计将持续,可能将令美棉新作种植及生长受到不利影响。USDA3月植棉意向报告即将于3月31日公布,美棉种植意向面积可能低于之前的预测,未来天气风险也令市场对新作单产及产量担忧。

2.3、下年度美棉库销比预期仍不高

根据本年度美棉出口签约进度,USDA后期有可能上调本年度美棉出口预估,若果真如此,则本年度美棉期末库存和库销比将自低位进一步下调,显示出供应紧张的格局。而对于下年度美棉供需预估,我们按8%的种植面积增幅、不低的出口预估(按占供应70%的较高比例)分别在弃收率10%和20%的情况下作出新年度平衡表预估,显示22/23年度美棉期末库存和库销比可能仅小幅提升,总体预期水平仍不高,此前USDA展望论坛预计22/23年度美棉库销比维持在20%左右,后续需密切关注美棉的出口情况、产区天气状况以及新作种植情况。

2.4、本年度印度棉供应紧张,下年度预期大幅扩种

USDA3月报告将21/22年度印度棉花产量进一步调降至577万吨;将历史数据19/20年度、20/21年度印度棉花消费进行上修;21/22年度印度棉花库销比降至25.5%的低位水平,反映出本年度印度棉花供应紧张的状况。目前印度籽棉、皮棉上市已进入后期,古吉拉特邦、旁遮普等本年度产量可能被高估,非官方机构对本年度印度产量预测值降低至3200-3300万包(544-561万吨),预计减产幅度将达到10%左右,Cotlook对2021/22年度产量的预测值在3250万包(552.5万吨)。近期,由于供应紧张,印度棉花价格涨至历史新高。USDA仍有可能进一步下调本年度印度棉产量预估。

下年度印度棉花扩种的概率较大,近日印度棉花协会CAI主席Atul Ganatra表示,2022/23年度棉花播种面积可能增加15-20%。面积预期增幅低于CAI 2月上旬调查预测的20-25%。印度政府承诺加大对化肥的补贴,一些产棉邦加大拨款力度以提高棉花产量,这或将有助于印度棉花扩种和产量的提升。

2.5、全球:22/23年度供应过剩的预期有所减弱

21/22年度全球棉花供需处于去库存的格局,主要的北半球出口国美国、印度棉花供应紧张、库存偏低,在南半球棉花上市供应前,国际贸易流现货供应紧张的状况将支撑棉价维持高位运行。目前巴西棉花种植已结束,产量前景乐观,巴西CONAB的最新数据显示,2021/22年度巴西植棉面积为160万公顷,较2月预测增长4.16%,较上年度增长16.8%;产量预计为282万吨,同比增长19.7%,较2月预测高4.15%。而USDA预计巴西棉产量将增加22%至历史次高位水平,澳洲棉花产量预计也将有大幅恢复。下半年随着南半球棉花的大量供应上市,国际贸易流供应紧张的状况或将有较大幅度的缓解。

全球22/23年度棉花面积及产量预计将有所增加,但俄乌冲突导致的谷物及油脂油料大涨,再加上主产国天气不给力,2022年北半球棉花种植面积增长幅度或低于之前各机构的预期。消费方面,USDA2月展望论坛虽预期全球22/23年度消费预计较21/22年度增幅进一步放缓,但同比增长1.7%达到2756万吨的历史新高令市场争议较大。由于疫情、通胀加剧、俄乌战争令俄罗斯受到制裁威胁全球能源供应、中美激烈博弈也还在继续,国际多个机构纷纷下调今年全球增长预期,达拉斯联储研究报告称,如果俄罗斯能源出口今年得不到恢复,全球经济可能无法避免一场衰退。受全球经济影响,全球棉花消费前景也不乐观。22/23年度全球棉花产需过剩的预期有所减弱,但并未完全扭转,后市还需继续关注主产国种植及天气状况。

3

郑盘继续上涨面临套保压力将增加

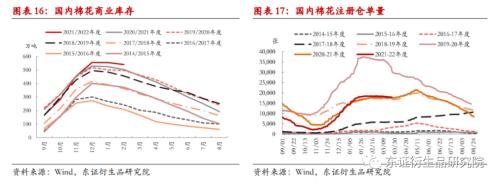

从流通领域库存情况看,根据中国棉花信息网的数据,截至2月底,国内商业库存540.84万吨,同比增加36.64万吨,增幅7.3%,同比增幅延续扩大的趋势,库存绝对值为历史同期高位水平,由于2021年国储大量投放,流通领域库存累积,再加上新棉上市后销售进度缓慢,国内流通领域棉花库存供应相对充裕。

据国家棉花市场监测对60 家大中型棉花加工企业的调查,截至 3 月 24 日, 全国销售率为 44.3%,同比下降 37.9 个百分点,较过去四年均值下降21.6个百分点,其中新疆销售41.7%,同比下降40.3 个百分点,较过去四年均值下降21.5个百 分点。显示出新疆轧花厂销售进度依旧大幅落后,库存压力及风险较大。尽管近期外盘及郑棉期货上涨,但由于下游需求平淡,轧花厂现货报价并未跟随,基本维持稳定,基差走弱,轧花厂销售出货意愿有所增强。虽然部分银行对棉花贷款客户还贷有一定的延期措施,但5月份左右仍是重要的关口,否则7-8月份银行“双结零”的压力下,棉花贷款企业会更被动。考虑到资金压力,轧花厂套保主要在5月合约上,算上疆棉的品质升水,郑棉5月合约在21500元/吨之上的套保压力将逐渐增大。而下游市场正经历“倒春寒”,纺织企业难以接受如此高的原料成本,需求疲软,在这种背景下,若盘面价格高涨,轧花厂套保意愿增加,但多头投机资金敢大举做多接货吗?

4

下游纺织旺季难旺,企业信心低迷

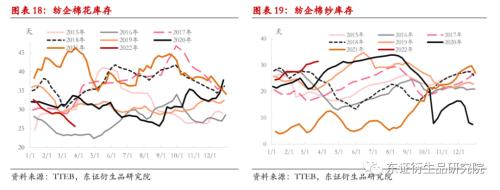

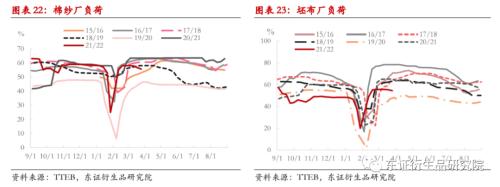

下游纺织市场交投持续平淡,价格稳中偏弱,纺企即期生产仍处于大幅亏损状态,织厂新增订单依旧稀少,多为散单、小单,再加上近期多地疫情反弹,如山东、河北、江苏、浙江、福建和广东是棉纺产业聚集地,先后都因疫情而加大管控,纺织企业生产、物流、销售等都受到不同程度的影响,产成品库存高位继续累积,企业主动减产限产现象增多,整体负荷有所下滑。目前国内疫情拐点尚未出现,严格的防控清零措施下,需求仍将受到压制,而外单方面,美国重启对华贸易调查,打着人权问题的幌子对疆棉实施禁令,打击中国的纺织服装产业,目前美国对来自中国的纺服产品进口审查愈发严格,再加上东南亚纺织国对订单的分流,外单情况也偏弱。虽然纺织企业原料库存偏低,但新增订单情况迟迟不见好转,纺织旺季难旺,企业信心低迷,对原料采购意愿仍不足,随用随采为主。

5

总结展望

外盘方面,俄乌冲突持续,令全球通胀预期增强;21/22年度北半球主要出口国美国、印度棉花供应紧张,年度后期库存已所剩无几,南半球棉花上市供应前,国际贸易流现货紧张,再加上大量的ON-CALL销售未点价订单,盘面易形成逼空行情。此外,近期棉粮比价下滑以及美主产区得州偏旱,令美新棉种植生产的不确定性增加,引发市场担忧。基本面消息偏利多,外盘还将维持高位坚挺表现,后市或进一步向140美分/磅甚至更高位置挺进,关注3月意向面积报告情况以及美棉周度出口数据。

国内现货棉花及下游纺织市场整体成交持续平淡,上游轧花厂轧花厂整体销售进度依旧偏慢、库存压力较大,下游纺企生产大幅亏损、织厂新增订单依旧稀少、企业产成品库存高位累积、主动减产限产现象增多,下游企业信心不足,对原料采购意愿持续偏低。

综合来看,目前内外价差已降至较低水平,外盘强势表现短期将对国内市场形成较强支撑。但国内下游需求疲软,轧花厂库存销售压力大,考虑到资金压力,5月合约是主要套保的合约,面临的套保压力较大,同时鉴于下游需求较大,投机资金可能也不敢大举介入,5月合约上方空间预计有限,上方阻力位22500。由于9月合约距离交割时间较远,炒作空间相对更大些,5-9价差预计还将继续走弱,由于缺乏下游实际需求的支持,盘面单边高位波动风险将加大。

由于疫情、通胀加剧、俄乌战争令俄罗斯受到制裁威胁全球能源供应、中美激烈博弈也还在继续,国际多个机构纷纷下调今年全球经济增长预期,全球棉花消费可能并不乐观。三季度随着预期大幅增产的南半球棉花收获上市供应,国际现货市场供需紧张状况或将有所缓解。而国内下半年随着7-8月份银行贷款“双结零”的到来,轧花厂资金压力将不断加大;下半年美对疆棉的制裁也将更为严格。预计郑棉二季度料高位震荡为主,三季度或震荡下行。

6

风险提示

俄乌冲突缓解令能源及农产品价格大幅回落,宏观金融动荡风险。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐