合作伙伴“拖后腿”致资金负担高达570亿元?旭辉回怼:这不切实际!

来源:银柿财经 2022-03-17 19:22:30

“不公平负面陈述/评论欠缺严谨且严重误导,集团经营情况良好、现金储备充足!”3月16日晚间,旭辉控股集团(00884.HK)紧急发布公告,对此前瑞银发布的针对旭辉控股的看空研报作出了回应。

3月14日,瑞银在其发布的看空研报中,将旭辉控股股票的评级由“买入”调整至“中性”。瑞银在报告中称,旭辉控股有80%的项目(按未售建筑面积)是非全资拥有的,其中,在民营开发商持有的38%的股份中,有5%的比例由违约和风险开发商持有,18%由有未偿还债券的民营开发商持有,另外15%由无债券的民营开发商持有。由于开发商的违约风险不断上升,分析师担心旭辉控股的合作伙伴在项目层面的风险。这也许导致旭辉可能不得不购买民企合作伙伴和金融机构的股份,这部分现金负担预计可能高达570亿元,相当于旭辉2022年合同销售额的25%。

对此,旭辉控股回应:“这是不切实际的假设!”旭辉控股澄清道,合作方主体出现债券展期或违约并不等于项目公司出现经营风险。集团对合作项目采取谨慎的资金管理方法,项目层面的预售监管资金可用于保障项目的正常开发需求。集团无义务收购合作方持有的合营企业及联营公司的股权。

记者对深圳跨越基金管理有限公司总经理葛运帅进行采访时,他表示:“过去几年,靠举债大力扩张的民营房企出现了大面积爆雷事件。在民营房企大面积爆雷的情况下,公司合作开发的扩张方式是否经得起推敲,是否波及旭辉的合作方,这也是隐含的重大风险点。”

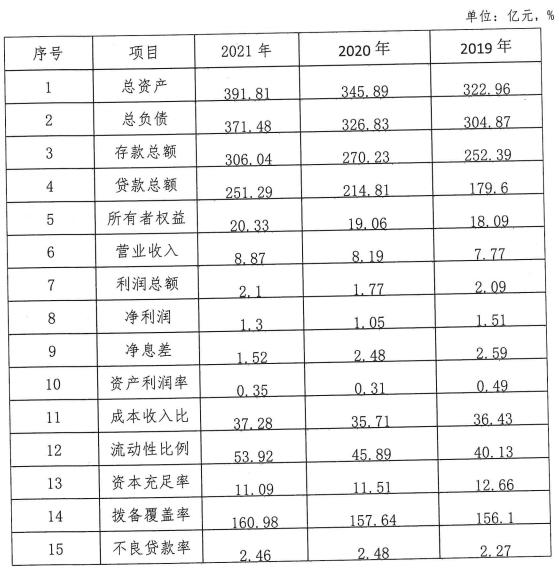

此外,记者注意到,旭辉集团2021年中期业绩公告中显示,该公司已于2021年6月30日,由集团为合营企业及联营公司产生的贷款而提供担保的金额合计约为人民币170.119亿元,但这与瑞银提及的损失金额570亿元存在巨大差距。

业内人士称,瑞银如此揣度旭辉控股的损失金额,可能是了解到了合作项目出问题,以及表外融资的不透明额度。旭辉170.119亿元的担保额度在区域地产里面,应该算是比较大的了。地产行业本身就是资金密集型行业,靠融资和杠杆,但稍有不慎则万劫不复。

在瑞银的看空研报中,还提到了另一个风险问题——旭辉控股存在600亿~900亿元表外负债,大部分是未合并在公司资产负债表上的项目级建设贷款。

而对于这一问题,旭辉控股的回应则是,公司在手项目的并表比例约56%,而非35%~45%。对于合作项目,旭辉控股只需要承担对应自身股比的负债。旭辉控股的回应简单说来就是,600亿~900亿元的负债是无稽之谈。

旭辉控股在其本次澄清公告中表明,集团的合营企业及联营公司产生的应占贷款约为人民币251.3亿元,这也就意味着,旭辉控股非并表项目权益后负债为251.3亿元,并无超股比担保。

公司谨此进一步澄清,于2021年6月30日,集团土地储备的总建筑面积约为5840万平方米,其中约56.2%合并于集团的资产负债表。

“现如今,表外的风险点主要是,信托代销、三方渠道、民间融资等融资渠道急剧萎缩,借旧换新的偿付和展期压力巨大。传言公司明股实债的表外融资规模高达600亿~900亿,如果所言非虚,那么在表外融资大规模收紧的情况下,到期偿付压力非常大,如此巨大的财务黑洞,现金流很容易断裂,那么可想而知所要面对的风险将有多大。”业内人士告诉记者。

按照2022年度第一期中期票据募集说明书中披露的数据,截至2022年3月8日,旭辉控股集团及其合并报表范围内子公司待偿还债券余额134.76亿元,美元债规模位于40亿~50亿美元之间。

在房企融资渠道越来越窄的情况下,旭辉控股存续的40亿+美元债,会不会产生违约的风险?这也是值得关注的。

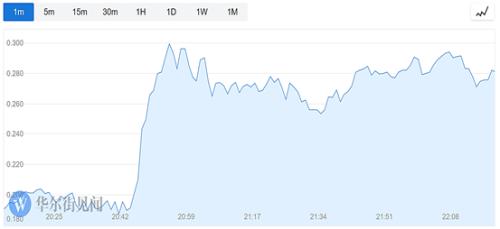

尽管如此,旭辉控股今日的股票依旧大涨,截至今日收盘,报收4.44港元,涨幅达32.93%。记者关注到,此前旭辉控股自3月8日起连续6日大跌,跌幅超50%,但仅两日涨幅就已达56.18%。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐