原油价格中长期或将回归理性

来源:证券市场周刊 2022-03-08 17:22:28

受俄乌冲突影响,原油短期内或面临上行风险,但从中长期看,当前价格已经处在较高溢价状态。清洁能源替代或将进一步制约油价上涨空间。

乌克兰局势骤然升级,俄罗斯和乌克兰作为能源和多种大宗商品价格的供应国,供给扰动导致大宗商品价格异动明显,尤其是能源价格呈现大涨、黄金等避险资产价格进一步上涨。

自新冠疫情以来,在低投资、低产能、低库存下,原油价格从最低值跌破20美元/桶以来一路上行,近期,受俄乌冲突催化,更是涨势凌厉并突破100美元/桶。俄罗斯原油产量约为1100桶/日,仅次于美国,为全球第二大原油生产国,占全球产量的比重高达12.6%,而国际市场只能承受1%的供给波动。在冲突升级下,短期价格或获得支撑,此外,市场或并没有充分消化可能对俄罗斯出口石油限制等制裁措施,油价在夏季到来之前可能会有大的波动。短期内,油价存在继续冲高的可能性,如果严厉制裁俄罗斯,油价将有较大的上行风险,并对通货膨胀和经济造成较大冲击。

但从中长期看,当前价格已经处在过去30年中10%左右的高分位水平,处在较高溢价状态。与此同时,短期内伊核谈判较为乐观的进展或对俄乌冲突起到对冲作用,制裁前伊朗出口原油约200万桶/天,伊朗恢复石油输出将会较大地缓解俄乌冲突所带来的供给冲击。而从更长远看,清洁能源的替代是大势所趋,这或将进一步制约原油价格的上涨空间。此外,从需求端看,100美元的油价或对下游消费端造成打击,叠加全球经济复苏中的不确定性,需求的萎缩或加速原油价格的理性回归。

但是天然气价格仍具较大空间,并或推升氮肥价格。

俄罗斯天然气产量占全球16.6%,仅次于美国(占全球23.7%),位居全球第二。天然气CR2的集中度高于原油,供给冲击或更加明显。

此外,从原油和天然气价格对比看,天然气或被低估,后续仍具较大上涨空间。以美国亨利港价格为基准的天然气价格此前长期处于低估的状态,若在同样热值的基础上进行比较,原油价格相对天然气价格一直有数倍的溢价,一桶原油热值约5.8MBtu,按此计算,当前同等热值的原油价格约为天然气3.6-4倍左右,处在历史相对较高位置期间。但这一趋势正随着全球LNG贸易的逐步发展而得到改变。天然气作为最清洁的石化能源越来越受到各经济体的重视,逐步替代原来高碳排放的煤炭等能源,碳中和愿景的提出进一步加速了这一趋势。随着政策驱动天然气在全球能源结构中占比的加速提升,以及地缘政治带来供给扰动的推波助澜,天然气价格长期看涨并有望取代石油在油气产业链中的价值地位,从当前时点看仍具备较大的上升空间,而相较原油,天然气价格或仍具较大上涨空间。

与此同时,天然气价格的上涨或推升尿素价格。尿素在国际上以天然气为原料的工艺为主导,其生产成本主要是原料成本,每吨尿素需要0.58吨合成氨以及5.2MMBtu天然气,而合成氨本身需要耗用大量的天然气(36.1MMBtu/t),按此计算,在总的生产成本中,天然气成本占比超70%。

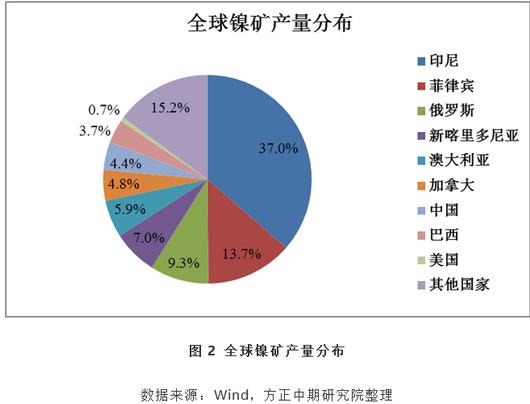

贵金属方面,俄罗斯钯矿占到全球37%,供给冲击显著;俄罗斯金矿约占全球10%,黄金价格与美国10年期国债实际收益率显著相关,避险情绪和通胀上行或有望同时推升金价表现。基本金属中,俄罗斯镍储量占比达到7.2%。俄乌冲突或对供给带来较大影响,而下游动力电池高速增长或带动需求抬升,与此同时,镍库存几乎处在10年以来的最低位置,在供应冲击下,价格弹性或更加明显。俄罗斯为第二大原铝生产国,库存低位提供上涨动力。2020年俄罗斯精铜产量和出口分别占到全球的4.2%和8.9%,但2021年出口已大幅下降40%,俄乌冲突对铜影响或较为有限。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐