电动汽车时代到来!特斯拉第四季度净利润23亿美元 同比增长近8倍

来源:金融界 2022-01-28 12:23:35

重点

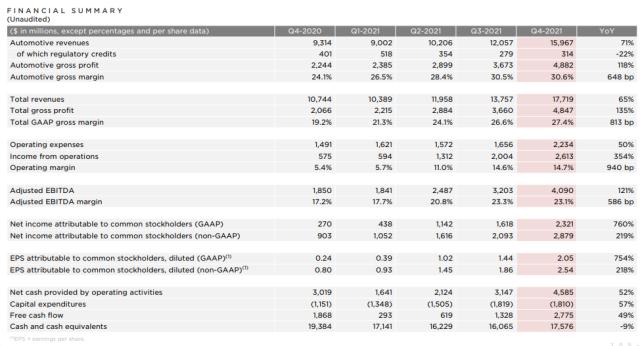

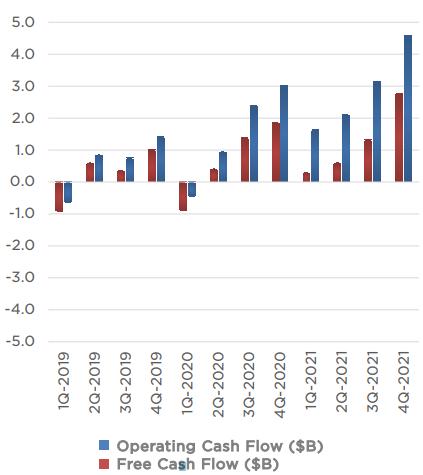

现金 第四季度减去资本性支出后的营运现金流(自由现金流)为28亿美元

第四季度现金及现金等价物总计为176亿美元,增加15亿美元

盈利 第四季度GAAP营业利润为26亿美元,营业利润率为14.7%

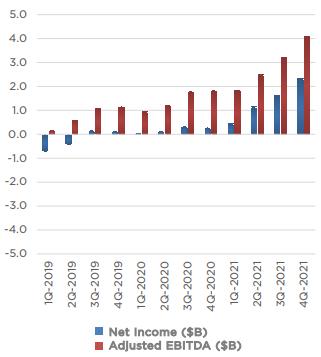

第四季度GAAP净利润为23亿美元,非GAAP净利润(未计股份支付费用)为29亿美元

第四季度GAAP汽车毛利率为30.6%(扣除积分收入后为29.2%)

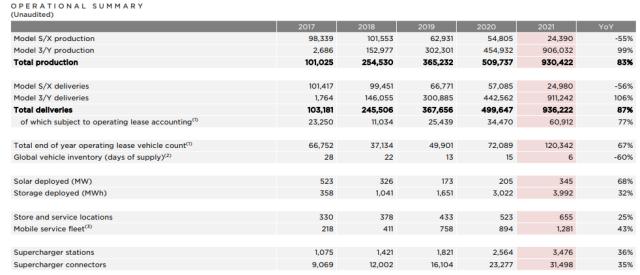

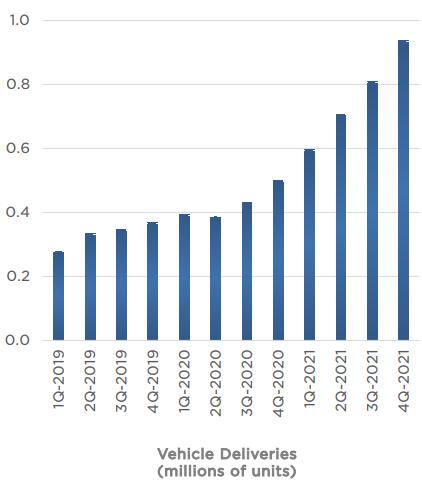

运营 2021年突破了约94万辆的交付记录

2021年第四季度效率下的年化产能已超过122万辆

总结

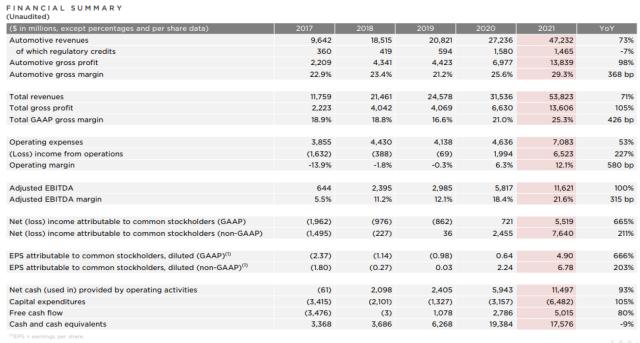

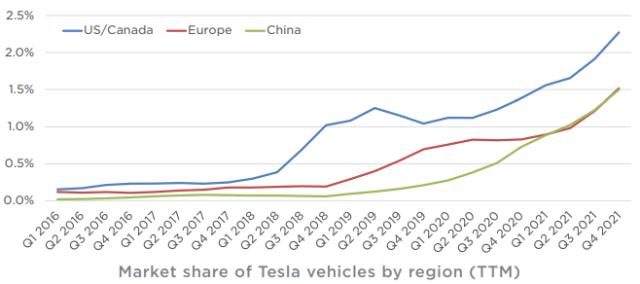

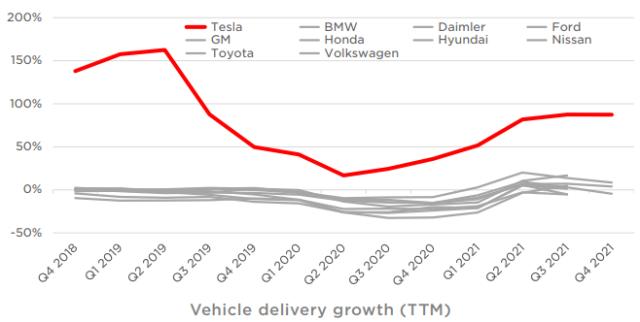

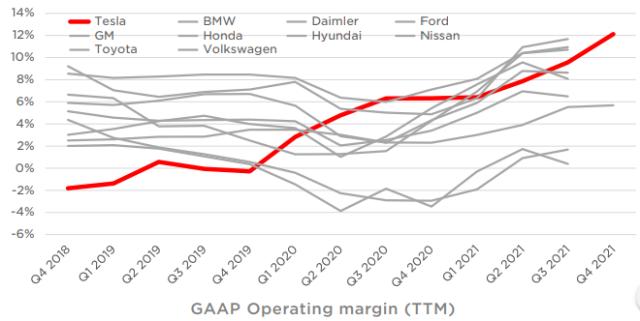

2021年对特斯拉而言是突破性的一年。人们不应再怀疑电动汽车的市场可行性和盈利能力。根据最新数据,2021年特斯拉交付量增加了87%,在所有量产整车厂中,我们实现了最高的季度营业利润率,这已表明电动汽车比燃油汽车更具市场前景。

另外,特斯拉在2021年创造了55亿美元的GAAP净利润以及50亿美元的自由现金流——除去新工厂建设及其他资本支出花费的65亿美元。

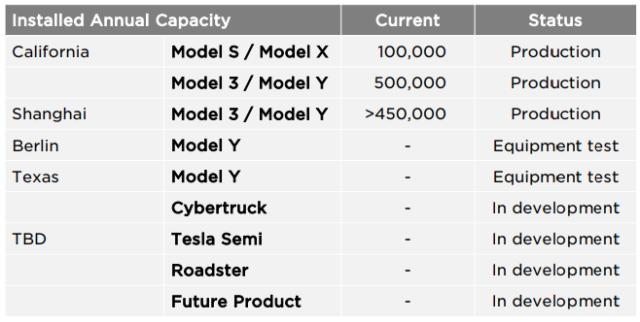

2021年大获成功后,我们将重点聚焦未来。我们计划尽最快速度提高产能,不仅包括奥斯汀和柏林等新建工厂的产量供给,也包括弗里蒙特和上海等已有工厂的产能提升。我们相信电动汽车的市场竞争力将由其整体供应链与生产爬坡能力决定。

完全自动驾驶能力(FSD)依然是我们的重点领域之一。随着时间的推移,软件收益会更大程度上助力整体盈利。更重要的是,完全自动驾驶能力是提高汽车安全性的重要组成部分,同时通过特斯拉车辆使用率的提高,也将进一步加速世界向可持续能源的转变。

2021年对于特斯拉而言是具有决定性意义的一年,但我们相信这才刚启程。感谢各位的参与和支持。

财务总结

收入

第四季度总收入同比增长65%,达177亿美元。收入增长主要得益于以下因素:

+汽车交付量提升

+其他业务板块增长

盈利

与去年同期相比,我们第四季度的营业利润增加至26亿美元,营业利润率达到14.7%。在最终两大运营里程碑实现的推动下,第四季度支付2.45亿美元以兑现2018年CEO股权激励后,仍实现了这一利润水平。营业利润增长主要受以下因素影响:

+进一步降低的单车成本

+汽车交付量的增加

+汽车租赁、服务及其他业务盈利能力的增强

-主要由与行使2012年CEO股权激励期权相关的3.4亿美元工资税造成的销售管理费用增加

-原材料、商品、物流和加急成本增加

-保修以及个别批次车辆召回成本的增加

现金

季度末现金和现金等价物持续增加,第四季度增加15亿美元至176亿美元,这主要得益于28亿美元自由现金流,其中部分被15亿美元的债务和融资租赁偿还所抵消。除去汽车和能源产品融资,我们的总债务在2021年末降至14亿美元。

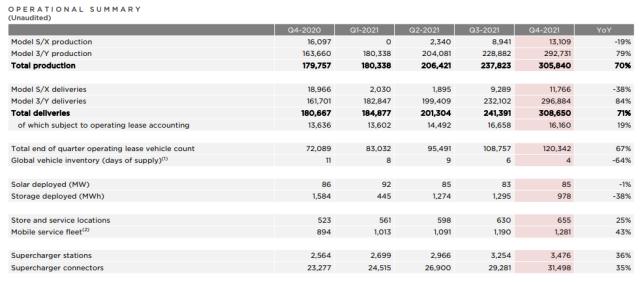

运营摘要(未审计)

车辆生产力

第四季度,特斯拉依然面临全球供应链、物流运输、劳动力和其他生产制造方面带来的挑战的延续,这些挑战限制了我们的工厂满负荷生产运行。

美国:加利福尼亚州、得克萨斯州

2021年底,得州超级工厂开始了Model Y的生产。在奥斯汀工厂制造的Model Y完成全部认证程序后,我们计划开始向客户交付。

弗里蒙特工厂在2021年的产量突破记录。我们相信年产量有望超过60万辆。我们的目标是在拓展新工厂的同时,最大化提高弗里蒙特工厂产能。

中国:上海

2021年,Model 3和Model Y的产量持续攀升。本地化生产对降低单车成本以及提高全球供应链的稳定性至关重要。上海超级工厂仍然是我们的主要出口中心。天眼查APP显示,特斯拉(上海)有限公司成立于2018年5月10日,注册资本46.7亿元,经营范围包括电动汽车及零部件、电池、输配电及控制设备、储能设备、光伏产品领域内的生产、销售、再制造、维修及其他售后服务以及技术开发、技术服务、技术咨询、技术转让等。

欧洲:柏林-勃兰登堡

柏林超级工厂已在2021年底启动车辆生产过程中的设备测试。在获得来自地方当局的制造许可后,我们将在欧洲开始交付德国制造的车辆。首批汽车将使用2170电池。

核心技术

自动辅助驾驶&完全自动驾驶能力(FSD)

我们的团队持续更新迭代完全自动驾驶能力(FSD)的测试版软件,共发布了七次更新。我们成功地将美国软件测试车辆从第三季度的几千辆增加到现在的近6万辆。采用纯视觉自动辅助驾驶方案的Model 3和Model Y在美国公路安全保险协会(IIHS)碰撞测试中获得最高安全评级,并在防撞功能上获得“优秀”的单项评分。

车辆软件

第四季度,我们发布了新的用户界面,具备定制化的应用程序启动器、简化的控制菜单,同时还支持夜间模式。此外,还包括汽车转向信号亮起时汽车盲区实时影像、可编辑的导航途经点、以及一系列新的游戏、娱乐和音频功能等。该季度早期,我们还在APP中开发了哨兵模式激活时的汽车摄像头的实时影像。

电池、动力总成及生产制造

生产制造是特斯拉的核心竞争力。出于电池成本考虑,电动汽车过去常被认为总体盈利水平不佳。我们坚信通过生产制造创新、精心规划的产品和工厂能够进一步解决成本问题。在2021年第三季度中(最近被广泛关注报道的季度),特斯拉超过所有量产汽车制造商,创造了最高营业利润率。2021年第三和第四季度,单车成本已降至36,000美元左右。我们相信,目前包括大型铸件、结构电池组、4680电池及其他更多项目,会帮助我们持续降低产品成本。

其他亮点

能源存储

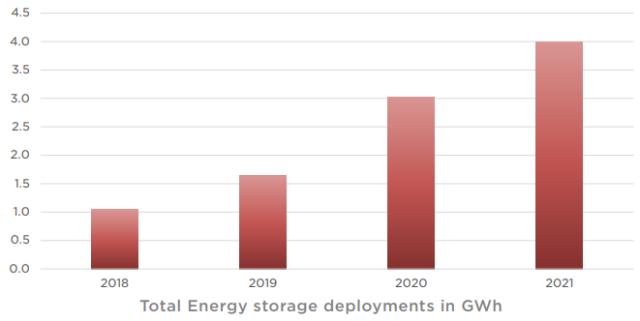

得益于储能产品Megapack的强势驱动,我们在2021年的储能产品装机量同比增长32%。由于市场需求仍持续高于产能,储能业务增长受到了供应限制。我们目前正在建设一座工厂专门生产Megapack产品,以满足日益增长的市场需求。

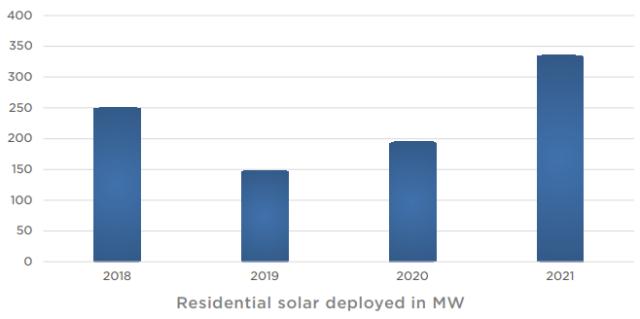

太阳能(行情000591,诊股)改造和太阳能屋顶

2021年太阳能装机量增长至345MW(兆瓦),同比增长68%,几乎所有太阳能产品都使用现金或贷款购买。太阳能屋顶装机量在2021年同比增长近两倍,并在第四季度持续增长。我们正进一步优化成本,尤其是安装成本,以提高能源产品盈利能力。

服务及其他

2021年,服务和其他板块业务毛利率提升至-2.7%,这是五年来的最佳表现,并在2021年第四季度突破收支平衡。2021年二手车销售业务依然强劲,且服务、精品及配件销售等其他业务利润也有所提高。

展望

产量

我们计划尽快提高产能。在未来几年里,预计车辆交付年均增长率将达到50%。具体增长率主要取决于我们的设备产能、运营效率以及供应链的产能和稳定性。由于供应链成为主要限制因素,我们的工厂已经连续几个季度低于产能运行,这种情况可能会在2022年继续。

现金流

我们有足够的流动资金支持产品规划、长期产能扩张计划以及其他支出。

盈利

我们将继续保持创新以降低制造和运营成本,随着时间推移,我们期待伴随硬件相关利润的增长,软件相关利润也将实现加速增长。

产品

奥斯汀和柏林的工厂生产爬坡速度,将受到在新产地成功引进许多新产品和制造技术、持续存在的供应链挑战和当地许可的影响。我们也在Cybertruck的工业化生产方面取得了进展,目前计划在Model Y车型之后于奥斯汀工厂启动生产。

自成立以来的累计盈利能力

(未经审计)

归于一般股东的净利润(亏损)(单位:十亿美元)

留存收益(累计亏损)(单位:十亿美元)

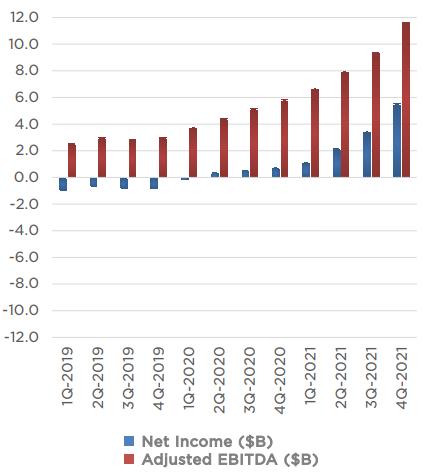

追踪季度关键指标 – 按季度

(未经审计)

汽车交付量(单位:百万辆)

运营现金流(单位:十亿美元)

自由现金流(单位:十亿美元)

净利润(单位:十亿美元)

调整后息税折旧摊销前利润(单位:十亿美元)

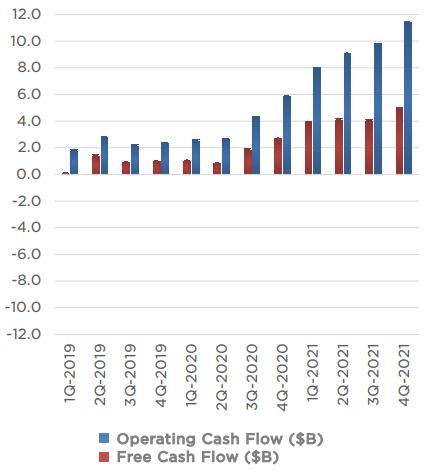

追踪季度关键指标 – 最近12个月

(未经审计)

汽车交付量(单位:百万辆)

运营现金流(单位:十亿美元)

自由现金流(单位:十亿美元)

净利润(单位:十亿美元)

调整后息税折旧摊销前利润(单位:十亿美元)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐