2021年1-11月房地产企业销售业绩TOP200

来源:中华网财经 2021-12-01 18:24:46

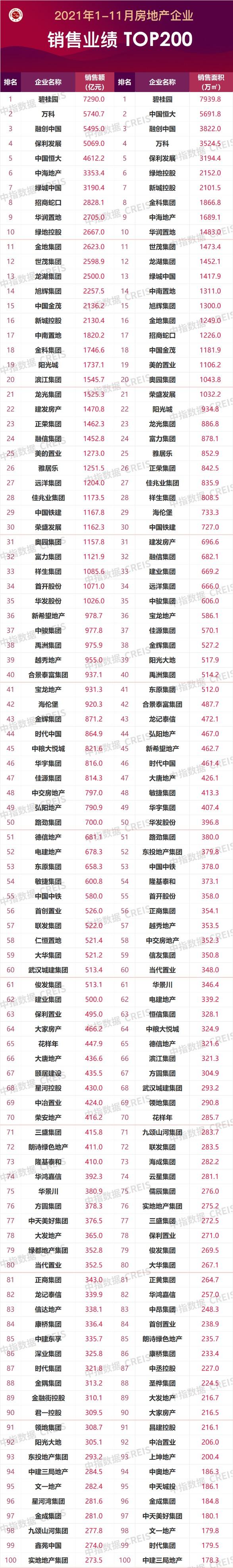

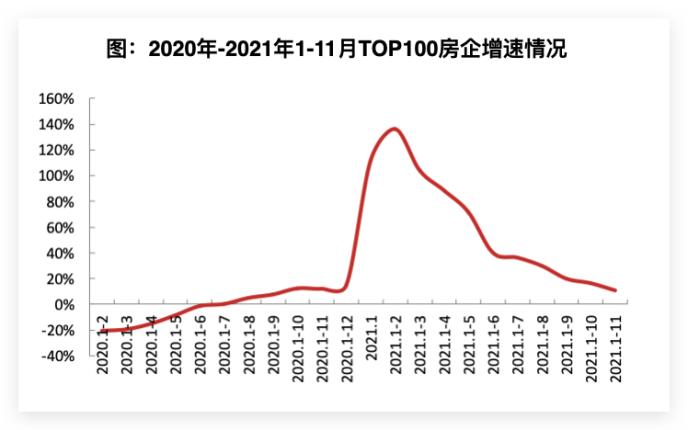

据中指研究院最新发布《2021年1-11中国房地产企业销售业绩TOP200》显示,2021年1-11月,TOP100房企销售额均值为1161.4亿元,同比增长10.7%。其中,销售额超千亿房企35家,较去年同期增加3家;超百亿房企151家。TOP101-200房企销售额均值为130.7亿元。

11月份榜单显示,碧桂园销售额及权益销售额分别以7290.0亿元、5326.7亿元,位列同期房企榜首;万科销售额位居第二、融创中国第三。较上月,从销售额看TOP10房企,除华润置地本月排名替换绿地控股(行情600606,诊股)上升一位排名第九外,其他房企均保持上月排名。

从TOP10房企销售数据看,排名2-4名的万科、融创中国、保利发展(行情600048,诊股)销售额均超5000亿元,销售额分别为5740.7亿元、5495.0亿元、5069.0亿元;排名第五的中国恒大销售额为4612.2亿元;排名第六、第七的中海地产、绿城中国销售额均超3000亿元。

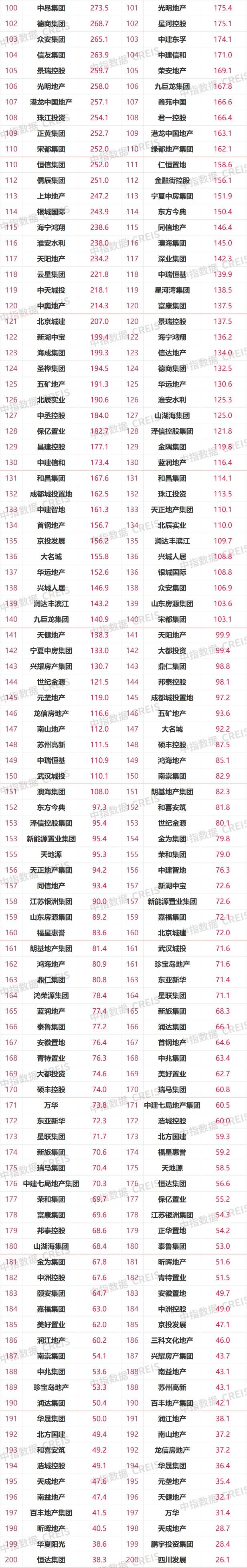

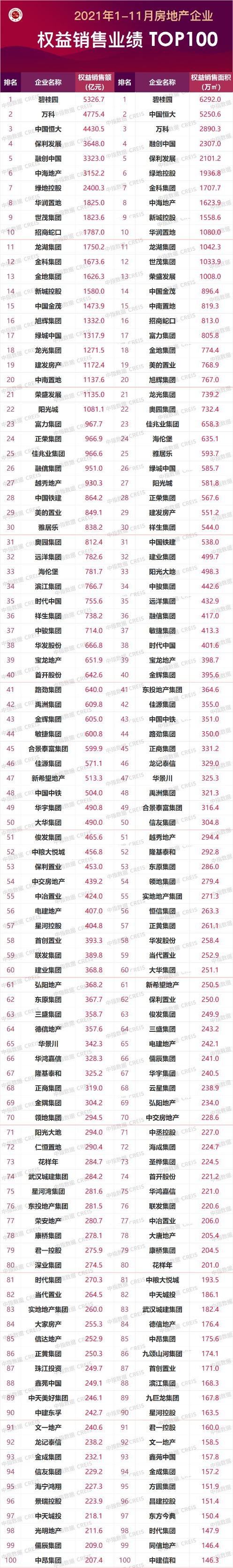

另,TOP100房企权益销售额均值为861.2亿元,权益销售面积均值为600.1万平方米。权益销售TOP5分别为碧桂园、万科、中国恒大、保利发展、融创中国;从权益销售数据看,碧桂园超5000亿元,万科、中国恒大均超4000亿元,紧接着第四、第五的保利发展、融创中国销售均超3000亿元。值得一提的是,本月榜单的中海地产权益销售排名第六达到3152.2亿元。

特别声明:房地产企业销售数据统计是以2021年1月1日-11月30日期间销售的并表商品房为统计口径,主要依据中指数据CREIS(点击试用)在各地的销售监测数据,并参考当期总体经营情况和推盘去化情况进行分析统计;对于少数没有在监测范围内的城市或项目,由企业提供相关证明文件,经课题组对数据进行严格审核,也纳入统计范围。本报告仅供参考,课题组不对使用报告及其内容所引发的任何直接或间接损失承担责任。

特别声明:房地产企业销售数据统计是以2021年1月1日-11月30日期间销售的并表商品房为统计口径,主要依据中指数据CREIS(点击试用)在各地的销售监测数据,并参考当期总体经营情况和推盘去化情况进行分析统计;对于少数没有在监测范围内的城市或项目,由企业提供相关证明文件,经课题组对数据进行严格审核,也纳入统计范围。本报告仅供参考,课题组不对使用报告及其内容所引发的任何直接或间接损失承担责任。

35家房企超千亿,TOP100房企销售额均值为1161.4亿元

2021年1-11月,TOP100房企销售额均值为1161.4亿元,同比增长10.7%。其中,销售额超千亿房企35家,较去年同期增加3家;超百亿房企151家。TOP100房企权益销售额均值为861.2亿元,权益销售面积均值为600.1万平方米。TOP101-200房企销售额均值为130.7亿元。

各阵营呈分化态势,300-500亿企业增速最快

2021年1-11月,房企不同阵营的发展分化。1000亿以上超级阵营共35家,销售额增长率均值为6.2%。第一阵营(500-1000亿)共27家,销售额增长率均值为11.1%。第二阵营(300-500亿)有30家企业,销售额增长率均值为16.0%;第三阵营(200-300亿)和第四阵营(100-200亿)分别为29家和30家,销售额增长率均值分别为9.8%和9.4%。

TOP100门槛值273.5亿,较上年增长1.3%

2021年1-11月,TOP100门槛值为273.5亿元。其中,TOP3房企门槛值为5495.0亿元,较上年下降8.8%;TOP10房企门槛值为2667.0亿元,较上年增长8.7%;TOP30房企门槛值为1162.3亿元,较上年增长7.3%;TOP50房企门槛值700.0亿元,较上年下降2.8%;TOP100房企门槛值为273.5亿元,较上年增长1.3%。

年目标完成率均值为83.0%

2021年1-11月,从公布销售目标的32家房地产企业来看,目标完成率均值为83.0%,其中绿城中国、滨江集团(行情002244,诊股)、大发地产等企业已提前超额完成年度销售目标;正荣集团等企业的目标完成率均超过90%。

转让资产盘活低效存量,回购债券预防海外债违约

一方面,房企转让旗下资产,部分为有效盘活低效存量资产,部分为出售不良资产缓解资金压力。如首开股份(行情600376,诊股)15亿挂牌转让北京和信金泰房地产49.93%股权、华润置地(成都)公司5353.91万元拟转让成都锦兴公司51%股权等。

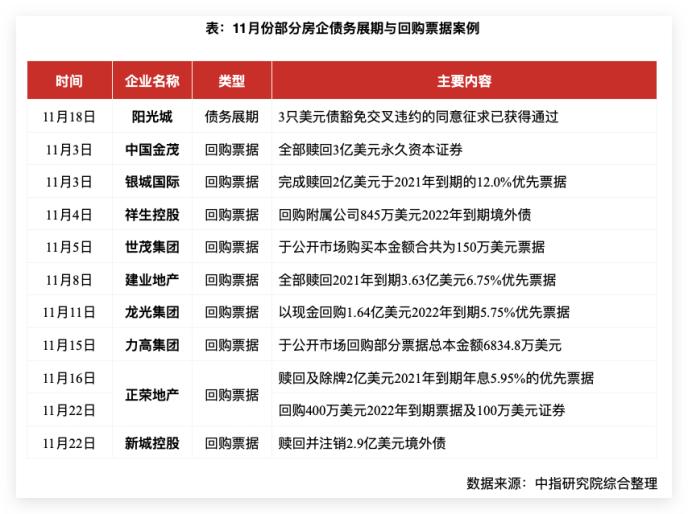

另一方面,企业继续进行回购票据,并寻求债务展期来避免海外债违约。中国金茂、银城国际、祥生控股、世茂集团、建业地产、龙光集团、力高集团、正荣地产、新城控股(行情601155,诊股)等多家房企纷纷回购美元票据,降低企业负债水平、提振资本市场信心;阳光城(行情000671,诊股)3只美元债展期获通过,继续寻找战略投资者。

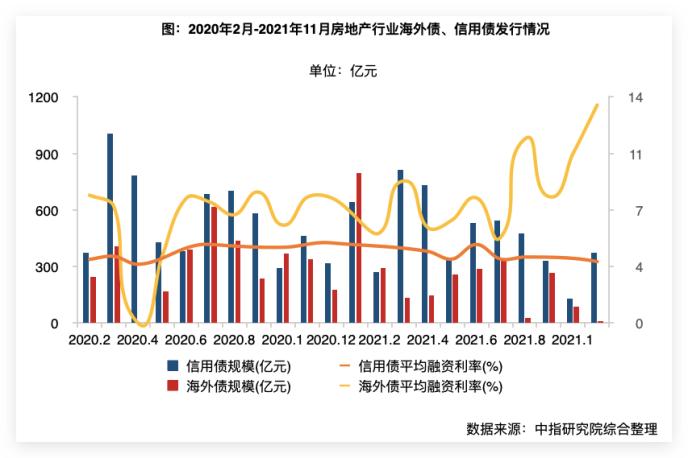

信用债发行规模大幅增长,海外债融资成本持续上升

具体来看,11月房地产信用债发行规模为371.4亿元,相较于10月130.01亿元增长较大幅度;11月内地房企海外债发行规模为10.1亿元,相较于10月有所下降。从融资成本来看,信用债与海外债融资成本有升有降,其中信用债平均利率为3.80%,环比下降0.28个百分点;海外债平均利率为13.50%,环比上升3.01个百分点。房企海外债利率上升幅度较大,主要原因有两点: 一是11月发行海外债的房企信用评级较低,导致融资成本偏高,二是在10月出现违约后海外投资者对房企海外债偏好减弱,只能通过提高利率来获得融资。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐