南钢股份“A拆北”进入上市辅导阶段,却因信披“抢跑”吞罚单,Q3收入与利润环比双降

来源:财联社 2021-11-20 12:23:31

财联社(南京,记者 武超)讯,南钢股份(600282.SH)宣布拟将控股子公司钢宝股份(834429.NQ)分拆至北交所上市后,就成为了首单A股上市公司分拆子公司在北交所上市的案例,这一进程也受到市场的广泛关注。

11月19日晚间,南钢股份似乎收到“教训”,与钢宝股份同步公告称,钢宝股份已经进入上市辅导阶段。而在此之前,因为南钢股份披露分拆上市预案时,钢宝股份未将信息同步在全国股转公司披露,构成信息披露违规,南钢股份、钢宝股份分别收到监管工作函和自律监管措施,也造成了首单涉及北交所的处罚案例。

财联社记者根据财务状况梳理,钢宝股份大概率将选择以第一套财务标准在北交所上市。不过,从2018年至今年上半年,钢宝股份已经处于毛利率逐年下滑的趋势。此外,进入三季度后,南钢股份业绩环比也出现一定程度下滑。有钢铁行业分析人士向财联社记者表示,这是钢材成本和产品的市场变化造成的,其四季度的盈利情况可能将进一步降低。

而继抛出“A拆北”方案后,11月18日晚间,南钢股份还公告称,控股股东南京南钢钢铁联合有限公司(以下简称“南京钢联”)计划择机增持上市公司,累计增持资金总额在1亿元至2亿元。

因信披违规,成首例涉北交所处罚

11月19日晚间,南钢股份、钢宝股份同步公告称,钢宝股份于11月19日向中国证券监督管理委员会江苏监管局(以下简称“江苏证监局”)提交了申请公开发行股票并在北京证券交易所(以下简称“北交所”)上市的辅导备案资料,并于当日获得江苏证监局正式受理。辅导机构为国泰君安证券股份有限公司和德邦证券股份有限公司。

财联社记者了解到,这是北交所开市后,首单A股上市公司分拆子公司在北交所上市的案例。不过,南钢股份拟将控股子公司钢宝股份分拆至北交所上市事项,尚需满足多项条件方可实施,包括但不限于取得股东大会对本次分拆方案的正式批准、履行交易所和证监会相应程序等。钢宝股份在北交所上市的申请,也存在无法通过北交所发行上市审核或证监会注册的风险。

而在此之前,南钢股份、钢宝股份已经因为信息披露上的缺陷,造成了首单涉及北交所的处罚案例。11月17日,南钢股份公告称,收到上交所发出的《监管工作函》。对于钢宝股份分拆至北交所的预案,钢宝股份未同步在全国股转公司官方网站进行披露。

上交所认为,分拆上市属于对投资者决策有重大影响的信息。南钢股份公司、子公司及相关责任人应当引以为戒,对上述问题予以高度重视,提高合规意识,加强内部控制,做好工作协同,杜绝类似问题的再次发生。并请南钢股份自查是否存在其他违反信息披露规定的行为。

同时,全国股转公司也公告称,在日常监管中发现,创新层挂牌公司钢宝股份的控股股东南钢股份披露了拟将钢宝股份分拆至北京证券交易所上市的预案。对上述重大事项,钢宝股份未同步在我司官方网站进行披露,构成信息披露违规。对此,全国股转公司于2021年11月16日开盘前对钢宝股份股票实施紧急停牌,还对主办券商采取约见谈话措施。

股价异动下,实控人郭广昌与控股股东举措不同

财联社记者注意到,钢宝股份本就是新三板创新层挂牌公司。但此前在新三板市场中,钢宝股份并不受市场关注,今年8月26日,钢宝股份还披露,8月23日至8月26日,公司收盘价跌幅累计达到63.53%。

直至9月初北交所官宣成立,彼时市场已有推测部分新三板公司将平移至北交所上市,钢宝股份股价异动。在此次因分拆上市停牌前一个交易日,11月15日收盘,钢宝股份报10元/股,近两个月时间内涨幅达到约150%。

而即便是信披违规被罚,也无法掩盖市场对首例“A拆北”标的的追逐。11月17日,在紧急停牌一天后,钢宝股份股价依然实现大涨,公司股价从停牌前的10元/股,收盘价大涨至15.01元/股,涨幅超过50%,公司总市值也从约15亿元提升到了约22亿元。

公开信息显示,南钢股份是全球最大的单体中厚板生产基地之一,及国内具有竞争力的特钢长材生产基地,具备年产千万吨级钢铁的综合生产能力。而南钢股份旗下的钢宝股份,专注于中厚板等钢材产品的网上零售、个性化定制等业务,并搭建了专业化的钢铁电子商务平台“金陵钢宝网”,具体业务包括新零售业务和C2M定制业务。

对此,有钢铁业内人士向财联社记者称,钢企系电商平台目前已经是不少大型钢铁公司的标准配置,而且钢铁电商中也不乏找钢网、兰格钢铁等大型平台,钢宝股份在行业中的特殊性并不显著。

值得一提的是,向上穿透股权,南钢股份和钢宝股份这两家公司的实际控制人皆为复星国际有限公司执行董事兼董事长郭广昌。据了解,复星系是拥有上市公司数量最多的民营企业,也是中国最大的民营控股企业集团之一。除了南钢股份,目前复星系在A股还拥有复星医药、豫园股份、舍得酒业、海南矿业、金徽酒、上海钢联6家上市公司。

不过,北交所横空出世消息一出,钢宝股份股价闻风见涨,郭广昌进行了一次减持。根据钢宝股份披露,郭广昌实控的江苏金恒在9月14日通过大宗交易的方式减持钢宝股份441.21万股。

另一方面,抛出分拆上市方案后,南钢股份控股股东则计划着增持。11月18日晚间,南钢股份公告称,控股股东南京钢联计划在12个月内,以自有资金择机增持公司A股股份,累计增持资金总额不低于1亿元,不超过2亿元,增持未设置价格区间。

公告显示,本次增持未设置价格区间,南京钢联将基于对公司股票价值的合理判断,并根据公司股票价格波动情况及资本市场整体趋势,择机实施增持计划。南京钢联同时承诺,在增持实施期间及法定期限内不减持所持有的公司股份。

或以第一套标准上市,毛利率却逐年下滑

财联社记者根据财务状况梳理,钢宝股份大概率将以第一套财务标准在北交所上市。

钢宝股份财报显示,2018年至2020年,公司营业收入分别达到56.1亿元、56.2亿元和66.1亿元,当期分别实现净利润6147万元、6576万元和8133万元。以归属于公司普通股股东的净利润计算, 2020年公司加权平均净资产收益率为21.22%。11月16日停牌前总市值已超过15亿元。

今年上半年,钢宝股份实现营业收入49.17亿元,同比增长68.05%;净利润6962.31万元,同比增长89.29%。

财联社记者预计,钢宝股份将符合在北交所上市的第一套财务标准,即“预计市值不低于2亿元,最近两年净利润均不低于1500 万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2500万元且加权平均净资产收益率不低于 8%。”

但需要注意的是,钢宝股份已经处于毛利率逐年下滑趋势。2018年至2020年,钢宝股份的毛利率分别为4.19%、3.87%、3.03%。今年上半年,钢宝股份的毛利率为3.59%,较上年同期的4.44%下降0.85个百分点。

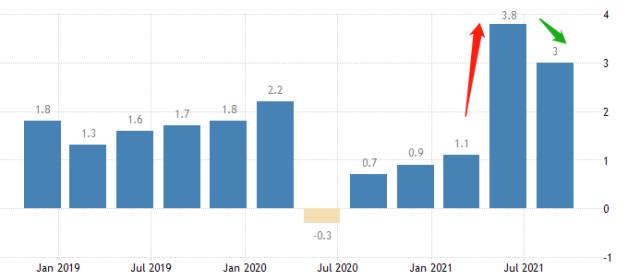

而南钢股份财报显示,今年前三季度(1-9月),公司生铁、粗钢、钢材产量分别为770.52万吨、882.20万吨、788.51万吨;销售钢材791.07万吨,综合平均销售价格4974.56元/吨;实现营业收入为591.55亿元,同比增长53.02%;归属于上市公司股东的净利润为34.69亿元,同比上升72.86%。

不过,财联社记者注意到,单独看待第三季度(7-9月),南钢股份业绩环比第二季度出现一定程度下滑。公司Q3单季度营收、净利润分别为205.68亿元、12.17亿元,均低于Q2单季度的216.46亿元、12.86亿元。

对此,有钢铁行业分析人士向财联社记者称,考虑到成本和产品的市场价格变化,今年钢铁企业的经营情况呈现前高后低的特点。由于近期焦煤、焦炭价格相对坚挺以及钢价下跌,导致钢铁企业利润呈现下滑趋势,预计南钢股份四季度的盈利情况将进一步降低,后续稳定经营面临着比较大的压力。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐