美元债到期大名单来了!涉21家龙头房企

来源:焦点财经 2021-10-09 21:22:24

作者 | 王泽红

出品 | 焦点财经

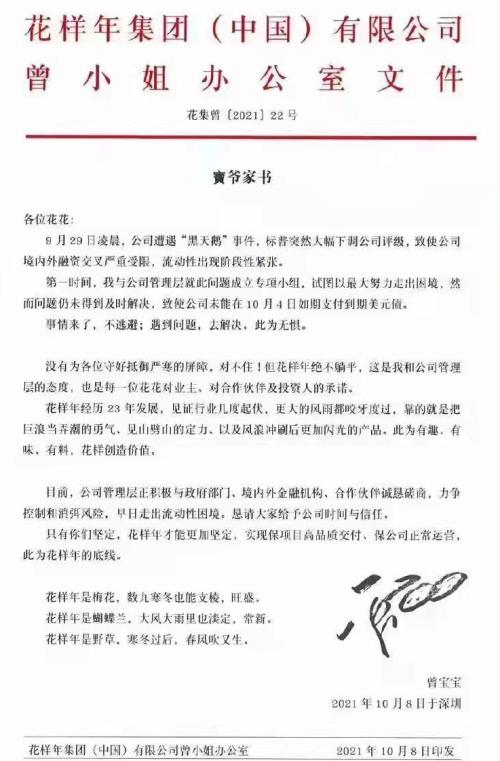

花样年突然爆雷,令投资者对地产的担忧更甚。目前,房企债务违约名单中,已有蓝光发展、协信远创和阳光100中国等多家企业。

市场的目光在紧盯着房企债券情况。据焦点财经不完全统计,下周(10月9日-10月15日)共有29只即将到期或付息的中资离岸债券,如下图所示:

十一长假期间,除了花样年之外,新力控股也颇受关注,出于商业原因,联合国际10月5日撤销新力控股国际长期发行人评级,同时撤销由新力发行的高级无抵押美元票据的国际长期发行债务评级。

因为流动性压力和违约风险高企,惠誉也将新力控股发行人违约评级自“CCC”下调至“C”,同时将其高级无抵押评级自“CCC-”下调至“C”,回收率评级‘RR5’。

新力控股正在与其债权人进行讨论,并已任命法律和财务顾问处理此事。焦点财经观察到,新力控股的SINHLD 9 1/2 10/18/21美元债券,也将于10月18日到期,近期事件为迫在眉睫的2.46亿美元债券偿还带来了额外不确定性。

在临近到期的房企债券名单中,海伦堡和鑫苑置业的评级也遭遇下调,烙上“负面”印记,值得被关注。

9月28日,穆迪确认维持海伦堡 “B2”企业家族评级和“B3”高级无抵押评级,并将评级展望由“稳定”调整为“负面”。穆迪预计在中国充满挑战的经营和融资环境下,海伦堡中国的流动性缓冲和信用指标将有所减弱。

但从目前来看,海伦堡流动性充足。穆迪预计,其持有的现金以及经营活动产生的现金流将足以覆盖未来12-18个月内到期的债务(包括可回售在岸债券)和承诺的土地款项。海伦堡的年度合同销售额将基本保持稳定,2021-2022年为630-650亿元,而2020年为650亿元。

鑫苑置业要早一些,标普在7月30日将其评级展望由“稳定”调整为“负面”,同时确认了对其“B-”长期发行人信用评级及其未偿高级无抵押票据的“CCC+”长期发行评级。标普还将鑫苑置业的流动性评估从“不足”下调至“较弱”,认为其在宣布推迟公布财务报表后,可能在信贷市场上更为弱势。

同时,郑州的洪灾也为鑫苑置业的销售前景和施工进度蒙上阴影。据标普测算,鑫苑置业在2021年的合同销售额将下降约15%至150亿-160亿元。

尽管鑫苑置业的资本市场准入能力较弱,但其债务到期状况并不集中,因此标普认为可以逐一处理到期债务。截至2021年6月底,鑫苑置业至少拥有80亿元的现金,其中50亿元不受限制,这部分现金有助于其在今年偿还部分或甚至全部的境外到期债务,包括10月即将到期的2.29亿美元高级票据。

另外,在临近偿债或付息的最后期限,佳兆业和当代置业也有一些异动。

10月9日,当代置业的4只债券价格大幅下跌,MOLAND 11.8 02/26/22跌幅56.7%,MOLAND 11 ? 11/13/22跌51%,MOLAND 11.95 03/04/24跌38%,MOLAND 9.8 04/11/23跌26%,排在地产债券跌幅前列。

而在前一日,当代置业旗下上市物企第一服务宣布短暂停牌,以待刊发收并购内幕消息。

佳兆业则是通过抵押物业公司控股权进行融资。10月3日,山东高速金融集团认购佳兆业1.2亿美元有担保抵押票据,抵押的公司为佳兆业美好。

偿债逼近之际,两家企业的这些动作,令人不免有些猜测。相反,在风声鹤唳的紧张气氛外,也有一些提振行业信心的声音。

十一假期前后,多家企业纷纷回购票据,如中梁控股回购450万美元票据,融信中国回购本金额610万美元优先票据,中国奥园到期赎回一笔15亿本金债券,金辉控股附属购回本金额1820万美元2022年票据,弘阳地产购回本金总额300万美元2019年10月票据,禹洲集团购回本金总额1000万美元的2022年票据,以及建业地产购回部分优先票据等。

在以往本是一些常规的动作,在当下却体现出一些不一样的力量。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐