行业景气驱动业绩持续提升,看好券商长期阿尔法

来源:翔哥带你玩转金融 2021-09-30 11:24:32

1、券商:三季度行业数据表现良好驱动业绩稳健增长,看好行业长期阿尔法:

1)我们预计2021Q1~3券商净利同比稳健增长10.7%,全年中性假设下同比+25.3%至1974亿元,当前估值处于低位。2)2021Q1~3各项业务预计均有稳健增长。交投活跃有望带动2021Q1~3券商经纪业务同比+12.2%至1010亿元,财富管理转型持续升级;我们预计2021前三季度 IPO募资额和债承金额稳定增长,带动券商承销保荐业务将同比+4%至449亿元。资管业务通道压缩主动管理分化业绩,我们预计2021Q1~3资管业务收入同比+38.7%至295亿元,两融持续增长驱动2021Q1~3利息净收入达556亿元(同比+24.8%)。3)长期政策催化行业估值提升,当前板块估值仍处于相对低位,具有相对显著的配置价值。①基于行业长期成长空间广阔,重点推荐阿尔法最显著的【东方财富(行情300059,诊股)】。②龙头券商当前估值较低且长期阿尔法优势显著,重点推荐【中信证券(行情600030,诊股)】和【中金公司(行情601995,诊股)】(港股)。③权益市场黄金发展下,基金公司保持高增长,“含基量”较高的券商拥有较高的业绩弹性,建议关注【东方证券(行情600958,诊股)】、【广发证券(行情000776,诊股)】和【兴业证券(行情601377,诊股)】。④投顾业务处于从零到一的阶段,中小券商容易实现弯道超车,建议关注【国联证券(行情601456,诊股)】。

2、保险:寿险多重挑战下行业负债端疲软,预计Q3新单、NBV继续承压。

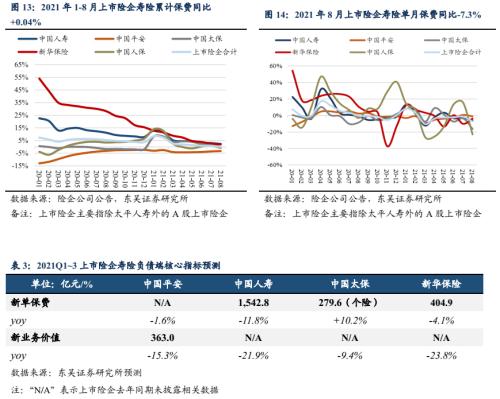

行业中短期因需求复苏缓慢、渠道转型进入瓶颈期和人力规模缩减等原因,负债端承压明显,2021年上半年上市险企新单和NBV普遍受挫。三季度负债端压力或将延续,需紧密关注后期行业渠道增员情况、代理人队伍质态的提升、差异化产品推行策略及来年开门红备战节奏。我们预计2021Q1~3上市险企新单保费同比增速分别为:中国平安(行情601318,诊股)(-1.6%)、中国人寿(行情601628,诊股)(-11.8%)、中国太保(行情601601,诊股)(个险+10.2%)、新华保险(行情601336,诊股)(-4.1%);2021Q1~3上市险企新业务价值:中国平安(-15.3%)、中国人寿(-21.9%)、中国太保(-9.4%)、新华保险(-23.8%)。长期来看,险企的改革将逐步开花结果,旺盛的康养需求也将支撑行业增长空间,行业资产和负债两端有望迎来趋势性改善。车险压力或将延续,非车险有望持续高增,预计Q3财险保费平稳增长。我们认为短期车险保费或将继续缩减,非车险有望持续高增,从而维持财险整体保费的正增长。此外,车险赔付率也将有所上升,导致险企整体综合成本率上扬。我们预计2021Q1~3上市传统险企财险保费同比增速分别为中国财险(+2.2%)、平安(财险业务)(-9.7%)、太保财险(+2.9%);而互联网险企众安在线的财险保费同比增速则为+40.5%,有望维持高增长态势。未来行业竞争格局将全面优化,部分中小财险公司或将退出车险市场,而龙头险企将深度受益,进一步强化规模、渠道、品牌优势,打造竞争壁垒。个股层面,推荐【中国财险】、【中国太保】。

风险提示:

1)股市进一步调整;2)监管趋严;3)宏观经济进一步下行;4)保障型产品后续销售不及预期;5)长端利率持续下行;6)股市波动导致投资收益下滑。

目录

正文

1.券商:三季度行业数据表现良好驱动业绩稳健增长,看好行业长期阿尔法

我们预计2021Q1~3券商净利同比稳健增长10.7%,当前估值处于低位。1)截至2021年9月29日,上证指数上涨2%,非银金融板块下跌19%,其中券商板块下跌6%(去年同期上涨13%)。2)当前券商板块估值处于历史低位(9月29日1.78倍PB,十年平均1.91倍PB),随着券商行业ROE中枢稳固抬升,估值将迎来修复,券商具有显著长期投资价值。3)我们预计券商2021年Q1~3净利润同比+10.7%,达1469亿元,全年中性假设下同比+25.3%至1974亿元。

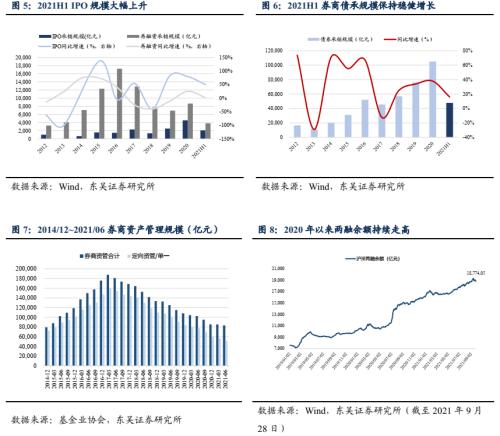

交投活跃有望带动2021Q1~3券商经纪业务同比+12%至1010亿元,财富管理转型持续升级。1)市场交投活跃度持续增长,券商经纪业务有望获得提升。截至2021年9月29日,日均股基交易额达11187亿元,同比+22%。2021年1~8月,我国累计新增投资者数量达1432万人(同比+17.3%),截至2021年8月共1.92亿人投资者,中性假设下我们预计2021年全年市场日均股基交易额有望达到10000亿元,代理买卖证券业务净收入同比+5.1%至1220亿元(中性假设下)。2)第二批投顾牌照获批,财富管理转型持续升级。2020年券商行业投资咨询业务达48亿元,同比+27%。截至2021年7月6日,全市场有超50家机构获得基金投顾试点批文,其中证券公司24家,我们预计未来券商将以基金投顾为“抓手”加速券商财富管理转型。

2021前三季度 IPO募资额和债承金额稳定增长,我们预计2021Q1~3券商承销保荐业务将同比+4%至449亿元。我们预计2021年前三季度券商债券承销规模同比+9.79%至79500亿元;IPO募集金额达3800亿元(同比+6.8%);再融资金额为5980亿元(同比+0.2%)。综合来看,我们预计2021全年投行业务受市场环境改善、注册制持续推进以及北交所建立等影响继续回暖,中性假设下IPO募集规模同比+20%至5640亿元;债券承销同比+15%至11.6万亿带动投资银行净收入达662亿元(同比+17%)。

资管业务通道压缩主动管理分化业绩,两融持续增长驱动2021前三季度利息净收入同比+25%。1)截至2021年H1行业整体资产管理规模降至8.3万亿元(同比-18.8%,环比-2.2%)。我们预计未来业绩分化将更明显,主动资产管理能力优异的券商将深度受益,2021Q1~3资产管理业务净收入达295亿元(同比+39%);全年中性假设下资产管理业务净收入达377亿元(同比+26%)。2)截至2021年9月28日两融余额达1.88万亿(较年初+14%,去年同比+26%),随着资本市场改革持续优化,中性假设下,我们预计2021全年两融余额有望达到1.95万亿带动利息净收入达775亿元,同比+23%。

长期政策催化行业估值提升,当前板块估值仍处于相对低位,具有相对显著的配置价值。长期来看,一系列制度变革陆续推进,资本市场改革、金融市场对外开放、基金投顾试点等持续深化,推动行业竞争格局变化和长期ROE中枢提升,券商α明显提升。重点推荐东方财富、中信证券和中金公司(港股),建议关注东方证券、广发证券、兴业证券和国联证券。1)权益市场快速发展下,东方财富各项业绩实现大幅增长,高占有率叠加可转债发行,证券经纪、两融收入实现双向上;看好公司在财富管理领域展现高流量、低成本、优质服务三大天然核心优势,未来在基金产品创设、投资顾问、客户资产配置方面将有大幅提升。2)龙头券商当前估值较低且长期阿尔法优势显著,重点推荐【中信证券】和【中金公司】(港股)。3)权益市场黄金发展下,基金公司保持高增长,“含基量”较高的券商拥有较高的业绩弹性,建议关注【东方证券】、【广发证券】和【兴业证券】。4)投顾业务处于从零到一的阶段,中小券商容易实现弯道超车,建议关注【国联证券】。

2.寿险:寿险多重挑战下行业负债端疲软,预计Q3新单、NBV继续承压

保费收入高开低走,2021年上半年上市险企寿险新单普遍承压。2021年1-2月上市险企寿险总保费因开门红的高景气及新老重疾产品定义切换带来的短期销售刺激,呈现较高增长与良好的修复态势,同比增速分别为新华保险(+11.5%)>;中国人寿(+11.4%) >;中国太保(+8.2%) >;中国平安(-2.5%)。而3月以来,行业保费收入脱力明显,累计保费同比增速逐月收窄,单月保费同比增速更是转而为负。截至2021年6月,中国平安、中国人寿、中国太保、新华保险、中国人保(行情601319,诊股)当年累计保费同比增速分别为-4.1%、+3.5%、+2.1%、+3.9%、+0.3%,较年初分别回落1.0、9.7、6.0、8.9、13.7 pct;6月单月同比增速分别为中国人保(+13.5%)>;新华保险(+0.4%)>;中国平安(-2.8%)>;中国人寿(-3.4%)>;中国太保(-7.5%)。

同期,中国平安、中国人寿、新华保险、中国人保新单保费收入分别为951.98、1339.14、336.19、481.00亿元,同比增速分别为+0.3%、-8.4%、-1.7%、-8.6%。新单增长普遍面临压力,我们认为主要系①1、2月开门红叠加新老重疾产品定义切换提前消耗了部分需求,而在后期疫情反复影响居民消费情况下,保险作为可选消费品则缺乏了一定的消费必要性;②惠民保等普惠保险对于商业保险产生了挤出效应;③代理人规模缩减,而人均产能的提升与释放需要时间;④客户的保险需求日益多元,对于保险的认知也不断深入,仅靠人力拉动的增长模式难以继续,代理人队伍的专业素养与质量亟需提升,渠道转型迫在眉睫所致。

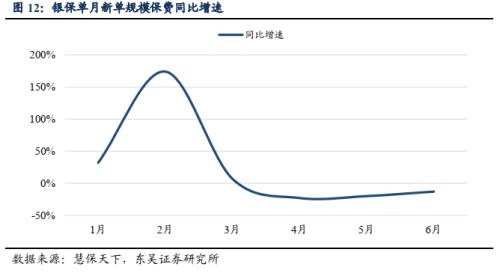

分渠道来看,个险渠道仍经历转型阵痛,整体行业个险新单疲态明显。根据慧保天下数据,数十家人身险公司1-6月实现个险新单标保近900亿元,同比下降11%。从单月表现来看,1月单月增速在开门红及重疾炒停影响下,单月保费同比增速回暖至40%,而到2月同比增速就已放缓至11%,自3月以后更是进入了大幅负增长的区间。3-6月,个险新单标保单月保费同比增速分别为-29%、-37%、-43%、-37%,一路向下。从上市险企来看,2021年上半年中国平安、中国人寿、中国太保、新华保险个险渠道的新单保费收入分别为647.20、687.55、225.87、122.39亿元,同比+4.9%、-16.5%、+18.5%、-7.0%,增速分化较为明显,主要是因为各家险企寿险改革的进程存在差异以及采取了不同的产品和服务策略,如中国太保差异化销售“两全其美”两全险与“鑫从容”年金险,并于30周年司庆开展业务推广活动,成效较为明显。

同期,银保渠道也面临了同样的增长困境。银保渠道单月新单规模保费同比增速自3月开始持续下降,1、2月银保新单规模保费分别实现了32%、174%的同比正增长,而3-6月银保单月新单规模保费同比增速分别为7%、-23%、-20%、-13%、1-6月银保渠道累计总新单规模保费较2020年同期出现了将近10%的同比负增长。

3.财险:车险压力或将短期延续,非车险有望持续高增

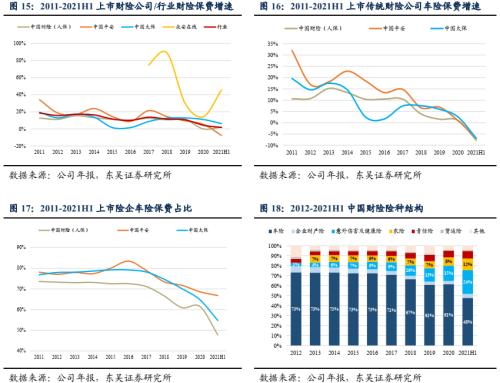

三家传统上市险企财险保费增速维持低位,互联网财险公司众安在线表现亮眼。2021年上半年三家传统险企中国财险(人保)、平安财险、太保财险的保费收入分别为2526.26、1333.13、815.61亿元,同比增速分别为+2.6%、-7.5%、+6.4%。由于车险综改步入一周年,车险综改的压力正在完整体现,导致三家险企财险保费同比增速较年初均有所放缓。反观互联网财险公司众安在线,2021年上半年实现保费收入98.41亿元,同比大幅增长45.4%,展现了较好的增长态势,流量优势正在业绩中逐步兑现。

细分险种来看,2021年上半年中国财险、平安财险、太保财险车险保费收入分别为1207.55、890.15、446.42亿元,同比增速分别为-7.8%、-6.9%、-6.9%,均呈现了负增长;三家险企车险占整体财险保费收入的比重同比均有下滑,分别为48.0%、66.8%、54.7%,主要系车险综改带来的件均保费下降与险企主动优化业务结构所致。非车险角度,2021年上半年中国财险、平安财险、太保财险非车险保费收入(包括意健险)分别为1318.71、442.98、369.19亿元,同比分别变动+14.4%、-8.6%、+28.6%,其中各大险企的信用保证险业务的风险大幅度出清,中国财险、平安财险信用保证险规模同比分别缩减73.1%和52.3%。此外,中国财险的意健险、责任险、货运险、农险同比分别增长20.8%、18.5%、25.2%、15.5%,而太保财险的健康险、责任险、农险也同比高增70.1%、38.7%、17.5%,非车险的高速增长带动了整体财险保费向上。

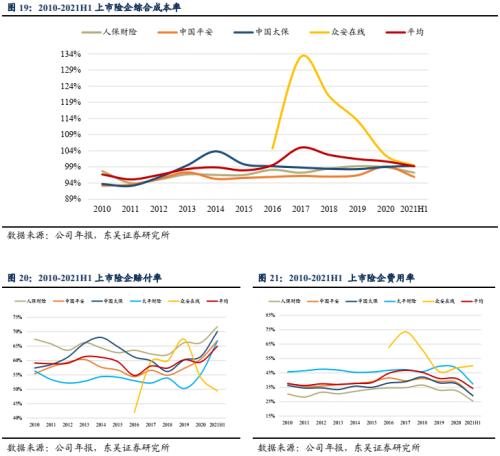

2021年上半年中国财险、平安财险、太保财险、众安在线的整体综合成本率分别为97.2%(同比-0.1 pct)、95.9%(同比-2.2 pct)、99.3%(同比+0.1 pct)、99.4%(同比-4.1 pct);其中赔付率分别为中国财险71.8%(同比+6.4 pct)、平安财险66.9%(同比+6.9 pct)、太保财险70.1%(同比+10.4 pct)、众安在线49.4%(同比-7.2 pct),费用率分别为中国财险25.4%(同比-6.5 pct)、平安财险29.0%(同比-9.1 pct)、太保财险29.2%(同比-9.4 pct)、众安在线50.0%(同比+3.1 pct)。从成本结构来看,受车险综改与事故灾害影响,上市险企普遍出现赔付率上升趋势,而业务发展较为成熟的传统险企一方面优化业务结构、大力发展自有渠道及提升定价与科技水平,另一方面严控费用投放,费用率均呈现了大幅度的下滑,而众安在线因仍处于获客初期,费用率有所提升。

因车险综改进入完整年度,综改前保单占所有保单的比重下滑,而综改后保单的占比将会有所提升。短期车险保费或将继续缩减,非车险有望持续高增,从而维持财险整体保费的正增长。此外,车险赔付率也将有所上升,导致险企整体综合成本率上扬。我们预计2021Q1~3上市传统险企财险保费收入分别为中国财险(3524.15亿元,同比+2.2%)、平安财险(1980.97亿元,同比-9.7%)、太保财险(1188.67亿元,同比+2.9%)、众安在线(同比+40.5%),互联网险企有望维持高增长态势;预计综合成本率分别为中国财险98.2%(同比-0.2 pct)、平安财险97.6%(同比-1.5 pct)、太保财险100.3%、众安在线99.1%。

长期来看,车险综改下大型险企所具备的规模、渠道、品牌优势显著,而中小公司压力日增,部分公司或将退出车险市场,龙头险企则有望凭借数据优势实现精准定价,打造差异化服务,在线上化高效率环境下提高市占率,综合成本率后续也有望得到平滑。

2021年上半年浮盈兑现提振上市险企归母净利润,夯实全年增长基础,预计2021Q3保持向好态势。2021年上半年,上市险企合计实现归母净利润1437.14亿元,同比+7.0%,其中中国人寿、中国平安、中国太保、新华保险、中国人保(下文统一使用简称)分别实现归母净利润409.75、580.05、173.04、105.46、168.84亿元,同比增速分别为+34.2%、-15.6%、+21.5%、+28.3%、+34.0%。除平安因华夏幸福(行情600340,诊股)的359亿元减值计提影响业绩外,其余险企及时把握权益市场机会,于高点兑现部分浮盈,在负债端承压背景下带动了归母净利润的高增。上半年权益市场的高景气催化了中期上市险企归母净利润的释放,奠定了全年的增长基础,虽下半年权益市场有所波动,归母净利润增幅或有所回落,但有望保持向好态势,我们预计2021Q1~3上市险企归母净利润及同比增速为中国平安(830.17亿元,同比-19.4%)、中国人寿(583.45亿元,+23.9%)、中国太保(228.20亿元,同比+16.1%)、新华保险(134.64亿元,+21.2%)、中国财险(208.38亿元,+20.1%)。

4. 风险提示

1)股市进一步调整:将直接影响市场活跃度,经纪及自营业务都将受到影响。

2)监管趋严:券商对政策敏感性较高,监管趋严将压制券商估值。

3)宏观经济下行:券商板块走势紧密跟随市场,宏观经济下行将影响板块波动。

4)寿险新单保费持续下滑:如果保障型保单后续销售不力,将影响寿险业务成长预期及NBV、EV增速预期;

5)长端利率超预期下行:长端利率下行会导致保险公司利差收窄,影响盈利能力及未来投资收益率。

6)股市波动导致投资收益下滑:股市波动会对保险公司净利润及EV增长造成负面冲击。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐