淡季未见明显累库 甲醇成本抬升重心上移

来源:国信期货订阅号 2021-09-09 12:22:56

一

主要结论

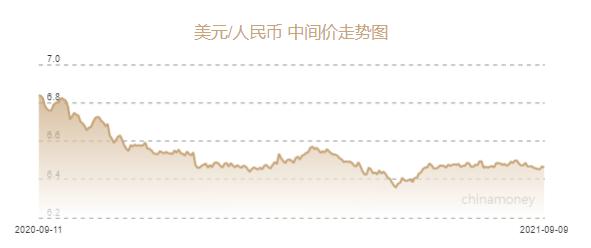

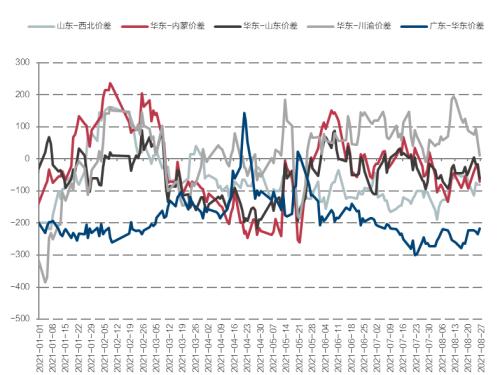

8月甲醇期货主力合约完成移仓换月,中旬01合约增仓上行,最高行至2929元/吨,随后震荡回调,截止8月29日甲醇期货主力合约2815元/吨,较8月初涨幅1.4%左右。外盘方面,月底略有回撤但整体维持高位震荡,内外盘价差较大。

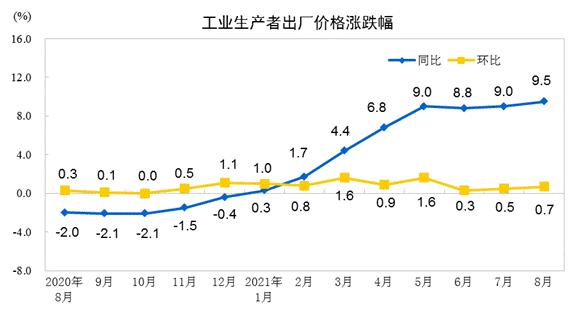

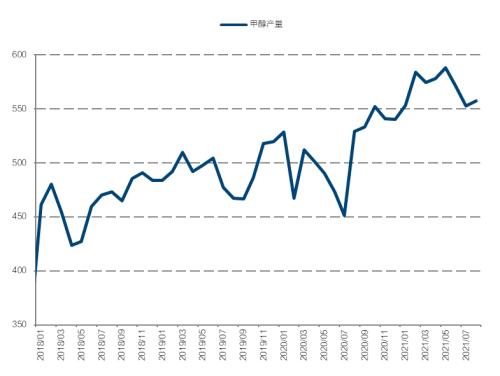

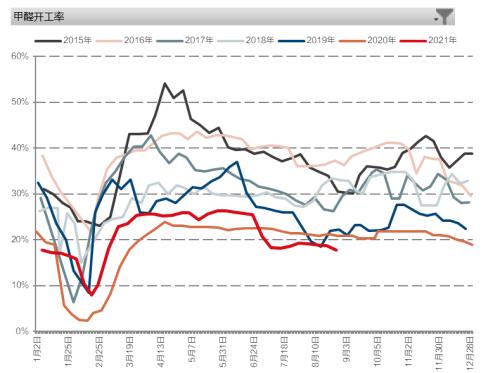

开工维持稳定,供应端或将更多的受到政策影响。8月超过1200万吨装置恢复运行,截至8月26日,国内甲醇整体装置开工负荷为69.88%,较7月开工基本持平,较去年同期上涨1.26个百分点。2021年月均产量约为570万吨,远远高于去年510万吨的平均水平。9月新增检修装置增多,尤其是新疆、宁夏等内地主产区,受双控影响较大。冬季天然气制甲醇存在季节性降负,如今年仍为寒冬,政策方面或将限气保民用,且目前国际装置就存在天然气紧缺导致的减产,01合约有支撑。

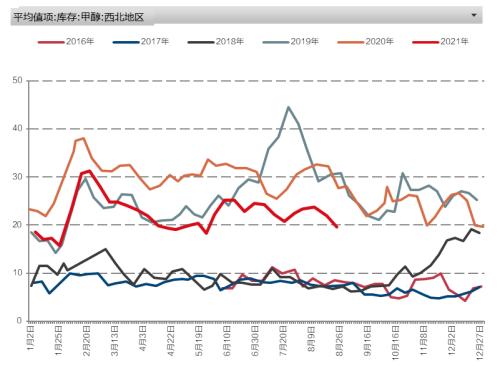

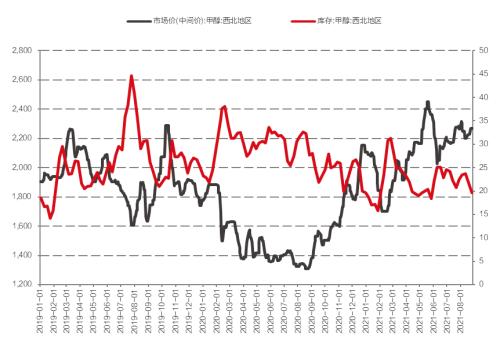

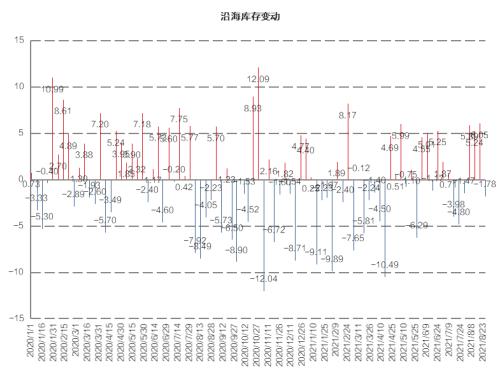

淡季累库水平不及往年,沿海与内地库存压力均不大。今年国内与国际甲醇生产成本均大幅上移,成本因素和意外检修导致的停车比例大幅提升。8月沿海与内地库存均有小幅上涨,不过今年淡季累库不及往年,库存累积缓慢,整体保持相对低位,对价格的压力都并不大。截止月底沿海甲醇库存95.88万吨,较7月底库存增加接近16万吨,不过较去年同期库存仍然减少了23%。内地库存方面,受能耗双控政策影响,今年甲醇企业严格控制开工负荷,往年超负荷生产情况不再,上游生产企业库存维持低位区间,未见累库,内地价格也相对坚挺。

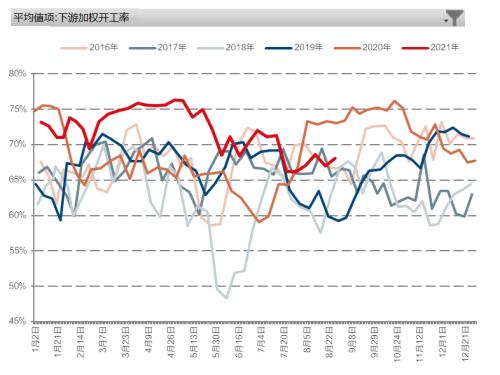

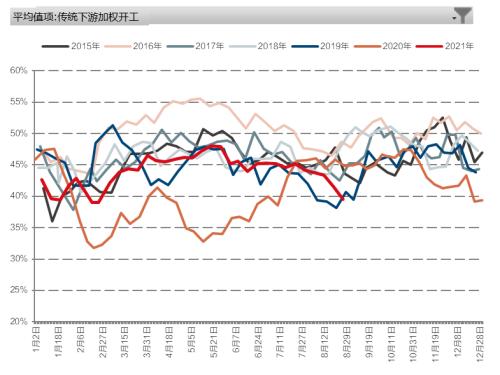

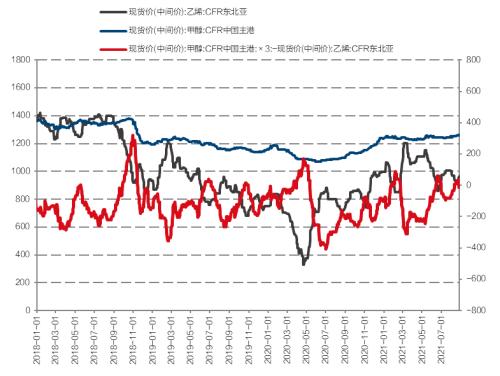

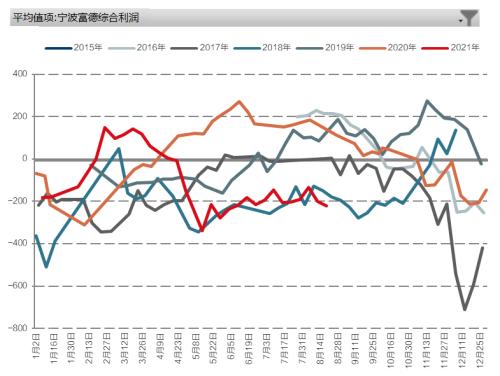

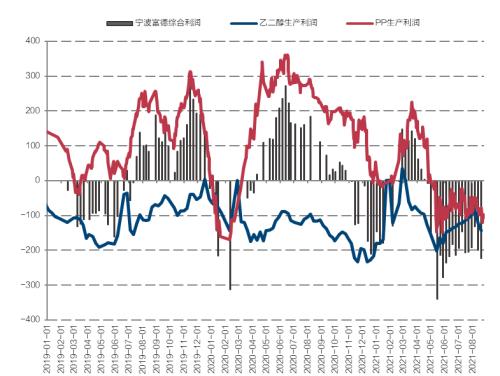

MTO开工基本恢复,传统需求9月有旺季预期。截止8月底,甲醇制烯烃装置平均开工负荷在81.06%,较月初国内CTO/MTO 装置整体开工上涨4%。目前甲醇制烯烃理论利润仍处于亏损状态,港口装置模拟利润亏损700元/吨左右,需关注利润对于开工的影响,传统需求即将进入金九银十的传统旺季,9月需求端有支撑。

综上所述,在双碳政策背景下,煤炭价格高企、国内外天然气限气以及传统下游即将迎来旺季,甲醇主力合约2201下方有较强支撑,不适合作为空配的品种。

二

行情回顾

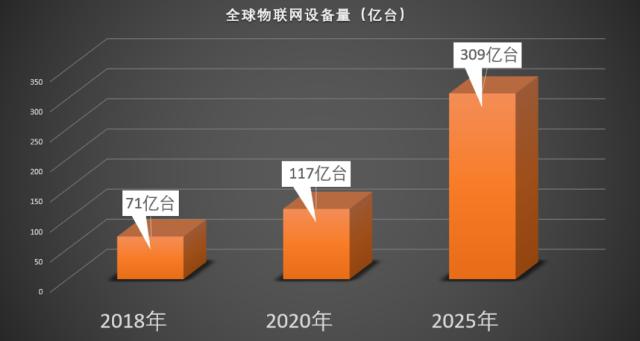

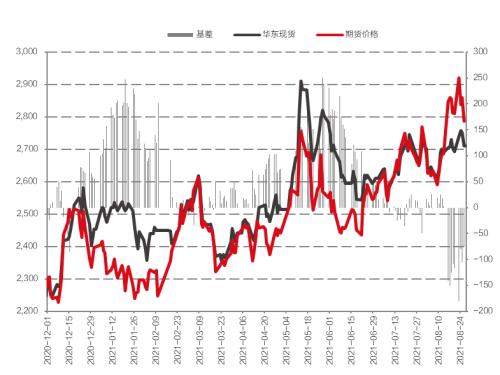

8月甲醇期货主力合约完成移仓换月,中旬01合约增仓上行,最高行至2929元/吨,随后震荡回调,截止8月29日甲醇期货主力合约2815元/吨,较8月初涨幅1.4%左右。

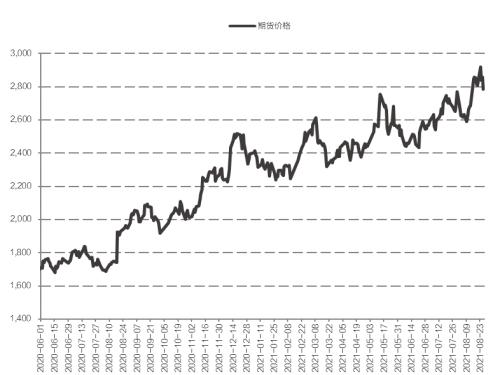

现货端本月沿海与内地价格均维持相对稳定,月底内蒙古价格在2150元/吨,月环比上涨3%。太仓月底2682元/吨,月环比上涨1%。

图:甲醇期货价格走势(单位:元/吨)

图:甲醇各地现货价格走势(单位:元/吨)

数据来源:Wind国信期货

数据来源:Wind 国信期货

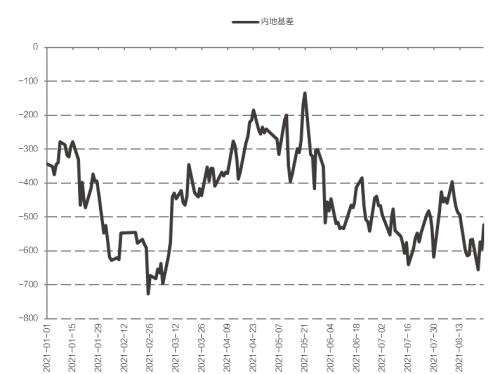

基差方面,09合约港口基差收敛至平水附近,8月中旬完成换月后,新主力01合约基差也有所走强,截止月底现货贴水130元/吨左右。内地基差也同步走强80元/吨。

图:甲醇产销区价差(单位:元/吨)

图:甲醇期现基差走势(单位:元/吨)

数据来源:Wind国信期货

数据来源:Wind 国信期货

图:甲醇港口基差(单位:元/吨)

图:甲醇内地基差(单位:元/吨)

数据来源:Wind国信期货

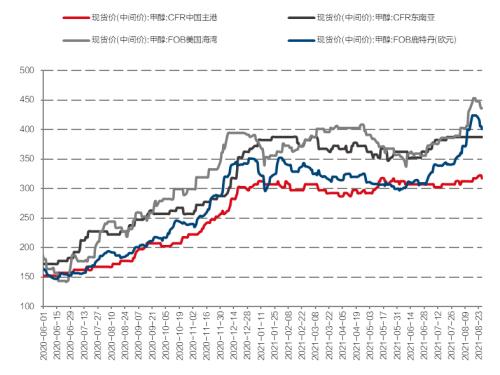

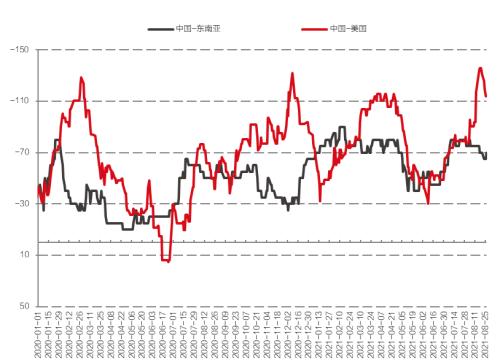

外盘方面,月底略有回撤但整体维持高位震荡,欧洲价格在400欧元/吨左右,美国甲醇市场价格在440美元/吨左右,而中国主港远月到港的非伊甲醇船货价格在360美元/吨左右,内外盘价差较大,国外供应商可流通资源优先去往高价区域,国内进口商也会选择转口获利。同时需注意往年9月,伊朗以及马油存在季节性检修情况,对外盘价格仍有支撑。

图:甲醇外盘价格走势(单位:美元/吨)

图:甲醇内外价差走势(单位:美元/吨)

数据来源:Wind国信期货

三

甲醇供需情况分析

1.开工维持稳定,供应端或将更多的受到政策影响

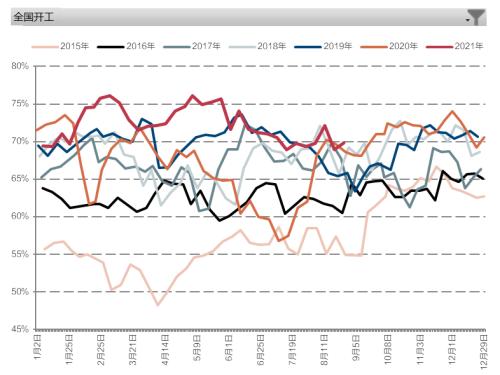

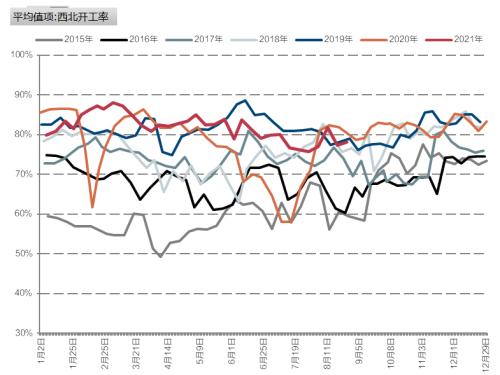

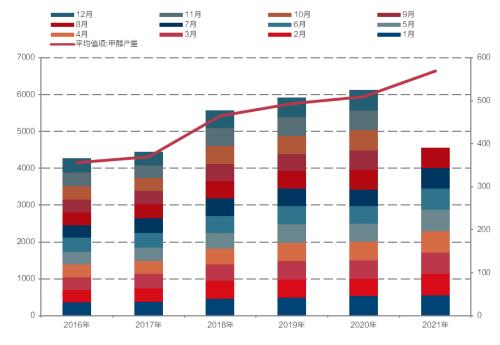

8月超过1200万吨装置恢复运行,其中不乏中煤鄂能化、宁夏宝丰等大型装置,前期检修的内蒙古荣信、山西同煤、神华榆林、世林化工等装置仍在检修中。截至8月26日,国内甲醇整体装置开工负荷为69.88%,较7月开工基本持平,较去年同期上涨1.26个百分点;西北地区的开工负荷为78.08%,较7月开工上涨3个百分点,较去年同期下降2.03个百分点。截止8月,2021年月均产量约为570万吨,远远高于去年510万吨的平均水平。考虑疫情因素,2021年两年月均产量的涨幅仍有10%。

9月新增检修装置增多,尤其是新疆、宁夏等内地主产区,受双控影响较大。冬季天然气制甲醇存在季节性降负,如今年仍为寒冬,政策方面或将限气保民用,且目前国际装置就存在天然气紧缺导致的减产,01合约有支撑。

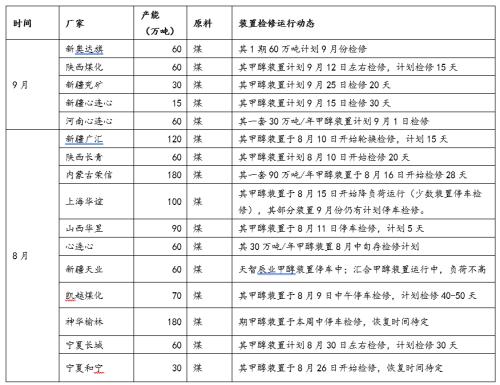

表 国内装置动态

来源:国信期货依据新闻整理

图:甲醇装置开工率(单位:%)

图:甲醇西北开工率(单位:%)

数据来源:卓创 国信期货

图:甲醇月度产量(单位:万吨)5

图:甲醇产量(单位:万吨)

数据来源:卓创 国信期货

图:甲醇代表企业库存(单位:万吨)

图:西北库存比价

数据来源:Wind国信期货

2.淡季累库水平不及往年,沿海与内地库存压力均不大

今年国内与国际甲醇生产成本均大幅上移,成本因素和意外检修导致的停车比例大幅提升。8月中国进口利润在110-230元/吨区间震荡,截止月底维持在160元左右水平。转口东南亚窗口大幅打开,国外供应商可流通资源优先去往高价区域,国内进口商也会选择转口获利。

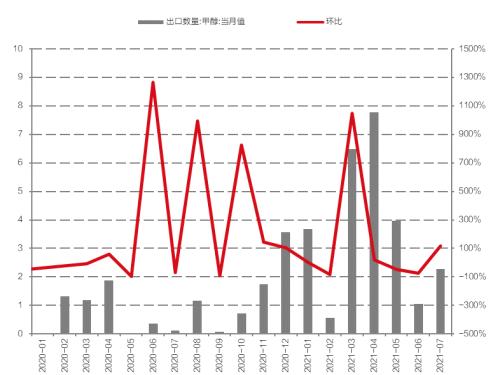

7月我国甲醇进口88.58万吨,进口量环比减少21.12%,同比减少35.00%。2021年累计进口总数量为674.07万吨,累计进口较上年同期数量同比减少8.17%。7月我国甲醇出口2.28万吨,出口量环比增长117.59%。7月出口均价339.29美元/吨,较6月略有下滑。2021年累计总数量为25.78万吨,累计出口与上年同期数量同比增加428.05%。

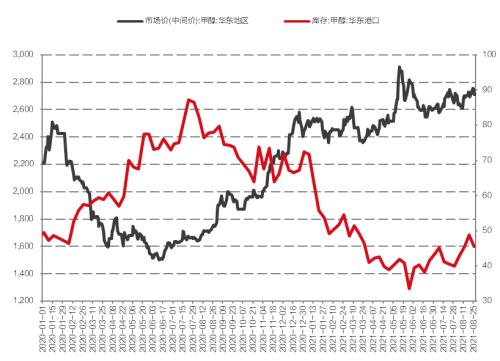

8月沿海与内地库存均有小幅上涨,不过今年淡季累库不及往年,库存累积缓慢,整体保持相对低位,对价格的压力都并不大。沿海甲醇库存持续上涨,而沿海价格也较为坚挺,呈现两者同步上涨趋势。截止月底沿海甲醇库存95.88万吨,较7月底库存增加接近16万吨,不过较去年同期库存仍然减少了23%。8月沿海地区甲醇可流通货源也在同步攀升,截止月底在22万吨附近,较上个月涨幅15%,不过也仍处于近年来较低水平,对港口现货压力不大,预计8月末到9月中旬沿海地区进口船货到港量在59万吨。

累库不及往年主要是由于8月区域间改港的进口船货明显增多,部分进口船货直接进入保税罐中,减少了港口可流通货源的释放。同时下游方面,部分前期检修的烯烃和醋酸装置到月底恢复稳定运行,对于甲醇消耗量提升。虽然本月内地货源流入港口数量增多,也多去往下游工厂或者提前套保盘面,对于甲醇价格压制作用十分有限。

内地库存方面,受能耗双控政策影响,今年甲醇企业严格控制开工负荷,往年超负荷生产情况不再,上游生产企业库存维持低位区间,未见累库,内地价格也相对坚挺。

图:甲醇月度进口季节性(单位:万吨)

图:甲醇进口利润(单位:元)

数据来源:wind 国信期货

图:甲醇出口量(单位:万吨)

图:中国转口利润(单位:美元)

数据来源:wind 国信期货

数据来源:wind 国信期货

图:甲醇港口库存季节性(单位:万吨)

图:甲醇港口可流通货源季节性(单位:万吨)

数据来源:卓创 国信期货

图:甲醇沿海库存变动(单位:万吨)

图:华东甲醇库存比价

数据来源:卓创 国信期货

数据来源:Wind 国信期货

3.产业链情况

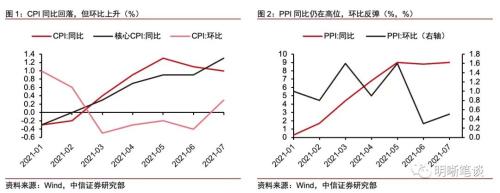

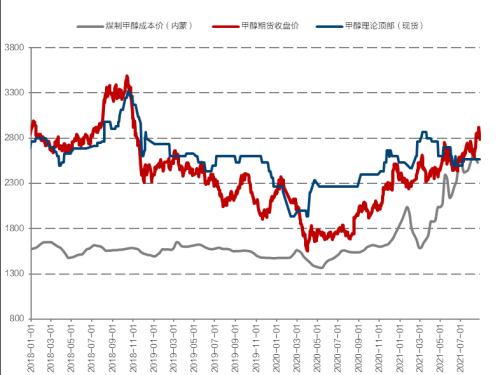

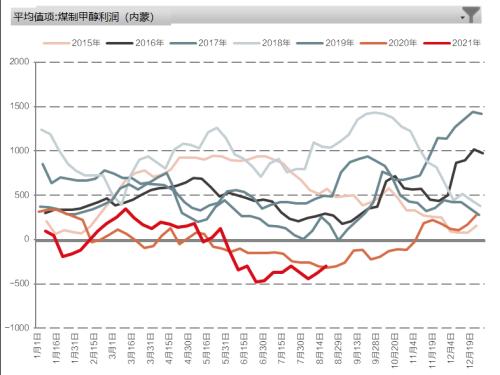

产业角度来看,国内煤制甲醇生产成本线继续上移,甲醇理论运行底部继续抬升至2530元/吨,同时下游烯烃价格偏弱,甲醇理论运行顶部下移至2370元/吨附近,整体理论运行举步维艰。

图:国内外甲醇两大原料价格

图:甲醇理论价格运行区间(单位:元/吨)

数据来源:Wind 国信期货

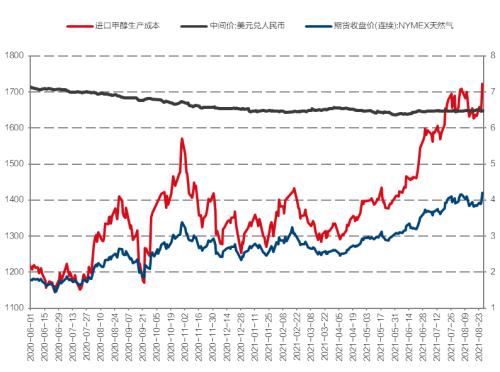

3.1国际天然气价格继续攀升,国际甲醇生产成本显著抬升

8月,国际天然气价格继续走高至4.2美元左右,而天然气作为国际甲醇生产的主要原料,一方面抬升国际甲醇生产成本,国际甲醇进口成本上行至1720元/吨左右,今年以来涨幅接近30%。另一方面也由于原料紧缺造成装置停车增多,国际甲醇供应短缺。

图:甲醇与原油趋势

图:进口天然气制甲醇成本(单位:元/吨)

数据来源:Wind国信期货

3.2国内原材料价格同样坚挺,煤制甲醇企业维持亏损

8月煤炭价格高位震荡,秦皇岛5500动力煤现货继续走高至1080元/吨左右,鄂尔多斯坑口煤价也维持在820元/吨以上,煤制甲醇理论成本2530元/吨左右,截止月底煤制甲醇亏损维持在300元/吨的水平。

图:煤制甲醇(内蒙)利润(单位:元/吨)

图:天然气制甲醇(西南)利润(单位:元/吨)

数据来源:Wind 国信期货

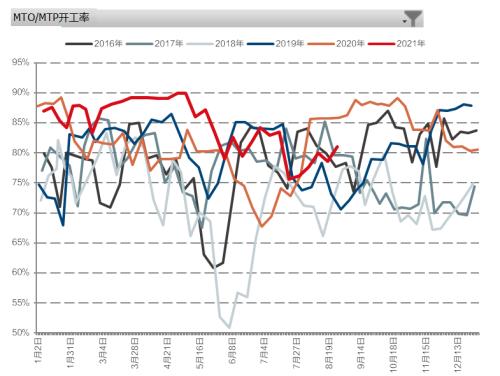

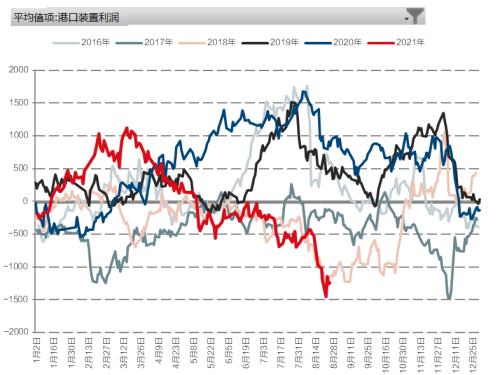

3.3 MTO开工基本恢复,传统需求9月有旺季预期

8月,宁煤100万吨/年、内蒙古久泰60万吨/年、中煤蒙大60万吨/年检修后重启恢复,斯尔邦石化80万吨/年短时停车检修后随即恢复稳定运行,神华榆林60万吨/年MTO装置仍在停车检修中,恢复时间待定。南京诚志(二期)60万吨/年装置开工负荷不高。截止8月底,甲醇制烯烃装置平均开工负荷在81.06%,较月初国内CTO/MTO装置整体开工上涨4%。其中外采甲醇的MTO装置产能约565万吨,平均负荷90.37%,较月初上涨28%,已基本恢复前期较高负荷,对港口库存恢复稳固消耗。

目前甲醇制烯烃理论利润仍处于亏损状态,港口装置模拟利润亏损700元/吨左右,需关注利润对于开工的影响。天津渤化预计四季度试车,新增MTO装置的开车时机对冬季的甲醇供需将产生深远的影响,传统需求即将进入金九银十的传统旺季,9月需求端有支撑。

图:甲醇下游加权开工率(单位:%)

图:甲醇传统下游加权开工率(单位:%)

数据来源:卓创 国信期货

图:甲醇传统下游价格(单位:元/吨)

图:甲醇传统下游开工率(单位:%)

数据来源:Wind国信期货

数据来源:卓创 国信期货

图:甲醛开工率(单位:%)

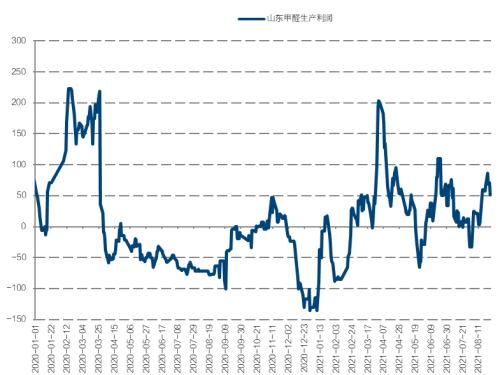

图:山东甲醛生产利润(单位:元/吨)

数据来源:卓创国信期货

数据来源:Wind国信期货

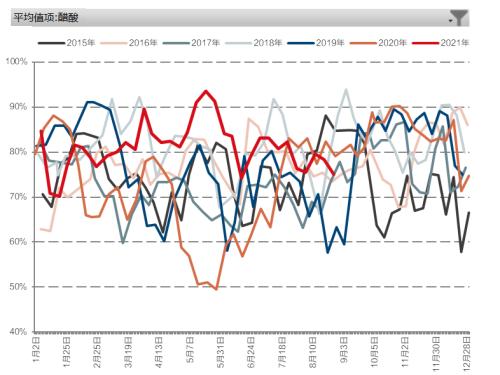

图:醋酸开工率(单位:%)

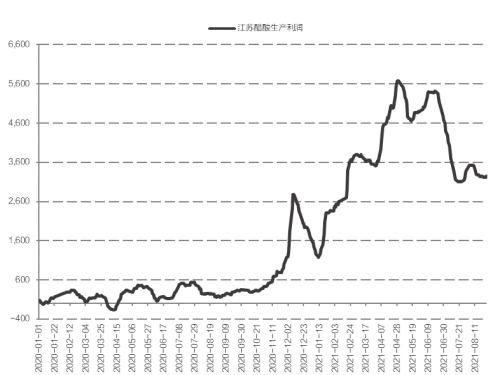

图:江苏醋酸生产利润(单位:元/吨)

数据来源:卓创 国信期货

数据来源:Wind国信期货

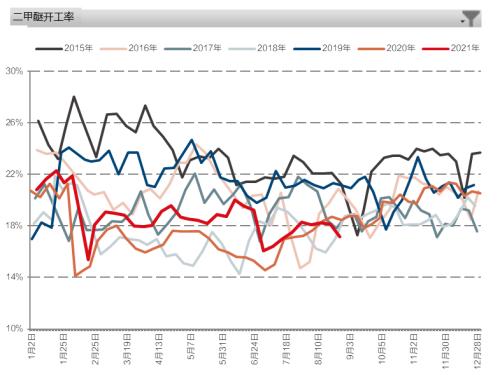

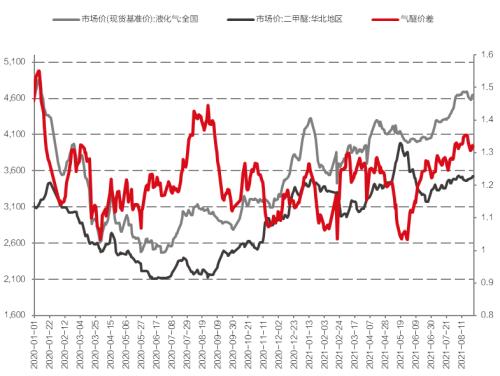

图:二甲醚开工率(单位:%)

图:气醚价差(单位:%)

数据来源:卓创 国信期货

数据来源:Wind国信期货

图:MTO开工率(单位:%)

图:MTO港口装置利润(单位:元)

数据来源:卓创 国信期货

数据来源:Wind 国信期货

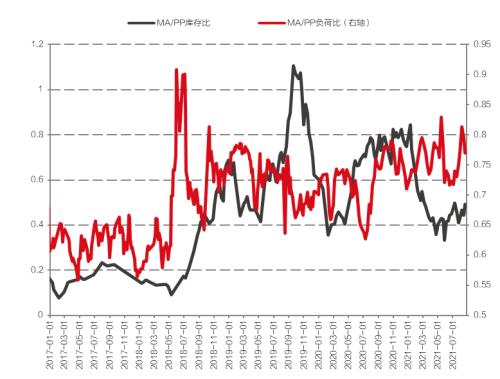

图:MA/PP库存比、负荷比

图:甲醇乙烯比价(单位:元)

数据来源:Wind 国信期货

图:模拟富德综合利润

图:模拟富德PP生产利润

数据来源:Wind 国信期货

四

结论及操作建议

在双碳政策背景下,煤炭价格高企、国内外天然气限气以及传统下游即将迎来旺季,甲醇主力合约2201下方有较强支撑,不适合作为空配的品种。

相关文章

猜你喜欢

今日头条

图文推荐