海通策略:旧行业的新生机 细分赛道不断涌现

来源:金融界网 2021-08-16 09:24:37

荀玉根、李影、王正鹤

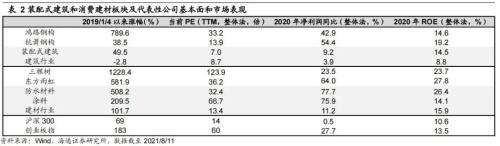

核心结论:①经济转型期行业分化加剧,传统行业整体增速放缓,但是部分细分领域也迎来快速增长。②金融地产行业中物业管理和财富管理景气度更高,20年ROE为19.7%/12.3%,高于地产和金融的7.9%/10.4%。③传统制造中装配式建筑和防水材料景气度更高,20年ROE为14.5%/26.4%,高于建筑和建材的8.8%/ 15.9%。

旧行业的新生机

今年市场表现极度分化,以新能车、半导体、CXO、医美等赛道表现靓丽,而今年以来(截至2021/8/11)沪深300涨跌幅为-3.8%,A股涨跌幅中位数为1.5%,市场表现可谓冰火两重天。这些赛道股来自消费和科技,市场投资者追捧赛道股,所以当前投资者研究重心也在此,而忽视了传统行业也可能孕育优质赛道,旧行业也可以焕发新生机,我们认为投资思路也可以从此出发,深入挖掘传统行业中存在预期差的细分优质赛道。

1.转型期行业分化加剧

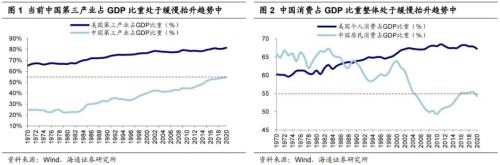

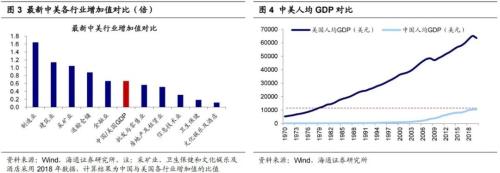

目前中国类似1980s年代初期的美国,处于经济转型初期。从GDP生产法看,2020年中国第一、二、三产业占GDP比重分别为8%、38%、55%,1980年美国第一、二、三产业占GDP比重分别为3%、31%、67%,1980-2000年美国第三产业占比从67%提升至77%。从GDP支出法看,2020年中国消费、投资、净出口占GDP比重分别为54%、43%、3%,1980年美国私人消费、政府支出和购买、投资、净出口占GDP比重分别为62%、13%、25%、0%,1980-2000年美国私人消费占比从62%提升至66%。从人均GDP看,2020年中国为10500美元,而1980-2000年美国从12547美元升至36305美元。从行业增加值占比看,2020年中国工业占GDP比重为40%,而1980-2000年美国工业占GDP比重从33.5%降至22.5%。2020年中国名义GDP是美国的0.70倍,对比中美最新行业增加值规模,中国制造业、建筑业是美国的1.64、1.14倍,而中国信息技术、卫生保健是美国的0.31、0.19倍,相对而言中国消费和科技行业规模较小。以上这些指标均显示我国仍处于经济转型初期,未来还有很长的路要走,符合经济转型方向的消费和科技有望迎来快速扩容的市场,传统行业也将改变商业模式。

转型期各行业之间和内部分化加剧,细分赛道不断涌现。在经济转型期各行业之间基本面差异较大,这是因为传统行业处于成熟期甚至衰退期,行业内公司整体增速放缓,而新兴行业则基本处于发展期和成长期,这些新兴行业渗透率较低,未来仍有较大成长空间,叠加中国庞大的市场有望催生巨头公司,从而导致了不同行业企业的基本面差异较大。我们以每年A股各行业ROE(TTM)的标准差/均值来度量离散度,发现对比历史A股最近三年离散度扩大,2018-2020年分别为0.65、0.63、0.65,高于2010年以来均值0.53。同时,各行业内部分化也在加剧。当然,无论是国产替代还是创新创造需求,新兴行业面临一个全新的增量市场,多数细分领域可以享受行业增长的红利,尤其是产业链中处于关键卡脖子领域的板块有望迎来更快的爆发式增长。相对而言。一些传统行业比如金融和周期整体处于成熟期或者衰退期,行业整体增速放缓,但是部分细分领域也迎来快速增长,比如地产中的物业、券商中的财富管理、建材中的涂料、建筑中的装配式建筑等。当前市场环境下投资者言必赛道,研究重心放在了符合经济转型方向的科技和消费,却忽视了传统行业,我们认为这些传统行业却也蕴含着新生机,或也将孕育出不错的优质赛道。接下来我们将对此进行分析,并总结出这些赛道的共同特征。

为了分析传统行业内有哪些新生机以及这些新生机有何共同特征,我们分别选取了金融地产的细分领域(物业管理、财富管理)、以及传统制造的细分领域(装配式建筑、消费建材)作为典型代表。总的来看,上述细分行业的基本面均优于对应的传统行业,在本轮牛市中的表现更强,估值水平也更高。同时,这些细分行业能够孕育大市值公司,均得益于以下两大特征:(1)行业天花板高,市场空间十分广阔。尽管金融地产、周期制造等传统行业已经逐渐进入存量竞争的阶段,但细分领域依然能够突破行业的桎梏,打开新的成长空间;(2)当前行业集中度不高,龙头企业市占率逐步提升。过去传统行业呈现“大行业小公司”的特征,这是由行业或产品的特征决定的,但近年来龙头逐渐建立壁垒,行业集中度逐步提升。下文我们将分行业展开详细分析。

2.金融地产新生机:物业管理与财富管理

传统金融地产增长放缓,而物业管理和财富管理成为新的增长极。随着中国经济转型,传统金融地产整体上行业增速放缓,但是结构上这些传统行业中涌现出了部分细分领域,焕发出了新生机,主要包括:(1)物业管理:国内物业企业多在港股上市,我们选取中物研协公布的2021年物业服务企业上市公司20强(含港股和A股)构建物业板块作为考察对象。从基本面看,2020年物业板块净利润同比/ROE为81.4%/19.7%,高于地产行业的-5.9%/7.9%,其中代表性公司碧桂园服务为60.8%/18.4%,雅生活服务为42.5%/23.9%。从市场表现看,截至2021/8/11(下同),物业板块本轮牛市以来(2019/1/4至今,下同)涨幅/当前PE(TTM,整体法,下同)为130.8%/37.7倍,远高于地产行业的-4.0%/7.4倍,碧桂园服务为450.5%/65.1倍,雅生活服务为226.2%/ 21.0倍;(2)财富管理:从基本面看,2020年财富管理板块净利润同比/ROE为8.5% /12.3%,高于金融行业的0.7%/10.4%,其中代表性公司东方财富(行情300059,诊股)为160.9%/17.6%,同花顺(行情300033,诊股)为92.0%/37.4%。财富管理的参与者众多,我们选取财富管理指数的成分股作为考察对象。从市场表现看,财富管理指数本轮牛市以来涨幅/当前PE为60.6%/ 11.7倍,高于传统金融行业的31.4%/7.7倍,其中东方财富为377.2%/50.9倍,同花顺为161.2%/ 30.0倍。

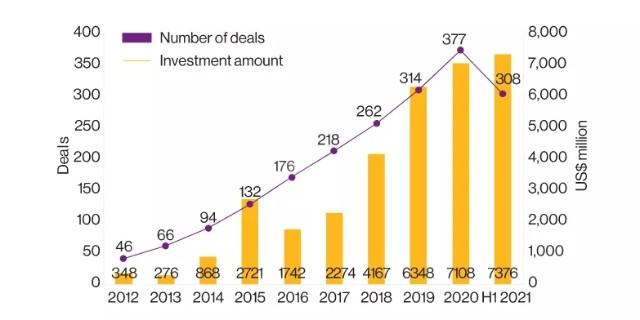

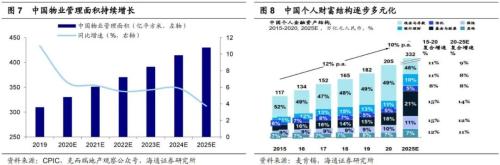

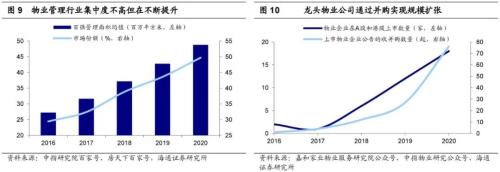

中国物业管理行业空间超两万亿,龙头公司通过收并购提升市占率。从存量角度看,我国物业企业享受中国城镇化的红利。根据美日经验,城镇化率30%-70%为快速城镇化阶段,我国城镇化水平从2000年的36.2%上升到2020年的63.9%,由此产生庞大的物业管理需求。根据前瞻经济学人网援引中指院的数据,目前我国存量住宅的物业管理渗透率只有45.9%,未来将持续提升;从增量角度看,老旧小区改造创造大量物业服务需求。2020/07国务院发布的《关于全面推进城镇老旧小区改造工作的指导意见》提出到“十四五”期末力争基本完成2000年底前建成的需改造城镇老旧小区改造任务。在上述驱动力的支撑下,根据克而瑞地产观察公众号的数据,2025年我国物业管理面积将达430亿平米,同时根据前瞻产业研究院测算,2030年住宅物业行业规模将超过2万亿元。对物业企业来说,扩大规模是发展的核心战略,规模可以带来品牌优势、成本优势等,有助公司扩大客户基数和业务范畴。近年来在资本市场上,发起收并购的物业企业快速增多,行业迎来收并购热潮。根据嘉和家业物业服务研究院公众号数据,2020年国内上市物业企业公告的收并购数量为76起,同比增长181.5%。2020年Top100企业管理面积均值达4878.7万平方米,同比增速达14.0%,Top100企业市场份额上升至49.7%,较上年增加6.1个百分点;Top10企业管理面积均值达2.6亿平方米,同比增长27.6%,高于Top100企业,可见强者恒强的态势显著。

居民财富规模扩大产生庞大管理需求,互联网理财等细分赛道集中度提升。改革开放后我国居民财富水平逐步改善,对财富保值增值需求强烈。2019年中国居民总财富规模(即净资产=金融资产+非金融资产-金融负债)合计约513万亿元,2000-2019年复合增速达16.0%。根据瑞士信贷数据,中国居民财富占全球比例从2000年的3.2%上升至2019年的19.5%,成为全球第二大财富聚集地,仅次于美国。过去20年居民资产主要配置在房产上,未来在产业结构升级、利率下行、政策扶持机构化、以及机构和权益资产优秀的收益率的大背景下,居民资产配置将进一步转向权益。根据麦肯锡数据,2020年我国个人金融资产为205万亿元,预计2025年将达到332万亿元,复合增速达10%,其中股票和基金资产复合增速最高,达14%,占比从18%提高至21%。中国财富管理市场正处于“群雄逐鹿”的早期阶段,主要参与机构包括银行、信托、公募基金、私募基金、券商资管、基金及其子公司、保险资管和期货资管这8大资产管理属性机构,以及传统第三方理财机构、互联网财富管理平台这2大财富管理属性机构,各类机构在目标客户、产品、服务等方面各具特点和优势,尽管大的财富管理市场较为分散,但细分的互联网财富管理市场已经出现明显的头部效应。根据基金业协会披露的2021 Q2各机构公募基金保有规模,蚂蚁市占率为8.23%,排名第二,仅次于招行的9.42%;天天基金市占率为5.52%,排名第四,上升一位,两龙头独立销售机构市占率较一季度均有所提升。从总客户资产来看,截至2020/06腾讯理财通、陆金所等三家合计占据70%以上的市场份额。可见,互联网财富管理市场集中度相对传统金融机构更高。

3.传统制造新生机:装配式建筑与消费建材

传统制造随经济周期波动,而装配式建筑和消费建材有望穿越周期。自从加入WTO以来,我国制造业开始崛起,但是受困于技术附加值较低,我国制造业处于全球产业链偏低端位置,其业绩随经济周期而波动。然而,近年来这些传统制造业中开始涌现出部分快速增长的细分赛道,其有望穿越周期,包括:(1)装配式建筑:我们选取装配式建筑指数的成分股作为考察对象。从基本面看,2020年装配式建筑板块净利润同比/ROE为9.2%/14.5%,高于建筑行业的3.9%/8.8%,其中鸿路钢构(行情002541,诊股)为42.9% /14.6%,杭萧钢构(行情600477,诊股)为54.4%/19.2%。从市场表现看,装配式建筑板块本轮牛市以来涨幅/当前PE为49.5%/7.0倍,建筑行业整体为-2.8%/8.7倍,代表性公司中鸿路钢构为789.6%/33.2倍,杭萧钢构为38.5%/13.9倍;(2)消费建材:消费建材主要包括防水材料和涂料等细分赛道,我们选取防水材料指数和涂料油墨指数的成分股作为考察对象。从基本面看,2020年防水材料板块净利润同比/ROE为77.7%/26.4%,涂料板块为75.9%/14.1%,而建材行业整体为11.2%/15.9%,其中东方雨虹(行情002271,诊股)为64.0%/27.8%,三棵树(行情603737,诊股)为23.5%/23.7%。从市场表现看,防水材料指数本轮牛市以来涨幅/当前PE为508.2%/32.4倍,涂料油墨指数为209.5%/66.7倍,高于建材行业的101.7%/13.4倍,防水材料代表性公司东方雨虹为581.9%/36.2倍,涂料代表性公司三棵树为1228.4%/123.9倍。

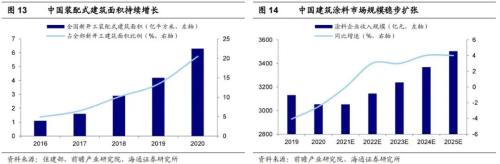

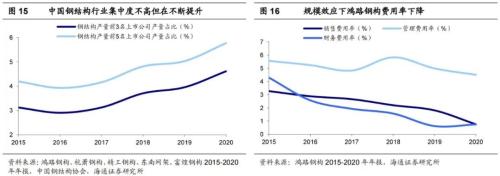

碳中和背景下装配式建筑前景广阔,龙头公司利用规模效应建立壁垒。装配式建造方式具备更加环保、资源使用效率高、对人工使用少、工地较短等特性,碳中和目标对建筑的低碳环保提出更高要求,加之国内人工成本上升,建筑产业工人“老龄化”加剧,因此装配式建筑是未来的发展趋势。根据前瞻产业研究院援引住建部数据,近几年我国装配式建筑新开工面积快速增长,由2016年的1.14亿平方米增长到2020年的6.3亿平方米,复合增速达53.3%,占新建建筑面积的比例约为20.5%,但仍远低于发达国家,根据产业信息网数据,美国和日本现有装配式建筑占比更是高达90%。2016年国家出台《关于大力发展装配式建筑的指导意见》,明确提出力争用10年左右时间,使装配式建筑占新建建筑面积比例达到30%。根据敏感性分析,如果按照2025年30%目标来看,新建建筑面积即使不增长,到2025年装配式建筑新开工面积将达9.36亿平方米,年均复合增速达14.38%。我们以装配式建筑中的钢结构为例来分析市场竞争格局。目前国内钢结构企业达数千家,但绝大部分钢结构企业规模很小,年产10万吨以上的企业较少。行业集中度较低的主要原因是过去行业进入的门槛不是很高,但随着市场竞争日趋激烈,能够有效地控制成本、提高品牌影响力的龙头公司将胜出。例如龙头公司鸿路钢构近年来不断扩张产能,2020年底产能达320余万吨,2022年底产能目标达500万吨。鸿路钢构基地化大产能布局带来规模效应,公司费用率持续下降,从而建立成本优势。我们通过计算钢结构上市公司产量占行业全部产量的比例,可以发现前3大公司市占率从2015年的3.1%上升至2020年的4.6%,前5大公司从4.2%上升至5.8%,市场集中度逐渐提升,但是相对发达国家依然还有差距,2017年美国三大钢结构巨头合计市占率超过50%。

房屋新建与翻新扩大消费建材需求,消费升级趋势下龙头品牌优势明显。(1)建筑涂料。涂料行业与地产行业密切相关,我国房屋竣工面积减速带动涂料产量增速下滑,但房屋翻修和精装修将推高行业空间。根据前瞻产业研究院数据,2019年我国精装渗透率提升至32%,但对比发达国家80%的渗透率仍有较大差距。根据中国涂料行业“十四五”规划,到2025年涂料行业总产值预计增长到3700亿元左右,产量按年均4%增长计算,到2025年涂料行业总产量预计增长到3000万吨左右。(2)防水材料。在房屋建筑市场持续发展、基础设施大规模建设的带动下,防水材料市场需求大幅增加。同时,在建筑存量面积不断增大后,二次装修有望成为防水材料的重要市场。参考日本,根据产业信息网数据,2004 -2019年日本商品房新开工面积下降28.2%至8129万平方米,防水施工面积反而增长3.2%至6221万平方米。根据涂界公众号数据,2018年我国防水材料市场规模约2000亿元,预计2025年将达到6000亿元。传统建材产品偏同质化,且原材料等可变成本占比较高,因此建材生产端的规模效应有限,龙头企业之间的成本差异较有限。但是,消费建材这一细分领域的行业集中度在不断提高,根据前瞻产业研究院援引涂界数据,2018年国内涂料行业CR10/CR100为16.0% /33.6%,2020年上升至17.5%/35.3%,市场集中度有所提升。过去我国涂料行业格局前期为外资占据主导,近年来国产品牌三棵树凭借较高的品牌认可度和强大的营销网络,市场地位不断抬升,2020年三棵树市占率提升至1.8%。此外,防水材料行业集中度也在持续上升,三家龙头上市公司营收/利润市占率从2015年的7.3%/17.1%上升至2020年的27.6%/74.5%,头部化效应突出。

风险提示:投资时钟进入滞胀期,盈利、情绪指标见顶。

相关文章

猜你喜欢

今日头条

图文推荐