2021上半年信用债市场运行:发行相对平稳、融资分化延续,风险有序出清、趋势性机会难现

来源:金融界网 2021-08-05 16:22:28

中诚信国际信用评级有限责任公司研究院(以下简称“中诚信国际研究院”)近日发布题为《发行相对平稳、融资分化延续,风险有序出清、趋势性机会难现——2021年信用债市场上半年回顾及下阶段展望》的报告,认为下半年基本面与资金面发生超预期变化可能性较低,同时在政策引导下风险将有序出清,预计债券市场趋势性机会不大。建议投资者降低收益预期,适时缩久期、降杠杆,获利了结;一级市场可多参与政策鼓励的碳中和债、可持续挂钩债券等创新品种。

报告总结了上半年信用债一级市场的五大特征:一是从总量来看,随着宏观政策回归常态化,上半年信用债市场扩张延续去年下半年以来的放缓趋势,信用债发行总量保持平稳,但净融资额同比大幅收缩;二是从新发债的特点来看,资产支持证券成为公司信用债发行增速最快的产品。债券期限结构仍偏短期,3年以内期限品种占比约90%。同时随着弱化外部评级依赖改革持续推进,上半年无评级债券发行量占比整体有所提升,而进行评级的债项,等级中枢进一步上移;三是从发行成本来看,在相对稳定的资金环境下,上半年信用债票面利率进一步集中在3%到6%之间。不同等级不同券种发行利率呈波动态势,6月各券种不同等级债券发行利率较去年年末有所回落,但多数券种发行成本仍高于去年年中水平;四是从发债主体特点来看,不同企业性质、不同行业及不同区域间融资分化显著。债券市场资金仍主要流向国有企业,民企净融资则持续为负。受风险事件影响,叠加融资政策趋严,房地产、钢铁、煤炭、有色金属和汽车等行业净融资为负。半数左右区域净融资为负,其中前期出现重大风险事件或债务压力较高的东北、河南、天津等地区信用债净融资收缩相较其他地区更加明显;五是从产品创新来看,主要监管部门从募集资金用途或债券条款出发,推出碳中和债、乡村振兴债券、权益出资、高成长债、可持续挂钩债券等品种,引导资金流向重点领域及薄弱环节,提升债券市场服务实体经济质量。

报告指出上半年信用债二级市场成交仍保持较高活跃度,成交额占现券总成交额的比例进一步提升,其中转股类债券超过中期票据,成为上半年成交最活跃的品种。报告分析了信用债收益率走势,与去年全年收益率“大落大起”的“V”字型走势不同,今年上半年在市场预期较为一致、宏观政策保持稳定性及连续性、流动性合理充裕的环境下,债券市场收益率在短期波动后自2月下旬至5月缓慢下行,6月以来收益率有所回调,截至上半年年末,主要信用品种收益率较去年末全面回落,其中短期和中低等级品种回落幅度更大。报告同时指出,尽管上半年信用风险仍持续释放,违约规模较去年同期进一步增多,但由于违约事件的发生并未超出预期,信用风险对市场冲击有限,信用利差整体反而较去年年末有所回落,其中AA+及更低等级回落幅度更大。行业利差中除农林牧渔、汽车行业利差较去年末有所扩张,其余行业利差整体呈现出收窄趋势。

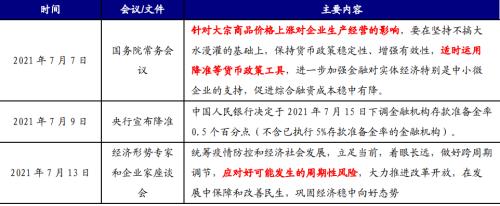

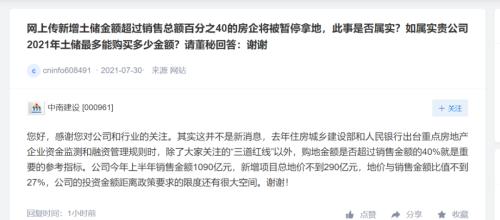

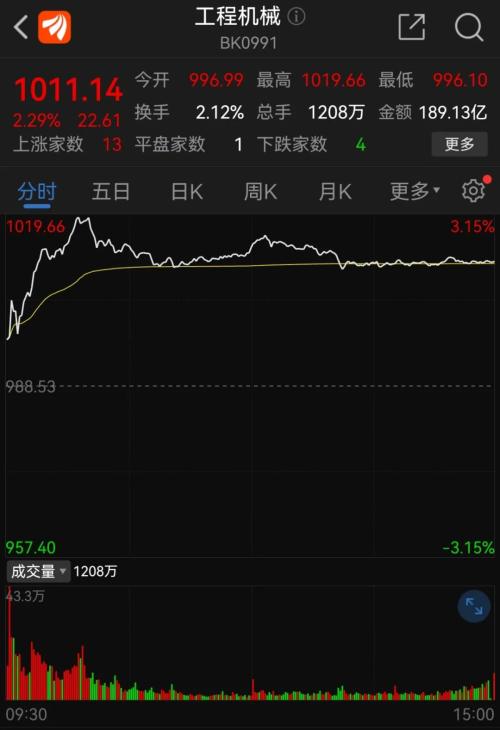

展望后市,报告认为年中政策定调方向未变,假定社会融资规模同比增速、信用债占社会融资比例及信用债回售比例保持不变,未来5个月信用债发行规模可能约6.6万亿元,在推动降低实体融资成本的政策导向下,信用债票面利率中枢或易下难上。但融资分化趋势仍将延续,其中电力、交通行业有望保持较高发债活跃度,煤炭及钢铁行业融资或有所改善,而房地产行业融资或收缩,同时不同区域城投融资分化。报告认为下半年基本面及资金面仍有利于债市,但在市场普遍预期下,带来的利好或有限。从信用利差来看,预计年内信用风险有序出清,随着风险主体逐步退出债市,中高等级债券信用利差仍有一定收窄空间,低等级债券信用利差或围绕中位数波动。策略上建议投资者降低收益预期、少动多看,适时降久期、降杠杆,获利了结;一级市场可以多参与政策鼓励的碳中和债、可持续挂钩债券等。