屈庆:利率创新低仍是大概率 未来债市仍有利好

来源:屈庆债券论坛 2021-06-22 12:23:35

市场回顾与展望

周一利率继续下行,普遍幅度在2-3bp。导致利率下行的主要原因一方面是海外市场对fed加息预期增强,市场对经济担心加剧,风险资产受到影响;另外一方面,国内黑色系出现明显的下跌,市场通货膨胀预期缓和。展望后期,我们认为:

(1)海外方面,fed加息预期提前,虽然目前市场还存在分歧,一部分机构认为fed不会提前加息。但是如果美国通货膨胀水平居高不下,出于对fed公信力的维护,fed也需要提前加息。所以,我们认为fed货币政策退出的趋势是非常确定的,那么市场担心加息可能导致经济下行更快,也是非常合理的。除非未来看到通货膨胀水平回落,否则市场对fed加息提前的担心不会明显缓和。

(2)国内未来一段时间环境相对利好债券市场。一方面央行主管媒体强调要保持流动性合理充裕。而周一流动性还是偏紧的,那么未来流动性方面反而有放松的空间。此外,6月内剩下时间,利率债供给较为有限。最后,国内黑色系再度回落,发改委也继续表态要密切关注现货交易价格变化,及时排查异常交易和恶意炒作行为。这意味着国内黑色系或继续回落。因此这些环境利好债券市场。

(3)市场情绪随之改善。前期因为资金波动,利率创这波下行新低后开始反弹,止盈盘开始抛出。但是最近几日,本身利率上行的幅度不大,消化了止盈盘后,重新进入市场的机构的利率起点并不高,那么短期内可能也不会产生新一轮止盈盘的释放压力。而且目前资金面预期逐步平稳,经济下行迹象更明显,海外也逐步利好债券市场,机构或保持对这一波利率下行更大的期待。

综合而言,我们认为目前交易和配置都可以更为积极一些,利率逐步下行并创新低也是大概率事件。

如果实际存款利率下调

2021年6月1日,市场利率定价自律机制(简称利率自律机制)工作会议在北京召开。会议审议通过了优化存款利率自律管理方案,会议肯定了近年来推进LPR改革、优化存款利率监管带来了实际贷款利率明显降低,并引导金融系统向实体经济让利;同时,会议强调,要持续发挥利率自律机制重要作用,推动金融更好服务实体经济。要优化存款利率监管,加强存款利率自律管理,引导金融机构自主合理定价。

随后有相关媒体报道,此次会议上,经利率自律机制讨论,拟将商业银行存款利率上限的定价方式,由现行的“基准利率乘倍数”改为“基准利率加基点”;在转换定价方式的同时,对不同类型的商业银行设置不同的最高加点上限。同时据消息人士称,采取新的定价方式后,各家银行活期存款利率上浮幅度一致,均为20bp,而中资中小银行以及外资银行等定期存款利率调整为基准利率上浮75bp,高于中资大行的上浮幅度上限。消息人士并称,按照75个bp的上浮幅度对比,新方式下银行一年期定存利率上浮上限与此前不变,仍为2.25%,活期存款以及一年以内的定存利率上限高于原标准,一年以上定存利率则低于此前水平。

如果传言为真的话,从研究方面讨论,如何理解存款利率上限定价方式的改变?对于贷款利率以及债券市场来说,可能会有什么样的影响?

首先,贷款利率本身会影响企业财务成本,压制企业盈利水平。从逻辑上来讲,贷款是企业最为重要的融资途径,贷款利率的高低反应了社会经济活动的强弱水平,以及整体资金的供需关系。因此贷款利率的变动会直接影响到企业的财务成本,并对企业利润水平造成波动。

从历史数据来看,我们分析了上证综指成分股的财务费用,发现其与滞后六个月的一般贷款加权平均利率有着同向变动的关系,除了2020年一季度,由于疫情突发,导致营业收入大幅缩减,而财务费用相对稳定刚性,导致财务费用率攀升之外,随着贷款利率的上行或下行起点,往往也是上市公司财务费用转向的位置。当然,由于企业的财务规划,贷款的申请、审批等等通常需要时间,因此存在6个月作用的滞后效应。整体来看,贷款利率的高企会直接传导至企业财务费用层面。

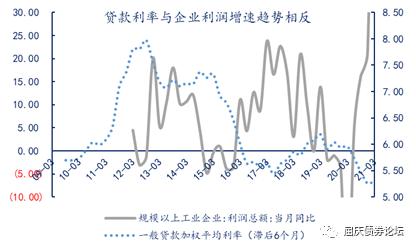

此外,如果观察规模以上工业企业利润增速和贷款利率的关系,可以发现二者也具备一定的反向关系。我们对规模以上工业企业利润总额同比增速进行季度平滑,并考虑其和一般贷款加权平均利率滞后6个月的关系,可以发现即使利润增速存在明显的季节性波动,但和之前一样,贷款利率下行过程,往往对应着利润增速的上行;反之,贷款利率转向抬升,即使幅度较小,也能很大程度上拉低工业企业的平均利润增速。同样,二者的影响具备一定时间的滞后关系。

综合来看,作为反映社会经济活动基本成本的贷款利率,确实能够对企业经营活动造成一定的影响。4月工业企业利润同比上升57%,两年复合23.9%,一方面由于基数原因导致增速较高,另一方面也与上游企业涨价等结构性修复因素有关。但从利润率来看,整体工业企业利润较上月有所下行,意味着利润改善的幅度是要小于营收改善幅度的。我们在此前的报告里也提到,一季度企业利润率的提升主要原因是由于管理费用、销售费用等不断缩减,而非营业成本控制显著改善。因此,目前虽然疫情已大幅转好,但是对于企业来说经营压力,尤其是利润端的压力依旧存在,那么进一步引导贷款利率下行也是十分必要的。这一看法也符合央行在一季度货币政策执行报告中提到的“优化存款利率监管,推动实际贷款利率进一步降低,继续引导金融系统向实体经济让利”的政策思路。

如何继续引导贷款利率更好的服务经济实体?根据此次利率自律机制工作会议“优化存款利率监管”等表述,我们认为从银行成本端调整是一条可行之径。

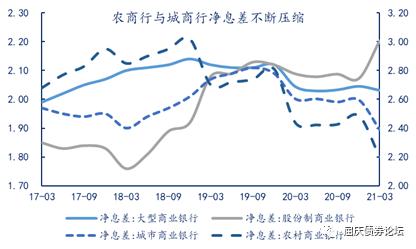

从利率本身的传导机制来看,存款利率下行可以带动贷款利率下降。理论上来说,央行首先制定政策利率,并通过同业负债利率与存款利率的关系,传递到银行存款成本端,最后再由存款利率影响到贷款利率,实现整个利率体系的市场化过程。虽然实际过程中,由于传统存款刚性需求、中小银行同业负债占比较小、监管及银行内部指标考核等因素,导致贷款利率对于存款利率的影响更为重要,但压低存款成本,也能对部分银行释放放贷需求,缓解以城商行和农商行为首的净息差不断压缩的境况。

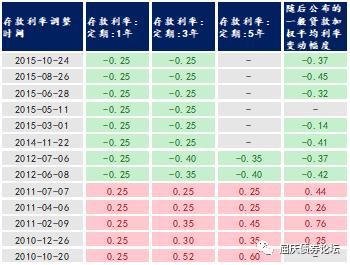

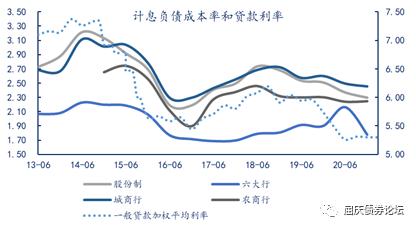

从历次存款基准利率的调整来看,也都会在一个季度内带动一般贷款加权平均利率同向变动,这一关系我们也可以从上市银行的计息负债成本率和贷款利率的关系中得以验证。

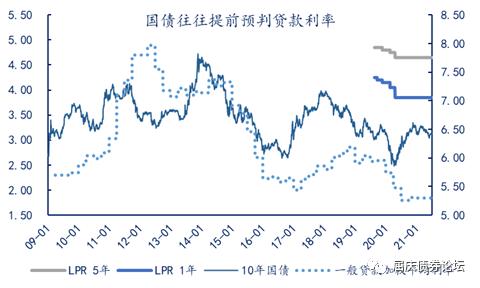

对于债市来说,存贷款利率的下降会带动利率的进一步走低。银行作为最重要的金融主体,贷款利率代表着社会整体的融资成本,因此存款带利率走低会带动债券融资等直融方式的收益率下行;其次,对于银行体系来说,贷款端的资产收益率下降,也会增大对于利率债等资产的配置需求,债券相对性价比提升。从二者的历史走势来看,市场对于债市往往会提前反应贷款利率的下行。因此整体会利多债市,策略上更适合提前布局。