增持进行时!多家上市银行触发稳定股价措施启动条件,原因竟然是它

来源:中国证券报 2021-06-06 09:25:14

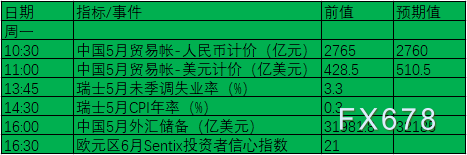

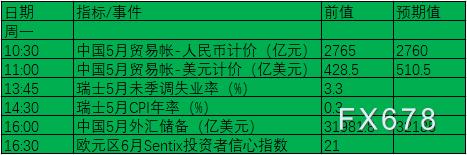

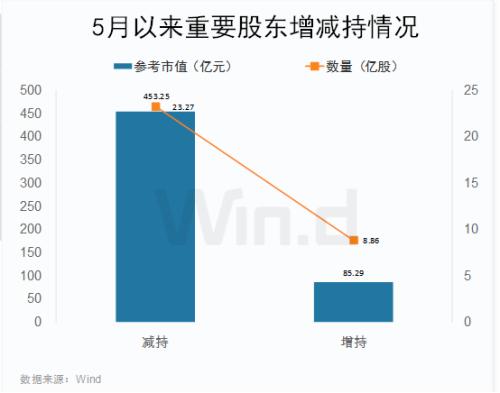

银行板块扩容之际,破净这个“老大难”问题依旧在持续。Wind数据显示,目前38家上市银行中,有30家银行处于“破净”状态,占比高达78.95%。

由于破净,今年以来,包括国有大行、股份行、城商行、农商行在内的多家银行触发稳定股价措施启动条件。从已公布的稳定股价方案来看,主要是股东和高管出手增持。

业内人士表示,从整个行业情况来看,存在价值被低估的情况。银行股估值承受着趋势性压力,但不少优质银行的配置价值还是非常明显的。随着经济明显复苏,货币政策逐步回归正常化,银行业将成为受益行业。

多家银行触发稳定股价措施启动条件

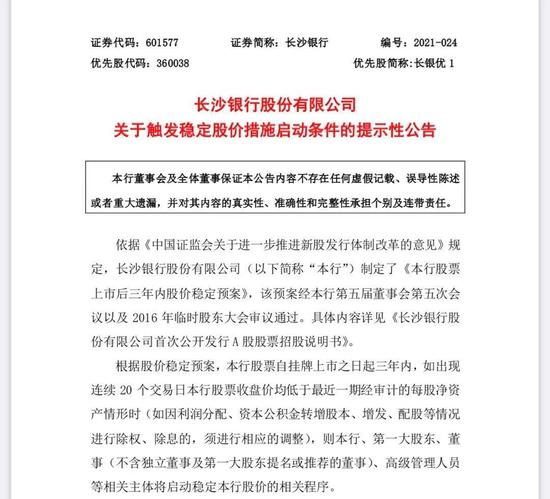

6月2日晚间,长沙银行(行情601577,诊股)发布公告称,自2021年5月6日起至6月2日,本行股票连续20个交易日收盘价低于11.21元(2020年经审计的每股净资产),达到触发稳定股价措施启动条件。

“本行将在达到触发稳定股价措施启动条件之日(2021年6月2日)起10个交易日内(2021年6月17日前)召开董事会,制定并公告稳定股价的具体方案。”公告显示。

值得注意的是,长沙银行本次拟出手稳定股价,距离上一轮相关举措实施完成才过去一个多月。据公告,长沙银行前次稳定股价措施实施期间为 2020年10月30日至2021年4月30日。长沙银行于2018年9月登陆上交所主板,是湖南省首家A股上市银行,目前该银行已经四次出手稳定股价。最初两次触发稳定股价预案分别发布于2019年8月和2020年2月。触发原因皆为“破净”。

青农商行(行情002958,诊股)近期也因“破净”推出稳定股价措施。5月27日晚间,青农商行公告称,自2021年4月27日起至2021年5月27日,该行A股股票已连续20个交易日收盘价低于4.83元,达到触发稳定股价措施的启动条件 。

国有大行也存在这种情况。5月24日晚间,邮储银行(行情601658,诊股)公告称,大股东邮政集团拟用自有资金,以不少于5000万元增持邮储银行股份,且此次增持不设置价格区间,实施期限为5月24日起6个月内。4月21日至5月21日,邮储银行A股股票价格已连续20个交易日低于最近一期每股净资产6.25元,触发该行稳定股价措施启动条件。

不完全统计,今年以来,已有浙商银行(行情601916,诊股)、渝农商行(行情601077,诊股)、紫金银行(行情601860,诊股)、西安银行(行情600928,诊股)、邮储银行、青农商行、长沙银行等多家上市银行触发稳定股价措施启动条件。

不过,业内人士认为,上市银行出台高管增持等稳定股价措施,可向市场传递积极的信息。但大笔真金白银砸下去,在提振股价方面能溅起多大水花还有待观察。

银行股大面积“破净”

多家银行启动稳定股价方案的背后,是银行股的“破净”的窘境,即二级市场股价低于每股净资产。

目前A股38家上市银行中有30家处于“破净”状态,占比近八成。

Wind数据显示,截止到6月4日收盘,兴业银行(行情601166,诊股)、浦发银行(行情600000,诊股)、华夏银行(行情600015,诊股)、上海银行(行情601229,诊股)、贵阳银行(行情601997,诊股)、重庆银行(行情601963,诊股)、长沙银行、民生银行(行情600016,诊股)、交通银行(行情601328,诊股)等30家A股上市银行最新收盘价低于最新一期定期报告中的每股净资产。

A股38家上市银行最新“破净”情况

仅常熟银行(行情601128,诊股)、成都银行(行情601838,诊股)、杭州银行(行情600926,诊股)、南京银行(行情601009,诊股)、宁波银行(行情002142,诊股)、平安银行(行情000001,诊股)、厦门银行(行情601187,诊股)、招商银行(行情600036,诊股)8家银行未处于“破净”状态。

对于整个银行板块而言,破净带来的一大“现象”就是溢价增发,从而可能导致增发的市场吸引力稍显不足。

日前,华夏银行抛出溢价接近110%的定增方案被市场广泛关注。公告显示,华夏银行本次非公开发行A股股票数量为不超过15亿股(含本数),募集资金总额不超过人民币200亿元。如果照此计算,华夏银行的每股定增价格为13.3元,相较于其当日股票收盘价格(6.35元/股)溢价109%。

为何会溢价发行?据悉,华夏银行本次非公开发行的价格不低于定价基准日之前20个交易日公司普通股股票交易均价的80%与本次发行前公司最近一期末经审计的归属于母公司普通股股东的每股净资产值的较高者。由于破净(公告发布当日华夏银行市净率为0.43倍),该行最近一期末经审计的归属于母公司普通股股东的每股净资产值远高于其股价。

这不是个别现象,Wind显示,2016年5月以来,合计有12家A股上市银行完成定增,其中7家为溢价发行。

整个板块被低估?

据国信证券(行情002736,诊股)数据,从2014年开始,银行股整体估值(PB)大致运行在0.8-1倍的区间内,除2015年大牛市明显突破过上限,以及2018年底、2019年初略微突破过上下限,其余时间的大致运行区间是相对清晰的。

兴业研究认为,银行股PB常年破净,除“资产质量真实性”的视角外,近年来尤其是疫情后的政策指引和包括互联网巨头机构进入金融场景带来的竞争效应也是影响银行股估值的重要原因。

“市净率走低反映了市场和投资者对于银行的理解,至少在净利润增速方面没有更大的想象空间。同时随着市场化的推进,银行业面临着息差收窄的压力和业务转型的挑战。” 兴业银行首席经济学家、华福证券首席经济学家鲁政委此前曾对中证君表示。

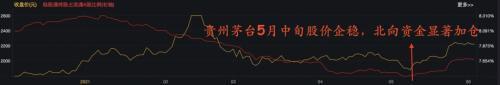

不过,从整个行业情况来看,存在价值被低估的情况。银行股估值承受着趋势性压力,但不少优质银行的配置价值还是非常明显的,分析人士称,经济明显复苏,通胀或超预期,货币政策逐步回归正常化,银行业是受益行业。

安信证券分析师李双认为,银行是后周期行业,只有等待企业复苏、居民消费增加,经济进入内生增长阶段,银行业绩与估值才会双重扩大,“2021年,我们认为国内经济将进入供需两旺、制造业全面复苏的阶段,银行将面临更好的宏观环境。”

平安证券分析师袁喆奇认为,经济仍处在平稳修复的进程中,货币政策逐步回归常态化,流动性环境趋于收敛,从历史复盘来看,经济修复叠加利率上行的阶段,银行获得超额收益概率较大。建议积极关注今年行业信贷成本释放带来的业绩弹性。当前行业动态PB处于历史底部空间,板块基金仓位仍处于深度低配状态,安全边际充分。

还有业内人士特别提到“分红”也是投资银行股一大考量,指出银行若能有持续稳定的分红,经营业绩相对稳定,股息收益率能够超过4%-4.5%这个水平,长期配置银行股将是一个好选择。