基金早班车|“好发不好做、好做不好发”!当下是入场好时机?大成恒生科技ETF今日发行

来源:金融界网 2021-05-11 09:24:05

一、交易提示

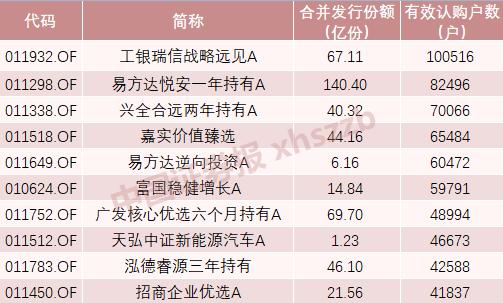

1.认购户数较多的基金大盘点,7只基金认购户数不足10户说明什么

随着市场震荡调整,新基金发行也有所降温。数据统计显示,4月以来全市场有127只新基金成立,仅有7只基金合并募集份额超过50亿份。其中,招商金融债3个月定开、易方达悦安一年持有超过100亿份,分别达到141.99亿份和140.40亿份,多只基金募集规模均在2亿份上下。从认购户数来观察,4月以来新基金认购户数明显减少,仅有工银瑞信战略远见认购户数超过10万户。此外,易方达悦安一年持有、兴全合远两年持有、嘉实价值臻选等5只基金认购户数超过5万户。29只基金认购户数不到1000户,其中,7只基金认购户数不足10户。

认购户数较多的基金分别为:工银瑞信战略远见、易方达悦安一年持有、兴全合远两年、嘉实价值臻选、易方达逆向投资、富国稳健增长、广发核心优选六个月持有、天弘中证新能源汽车、泓德睿源三年持有、招商企业优选等有效认购户数均超过4万户。

2.年内已有汇丰晋信、华安、鹏华等44家公募基金公司自购旗下基金97次,自购金额达12.25亿元

5月以来,已有汇丰晋信、华安、鹏华等44家公募基金公司自购旗下基金97次,合计自购金额达12.25亿元,其中,权益类基金占全部自购金额80%。年内自购金额和次数最多的是天弘基金,共自购旗下基金22次,合计自购金额达1.7亿元。多位基金经理表示,基金公司自购行为不仅是一种对投资者负责的态度,前瞻布局,用实际行动与投资者共享成长、共担风险,同时也体现出基金公司和基金经理对后市的信心。

3.销售遇冷或是投资良机 年内96只基金延期募集

继3月、4月大量基金延期募集后,进入5月份以来,又有博时新能源汽车、华夏中证装备产业ETF、东方欣悦一年持有等基金发布公告,延长新基金募集期限。截至5月10日,今年以来公告延期募集的新基金数量多达96只,逼近100只整数关口,这一数据比去年下半年增长50只,增幅为108.7%。春节后A股的宽幅震荡,让新基金销售明显降温。

4.“好发不好做、好做不好发”规律不破!当下是入场好时机

有基金经理直言,当下时点是吸引长期和理性投资者入场的好机会。基金破圈后多次登上热搜,专业化面临快速的普惠化。随着市场趋于冷静,反倒是真正的基金粉丝长期和理性投资的机会。而基金业内素有“好发不好做,好做不好发”的说法,指基金发行火热时往往是市场顶部,不好发的时候或许是市场底部。A股市场经过此轮调整,部分公司的估值已进入相对合理的位置,配置价值逐渐显现。

5.顶流基金经理“大调研”:刘彦春罕见关注小市值公司 傅鹏博“跑”同一家

4月以来至5月10日,共有213家公募基金开展了对上市公司的调研。其中,顶流基金经理如嘉实基金的归凯,于4月30日调研了放射性药物生产公司东诚药业(行情002675,诊股);又如兴全基金的谢治宇,在4月27日调研了其一季度的重仓标的双汇发展(行情000895,诊股)。值得一提的是,一些顶流基金经理在调研标的方面,出现与以往重仓风格大相径庭的独特现象。例如,一向偏爱大盘成长股的千亿基金经理刘彦春,罕见地调研了一家名为国光股份(行情002749,诊股)的小市值公司。国光股份是主要从事植物生长调节剂和高效水溶性肥料生产和销售的公司,公司市值只有43亿元(截至5月10日收盘)。这对于一季度重仓股都在千亿乃至“茅五”等万亿市值的刘彦春来说,似乎在“淡化”关注公司市值的“硬要求”。此次调研中刘彦春关注重点是行业增长动力问题。

相比刘彦春,明星基金经理傅鹏博在调研中也有“异动”。他在3月和4月都连续调研了同一家公司,即天融信(行情002212,诊股)。从日期来看,他分别在3月1日和4月29日现身天融信的调研活动。根据天融信的一季报,睿远成长价值位列第五大重仓股之列,而且一季度增加了799万股的持仓,是增持数量最多的股东。

6.缩水可能有套利的因素,二季度以来港股ETF缩水6.9%

二季度以前成立的15只港股ETF合计份额为174.91亿份,较3月末下降13亿份,二季度以来缩水6.9%。其中,500ETF沪港深、互联网50ETF份额缩水幅度均在10%以上。港股通50ETF最新份额为60.17亿份,较3月31日萎缩5.66亿份。而且多只港股ETF基金的份额已经连续10多个交易日净流出,显现了资金出逃的迹象。基金分析人士表示,港股ETF份额缩水可能也有套利的因素,部分港股ETF上市后多数时间处于折价状态,不排除有些套利资金在场内买入港股ETF进行赎回套利,导致ETF份额缩水。二季度港股仍面临较多挑战,包括内部环境面临着货币政策趋紧、监管从严的政策环境,经济减速和实际利率上升对估值和盈利形成双重压力;外部环境面临着美国潜在加税对高估值美股形成压力,从而对港股形成拖累。

7.短债基金业绩分化原因分析,首尾业绩相差14个百分点

2020年以来近16个月的运作中,短债基金规模经历了先涨后跌的过程。在有可比数据的60只短债基金中(份额合并计算),投资业绩也出现分化。数据显示,截至5月7日,2020年以来近16个月运作期间,嘉合磐泰短债、财通资管鸿运中短债收益率皆超过6%,汇安中短债、创金合信恒兴中短债、华安添鑫中短债等产品,同期收益率也超过5%,基金规模也出现不同程度的增长。 与此同时,部分产品由于踩雷违约债或大额赎回等原因,同期收益率告负。比如,华泰紫金丰益中短债、国富恒嘉短债等,表现最差的同期收益率为-7.9%,与头部基金首尾业绩相差14.41个百分点。

分析造成短债基金业绩分化的原因很多主要来自于三点:一是持仓个券的信用风险,部分基金持有的债券因发生违约或评级下调等风险事件,债券估值出现明显下跌,对基金净值造成负面影响;二是组合久期的影响,在市场发生较大波动时,基金管理人对组合久期的调整和把控也将带来业绩分化;三是流动性因素,短时间内基金规模出现较大变动会造成比较明显的影响。

8.巨量资金静待入市契机!大量资金罕见地聚集在风险偏好的两端背后有深意

经过整整5个月的震荡调整,越来越多的基金经理开始认可权益资产的配置价值。今年一季度货基和偏权益类基金规模大幅增长而债基萎缩,大量资金罕见地聚集在风险偏好的两端。业内人士认为,上述现象主要与股市回调及资金充裕有关。大量资金为规避风险而涌入货币基金,机构也普遍采取短久期、低杠杆的操作策略。一旦权益市场出现配置时机,资金会很快回流股市。

9.国内管理规模超过百亿元的证券私募机构已经达到80家,创历史新高

数据显示,4月,共有6家私募跻身“百亿俱乐部”,分别是万方资本、同犇投资、泰旸资产、佳期投资、重阳战略、源峰私募基金。至此,国内管理规模超过百亿元的证券私募机构已经达到80家,创历史新高。6家新增的百亿私募中,有4家来自上海,分别为佳期投资、重阳战略、同犇投资、泰旸资产,此外,万方资本来自深圳,源峰私募基金来自北京。从策略来看,上述百亿私募均以股票策略为主。

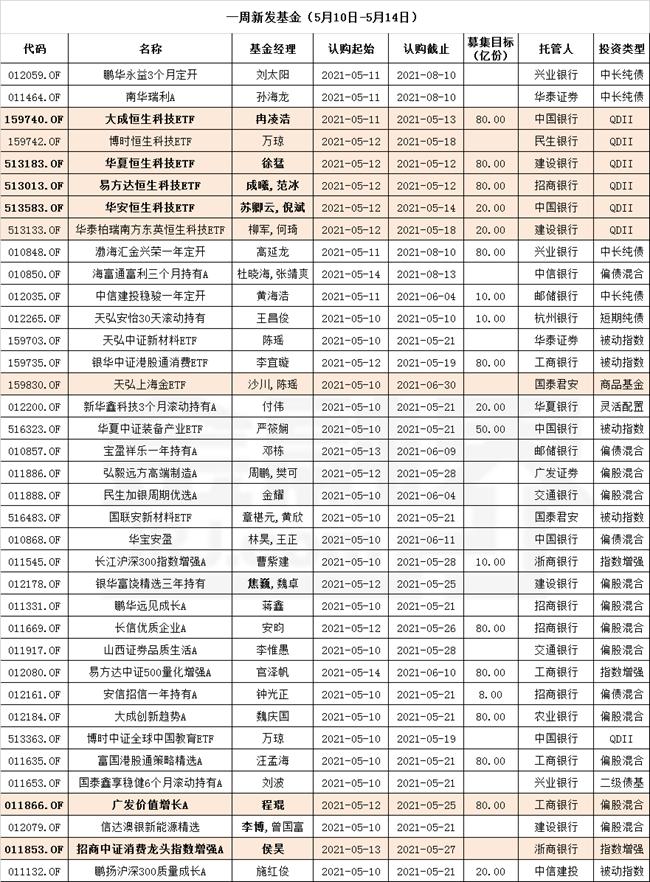

二、基金发行:今日首批恒生科技ETF发行

华夏、易方达、大成、博时、华安旗下恒生科技ETF,以及华泰柏瑞南方东英恒生科技ETF本周进入发行期,发行开始日期主要是5月11日和12日,华夏和易方达旗下恒生科技ETF甚至采取一日发行“闪电战”。不少产品设置了募集规模上限,在20亿至80亿。业内人士表示,参考纳斯达克100科技指数、上证科创板50指数以及其他市场综合指数,可以发现科技指数普遍具有相对市场更优的走势、较高的研发投入占营收比重以及较高的估值,配置价值很高。这类产品给投资者提供了一揽子参与港股科技龙头的便利工具。

三、今年以来60家基金公司旗下高管发生异动