一天巨亏1000亿!为什么会爆仓?人类史上最大单日亏损是咋回事

来源:券商中国 2021-04-04 11:22:23

正如橡树资本董事长霍华德·马克斯所说,成为强制卖家是世界上最悲惨的事。由于杠杆资金有平仓线强制要求,一旦投资组合的市值跌破平仓线,投资者无法追加保证金,则会遭遇券商的强行卖出,浮亏变成实亏。杠杆在放大收益的同时也放大损失,比如投资者加两倍杠杆,投资组合跌30%,一旦遭遇强制卖出,投资者本金就只剩下10%。

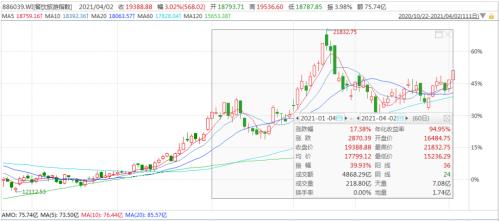

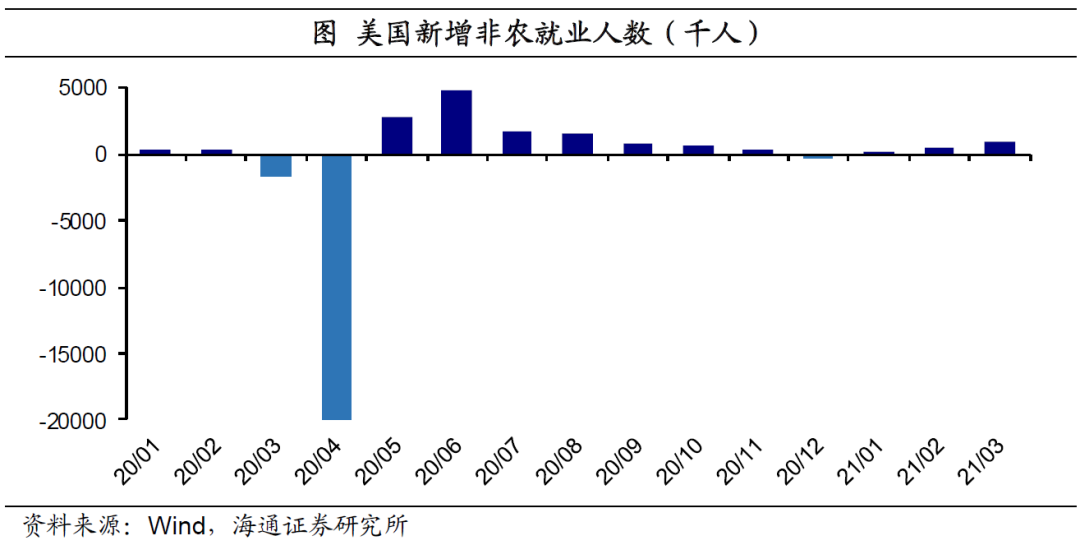

3月26日,Archegos的基金经理Bill Hwang爆仓,直接导致超过800亿美元头寸被清算,个人管理的150亿美元(折合人民币近1000亿)爆仓,创下了 “人类历史上最大单日亏损”,野村控股、瑞士信贷等国际知名大行也纷纷被拖下水。

Bill Hwang一直是一位高杠杆玩家,他旗下的Archegos从2012年的2亿美金,在短短8年时间里资产规模扩大到了150亿美金。无论是近期爆仓的Bill Hwang还是1998年轰轰烈烈倒下的长期资本公司,都是市场上呼风唤雨的玩家,但终究难逃因为高杠杆所致的“再大的基数乘以零仍然是零”的命运。

在2015年夏天开始的A股巨震中,券商中国记者也目睹过身边多位因为加杠杆炒股而破产的投资者,工作生活均受到重创,个人命运被改写,几乎每一只闪崩的股票背后,都会有一段投资人悲惨的血泪史。在那波下跌中,一位券商营业部资深投资顾问曾说过,其所服务的10多位千万级别的大户仅剩下一位资产还在千万级别,最惨的一位大户股票市值曾在亿元以上,但平仓出来仅剩20万元。

对于普通投资者来说,最好远离杠杆,不要抱有侥幸心理,要从顶尖投资者的忠告和别人的教训里面吸取经验,而不是等这种惨状发生在自己身上后才进行反省。券商中国记者整理了多位全球顶尖投资者关于杠杆的忠告,希望这些观点能让读者对杠杆三思而后行。

巴菲特:杠杆通常导致的结果是零

在《巴菲特致股东的信》中,巴菲特说,我们一贯保守的财务政策,或许看起来是一个错误,但以我的观点并非如此。

巴菲特说,回溯过往,有一点是肯定的,如果我们在伯克希尔使用了更高的杠杆,尽管这样做仍然符合传统负债习惯,会取得远远高于我们已实现的23.8%的年回报率。甚至在1965年,我们或许完全可以判断,动用杠杆能以99%的概率带来更高的回报率,几乎可以说是“十拿九稳”,相应地,我们大约仅有1%的机会看到,由于外部的或内部的一些突发因素,会导致即便是传统负债比率也会发生从暂时到违约之间的结果。

“我们不喜欢这种99:1发生的概率,永远不会。”巴菲特说,一个小的丢脸或痛苦不可能被一个大的额外回报所抵消,如果你的行动是合理的,你肯定会得到良好的结果。在绝大多数情况下,杠杆只会加速事情的运动。

巴菲特认为,一些人会通过使用财务杠杆变得非常富有,然而,这种方法通常也会令人穷困潦倒。当你使用杠杆时,它会放大你的收益。这时,你的配偶会认为你很聪明,你的邻居会羡慕你。但杠杆这东西是令人上瘾的,一旦你奇迹般获利,很少有人会愿意再回到从前保守的状态。就像我们在三年级所学习的,一些人在2008年再次学习了,任何序列的正数,无论多么大的数字,只要乘以零,就会蒸发殆尽,一切归零。

“历史告诉我们,所有的杠杆通常导致的结果会是零,即使使用它的人非常聪明。”巴菲特说。

巴菲特还表示,杠杆对企业的危险也是致命的,拥有巨额负债的公司通常会假设,这些债务到期之时,自然会再次得到融资,这种假设通常是有效的。然而,偶尔的情况下,或是因为企业内部的特别原因,或是因为市场正常的资金短缺,使得到期债务必须即刻偿还,不得延展。这时,只有现金才能解决问题。

在短缺之时,渴望借钱的人才知道,信用就像氧气。此二者,在充足的时候,人们是不会注意到它们的存在。当它们消失的时候,人们才会发现它们的重要性。

巴菲特说,对于那些给伯克希尔的幸福造成丝毫危险的任何行为,芒格和他都毫无兴趣,他们俩加在一起已经有167岁了,从头再来不是他们的人生目标。“背负着所有人的托付,为额外区区几个点的回报而冒险,这样做不负责任。”

霍华德﹒马克斯:成为强制卖家,是世界上最悲惨的事

霍华德﹒马克斯在《投资最重要的事》一书中说:“相信我,再没有比在崩盘期间不顾价格从必须卖出的人手中买进更好的事了,我们有不少最好的交易都是在这种时候完成的。既然从强制卖家手中买进是世界沙个最美妙的事情,那么成为强制卖家就是世界上最悲惨的事。”

霍华德﹒马克斯忠告,所以要把自己的事情安排好,保证自己能够在最艰难的时期坚持住(不卖出)是非常重要的,要做到这一点,既需要长期的资金,又需要强大的心理素质。

霍华德﹒马克斯认为,在如下两种情况之下,人们都是无法顾及价格被迫进行证券交易:一是在股市崩盘导致采用杠杆的投资者接到追缴保证金通知,并被迫平仓发生强制卖出;一是当现金流入共同基金时,投资组合经理人就需要买进。

不过,霍华德﹒马克斯同时认为,“你不能以从强制卖家手中买进或把证券卖给强制买家为生,强制卖家和强制卖家不是任何时候都有的,他们只在罕见的极端危机和泡沫时期才会出现。”

段永平:大跌一定会发生,苹果历史上有10多次大跌超过40%

“不杠杆、不做空、不懂不做”是股神段永平的“不为清单”。

段永平认为,“如果你懂投资,你不需要用杠杆,因为你早晚会变富。如果你不懂投资,你更不应该用杠杆,不然裸奔的将可能会是你。投资是件快乐的事情,用杠杆会让你有机会睡不好觉的。”

段永平还曾说过,买股票用杠杆的情况下,你的股票被抵押给券商,当杠杆比例高到一定程度,一个大跌券商就可能会把你的股票卖掉还债,股市大跌是一定会发生的事情。而且总是发生在你没想到的时候,只要你一直用杠杆,一定会碰到这一天的,很可能会让你一夜回到解放前。苹果历史上大掉40%的事情发生过10次以上。

段永平说,“我见过有人靠融资从200万美金做到20亿美金,然后再差一点点就一夜回到解放前,过程中的痛苦就不说了,只富一次很重要。”

段永平认为,这个世界很有意思,往往不对的事情是有很多短期诱惑的,连食品都这样,好吃的东西往往对身体不好,所以最重要的是不做什么,巴菲特不做什么,你想学人怎么做是不可能的,因为每个人的能力圈不同,但什么不做才是成功的关键,比如说欺诈的事不能做,投资不能用融资。

段永平还提到过,杠杆和负债是不一样的,虽然都是欠钱,杠杆是用股票抵押的,而且券商随时可以改变允许你借钱的比例,时间长了碰到一次爆仓可能就回到解放前了。