中金:美债利率未来几个季度大概率仍将保持陡峭化上行

来源:中金点睛1943人参与讨论 2021-03-31 15:16:20

伴随美国经济复苏深化和财政冲击,美债利率未来几个季度大概率仍将保持陡峭化上行。从美联储货币操作的节点上来说,今年与2013年相似,市场正处在由QE转向购债缩减(taper)的转换点上。基于实际利率和通胀预期框架和2年10年利差的周期波动框架,在基准情形下,我们判断美债利率将于明年2、3季度达到阶段性高点2.5~2.7%,之后的走势很大程度上取决于美国未来财政扩张的力度。

摘要

伴随美国经济复苏深化和财政冲击,美债利率未来几个季度大概率仍将保持陡峭化上行。作为风险资产的定价锚,美债利率上行的节奏和点位对资本市场往往产生显著影响。在报告《风暴过后,美债利率何去何从》中,我们从期限溢价和风险中性利率的角度剖析了10年期美债利率,并在量化框架下判断了利率今年的走势和点位。我们维持10年期美债利率未来几个季度逐渐走高的判断,于今年Q4达到1.8-1.9%(季度平均),年底有望突破2.0%。下一个值得探讨的问题是:在本轮宽松周期中,美债利率还有多少上行空间?

从美联储货币操作的节点上来说,今年与2013年相似,市场正处在由QE转向购债缩减(taper)的转换点上。在上一篇报告我们分析了美债和高收益债券在QE和taper期间的“跷跷板”现象,即taper期间由于流动性在总量上的边际收紧和结构上的资产再平衡效应,美债利率往往平坦化下行而高收益债利差则走阔,反转了在QE期间的表现。如果这一逻辑在本轮QE/taper期间仍成立,taper开启后(我们预计美联储将于今年底或明年初开启taper)流动性的变化很可能将对美债利率产生下行压力。基于实际利率和通胀预期框架和2年10年利差的周期波动框架,在基准情形下,我们判断美债利率将于明年2、3季度达到阶段性高点2.5~2.7%,之后的走势很大程度上取决于美国未来财政扩张的力度。

风险提示:通胀持续走高、超预期且较集中的财政冲击、以及延迟taper可能使利率阶段性高点难以于明年年内出现。

正文

美债利率:实际利率与通胀预期的视角

过去一个月,10年期美债利率大幅上行,三月中下旬一度突破1.7%。上周虽回落至1.6%附近,但过去几周过于陡峭的抬升速度仍令市场紧张不安。在报告《风暴过后,美债利率何去何从》中,我们从期限溢价和风险中性利率的角度剖析了10年期美债利率,并在量化框架下判断了利率今年的走势和点位。本篇报告将基于自然利率,从实际利率和通胀预期的视角分析美债利率的中期走势,试图探寻本轮宽松周期[1]下10年利率还有多少上行空间。

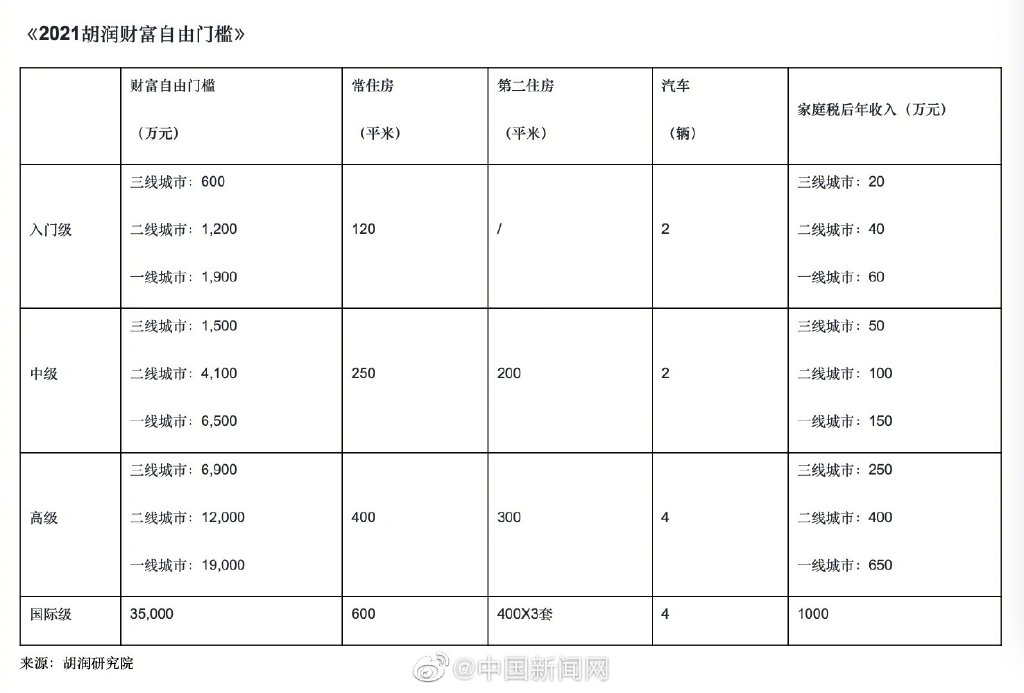

拆解名义利率最常见的方式之一是将其分为实际利率和通胀预期。在实际操作中,我们可以通过10年通胀保值债券交易价格隐含的收益率得到实际利率(即TIPS利率),使用10年美债的名义利率与实际利率的差值(即盈亏平衡通胀率)反映对未来价格水平的预期。所以实际上,对名义利率的拆解源于“盈亏平衡通胀率=名义利率-实际利率”这一逻辑,因为等式右边的两个利率都是真实市场交易所反映出的投资者对未来投资回报率的预期,盈亏平衡通胀则是通过市场债券交易捕捉到的投资者对未来的价格预期。盈亏平衡通胀率不仅包含了通胀预期,还包括通胀风险溢价。在应用中,我们通常以“名义利率=实际利率+盈亏平衡通胀率”这一拆分来倒推名义利率,既因为这一拆分有助于分析名义利率的不同驱动因素及其对资产价格的不同含义,也因为实际利率和通胀预期通常与决策者制定宏观政策的抓手更为接近[2]。

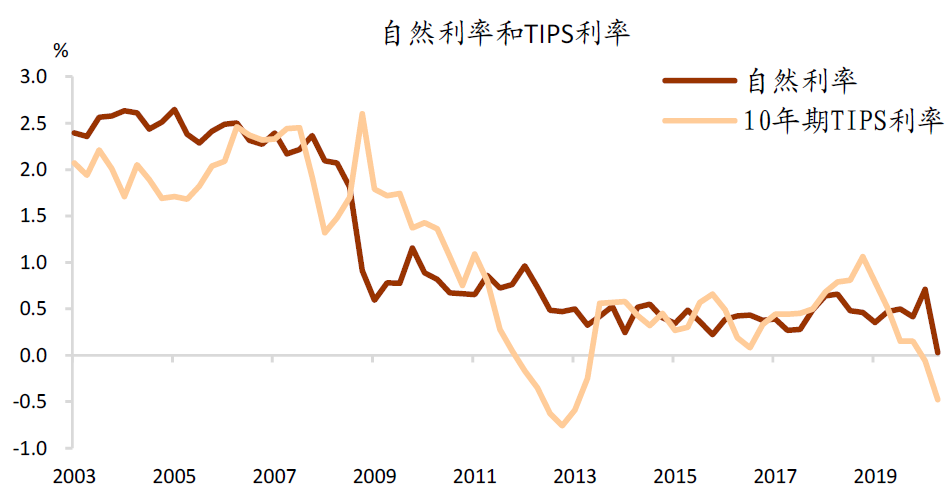

10年期美债利率自2020年8月起步入上行通道,初期主要由通胀预期驱动,而今年2月下旬以来,则主要受实际利率牵引。例如,过去一个月[3],名义利率大幅上升了33个基点,其中实际利率抬升24个基点,通胀预期则基本维持稳定。向前展望,10年期美债利率的上行空间有多大?会否以及何时达到阶段性高点?主要受哪些因素影响?在回答以上问题以对美债利率的中期走势做出判断之前,我们还需要介绍市场利率的重要中枢力量——“自然利率”。

图表: 过去一个多月,美债利率主要由实际利率牵引

资料来源:Haver,中金公司研究部

自然利率是市场利率的中枢

自然利率是指经济实现理想资源配置时,实际产出增长和就业率接近自然水平且通胀保持稳定时的实际利率水平。因而自然利率通常被用于宏观政策决策,中央银行通过推动市场利率接近或达到自然利率水平,可以消除价格粘性,有效提升资源配置效率。从这个意义上讲,自然利率是所有利率的中枢,通过分析自然利率的变化有助于理解宏观经济的运行趋势,识别货币政策状态,以及判断市场利率变动。在较长周期内,10年期TIPS利率走势与自然利率高度一致。自然利率刻画的是在一种特定的理想均衡状态下的利率水平,但现实中的利率会受经济周期影响,因而围绕自然利率窄幅波动。

自然利率的变动受长期和中期两方面因素影响。长期内,经济增长、人口增长和劳动生产率等因素决定了自然利率的趋势;中期内,可以通过分析储蓄和投资的相对关系,及相应的影响因素判断自然利率的变动,例如,收入分配差距、不确定性预期、储蓄偏好、政府公共投资、金融创新及货币政策等因素。由于自然利率不可观测,这里我们借助美联储Holston-Laubach-Williams模型(HLB)的估算结果来定量分析自然利率。基于空间状态模型和GDP增速、政策利率和通胀率数据,该模型估算出自然利率和产出缺口,其中自然利率由“趋势增长”(trend growth)和其它因素决定(比如家庭时间偏好、对安全资产的需求等)。研究表明[4]潜在增长(或者劳动生产率)和人口/劳动力增长是决定潜在增长的关键因素。我们分析了1Q1961-2Q2020季度数据,发现长期内,潜在GDP增长率和人口增长率可以较好地解释自然利率变动。自然利率对以上两个关键因素的线性回归结果显示,潜在GDP增长率和人口增长率上升会显著提升自然利率。理想情况下,我们应当把对GDP增速、政策利率和通胀率的预测数据代入HLB模型从而得到自然利率的预测值。然而由于疫情期间GDP数据的巨大波动性,该非线性模型估算结果亦产生较大不确定性,因此我们转而采用较稳健的线性回归模型来分析未来几个季度的自然利率。

图表: 10年期实际利率围绕自然利率窄幅波动

资料来源:Haver,中金公司研究部

值得注意的是,2008年金融危机以来,美国的自然利率大幅下降,再未回升到危机前的水平。一方面,金融危机后美国经历了去杠杆,由去杠杆到总需求逐步恢复的过程不仅漫长,而且更可能出现反复,自然利率和经济增长也表现出长期低迷[5]。另一方面,常规货币政策调控失效后,美联储进一步动用量化宽松(QE)和扭曲操作(OT)等非常规手段进行刺激,而一旦周期性政策效果消退,经济将再次面临下行压力,使得危机期间的政策久久难以退出,经济体进入“低利率”困境[6]。

自然利率受多种因素的影响,由自然利率传导到实际利率再到名义利率的过程也受诸多不确定性的影响。然而,从长期趋势和自然利率的市场中枢力量来看,实际利率将波动回归到自然利率的水平。在以上框架下,我们可以基于自然利率判断美债实际利率的大致走势。

似曾相识:从QE缩减看美债利率阶段性高点

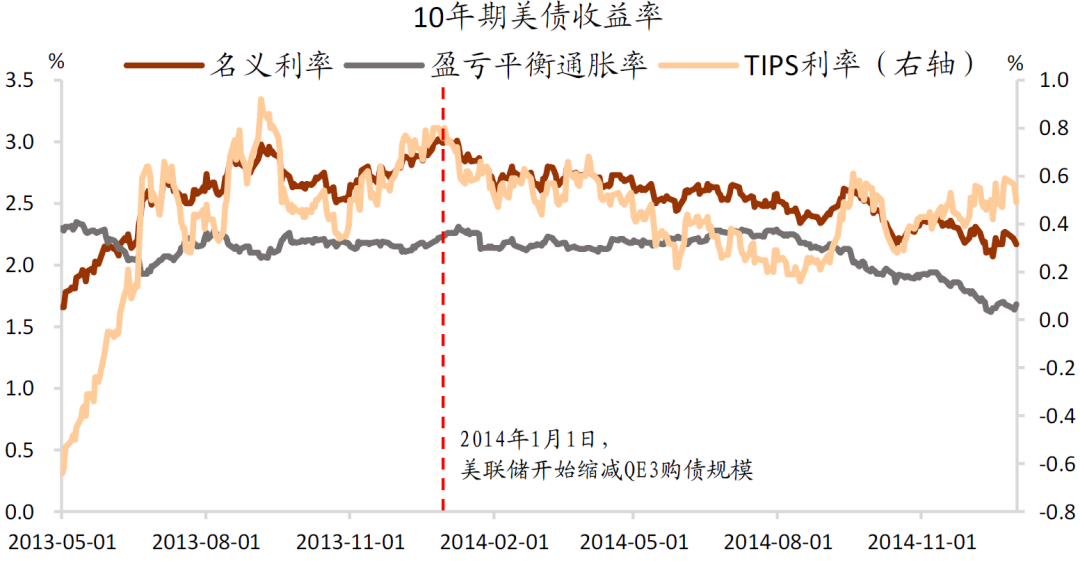

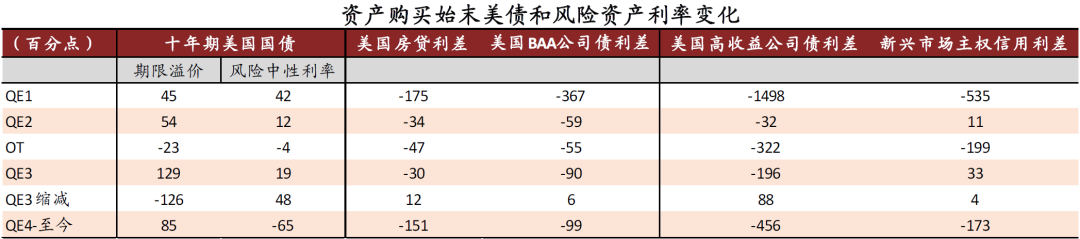

为应对金融危机,美联储曾推出三轮QE和一轮OT,其中QE3分为两个阶段,第一阶段为推出QE3到宣布缩减QE3之前,第二阶段为QE3缩减期(详见我们在2021年3月4日发布的报告《风暴过后,美债利率何去何从》)。回顾QE3缩减期间美债利率的走势,我们发现,自美联储暗示将考虑缩减QE引起市场的“缩减恐慌”之后,美债利率持续大幅上升,于开启QE3购债缩减时(2014年1月初)达到高点,此后开始逐步下行,下行初期主要受实际利率驱动。QE3购债缩减开始后,美债利率由“熊陡”转为“牛平”,背后可能主要有两个原因 – 流动性在总量上的边际收紧和结构上的腾挪转移。首先,美联储开始缩减资产购买规模以后,流动性边际收紧,推升了市场的流动性溢价,变现能力强的安全资产价格升高,从而压制了美债名义利率。其次,在购债缩减之前,QE向市场注入了大量流动性,使得投资者寻求收益,资金通过资产组合再平衡渠道流向风险资产。而当宽松周期即将结束的钟声敲响,货币政策的阀门显露出收紧迹象,市场需要在安全与风险的跷跷板上再平衡,因而在开启QE缩减(taper)之后,资金转而从风险资产回流美国国债。具体请看下表总结:各轮QE期间,美债利率走高而信用债利差压缩,而购债缩减期间则反转。

图表: QE3开始缩减后,美债转为“牛平”

资料来源:圣路易斯华盛顿联储,中金公司研究部

图表: 美债与高收益债券的“跷跷板”

资料来源:Bloomberg Finance LP,中金公司研究部

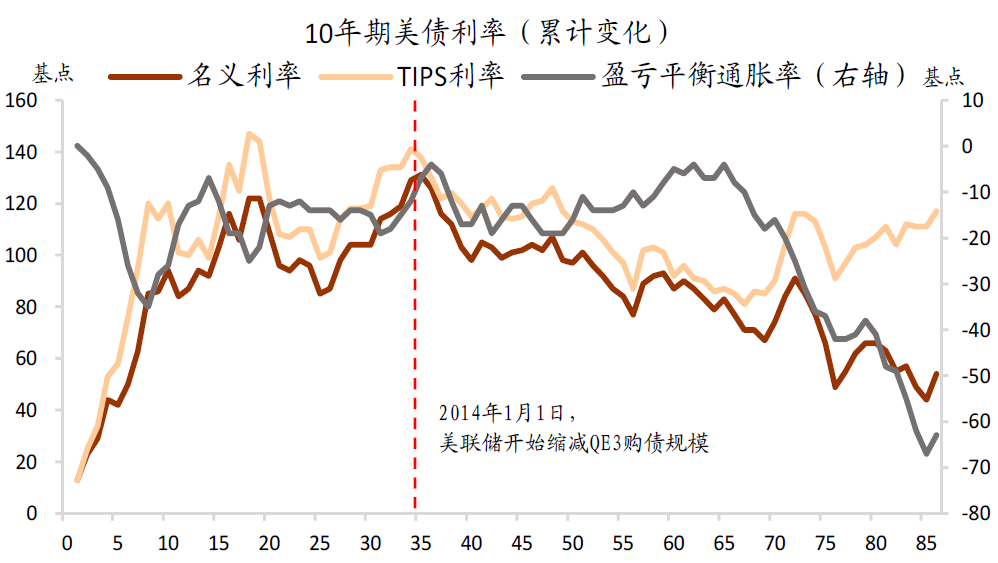

2013年5月22日,美联储前主席伯南克提到可能会放缓资产购买步伐,引发了“缩减恐慌”。因为金融危机后的QE缩减尚属历史首次,市场毫无准备,因而反应较为突然和剧烈。而此次我们预计,一方面美联储将以缓慢的步伐和更加透明的市场沟通尽可能避免“缩减恐慌”再次出现[7];另一方面,即使美联储尚未开始讨论QE缩减,市场已有很多讨论和较为成熟的预期,因而会提前有所反应,与2013年相比,美债利率开始面临持续上行压力的时间点更早,达到高点之前上行的节奏可能更为平缓。我们以2013年5月的第一周作为讨论上一轮QE缩减期间利率变化的基准周(即,t=0)。下面两个图表分别展示了10年期美债名义利率、TIPS利率和通胀预期的水平值和相对于基准周的累计变化。不难发现,10年期美债名义利率和TIPS利率都在正式开启QE缩减时达到高点,美债利率在高点前和开始下行初期都主要由实际利率驱动,通胀预期在加息声音出现前基本维持稳定。

对上一轮QE缩减(taper)的回顾可以为我们提供趋势判断的依据,但我们预计,此次利率拐点与上一轮出现的时间点可能有所不同。我们维持美联储最快将于今年底开始购债缩减的判断,如果上一次缩减的经验可以借鉴,10年期美债利率可能在2022年出现阶段性高点。与上次不同的是,本轮美债利率的阶段性高点应该不会出现在缩减期伊始,而会相对略晚,大概率在2022年第二、三季度,具体时间取决于当时的通胀压力和财政扩张的力度。

首先,在灵活平均通胀目标(Flexible Average Inflation Targeting, FAIT)的货币政策框架下,美联储允许甚至乐于见到反映了增长乐观情绪的通胀预期有持续的上升趋势,并且允许通胀在一定时间内超出平均目标。相较于2014年,此次名义利率受较高通胀预期驱动从而面临上行压力的概率较高,这会使得名义利率达到阶段性高点的时间相对后移。

其次,随着疫苗的大规模接种,美国有望在今年第三季度实现群体免疫,这将推动释放压抑已久的消费需求。叠加1.9万亿美元的财政刺激产生的持续性影响,我们预计2022年初美债利率大概率仍将维持上行态势。

图表: 加息声音出现之前,通胀预期的变化较小

注:2013年5月第一周为基准周(t=0)

资料来源:Haver,中金公司研究部

方兴未艾还是日暮途穷?

在结合QE3缩减周期利率走势的逻辑和当前的经济周期对美债利率的上行节奏进行判断以后,另一个关键的问题是,在到达阶段性高点之前,美债利率的上行空间还有多大?

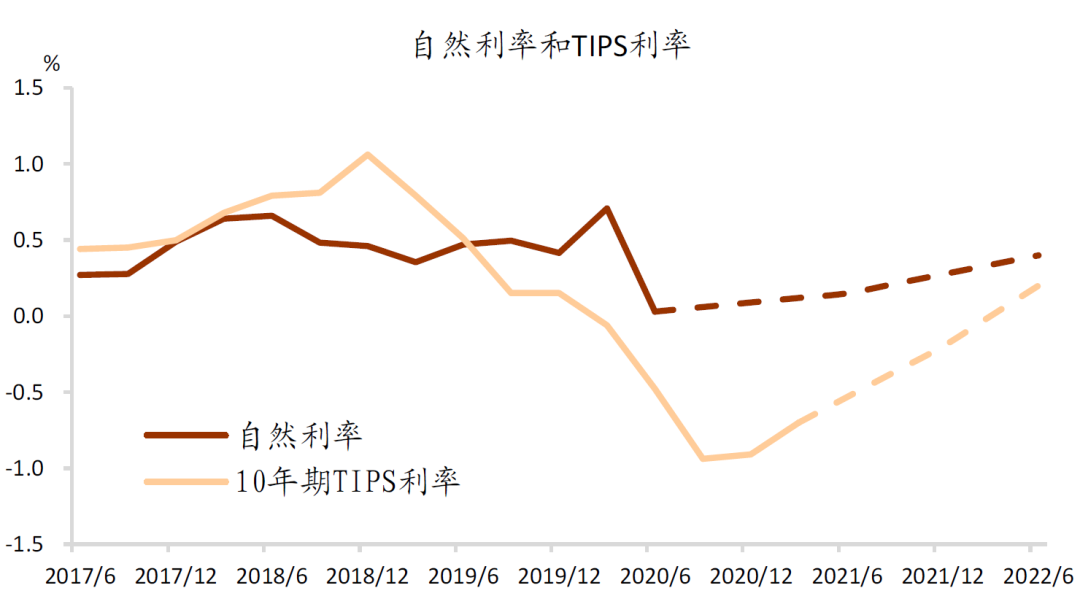

实际利率的上行空间有多大?根据第一节的分析,自然利率是市场利率的中枢,从长期来看,实际利率将逐渐回归到自然利率的水平。自然利率在金融危机后大幅下降,然而与金融危机期间的内生冲击不同,本次新冠疫情是外生冲击,主要由供给端驱动。我们预计随着疫苗的大规模接种,疫情风险将得到有效控制,供给也有望最大程度的恢复正常,因而此次冲击对潜在经济增速的影响有限。同时,人口增长率短期内不会有较大变化,因此,自然利率明年中期左右大概率会逐渐回到疫情前水平0.3%-0.4%,实际利率也将缓慢向自然利率靠拢,我们预计10年期TIPS利率将回升至约0.2%左右。

图表: 预计实际利率将逐渐向自然利率靠拢

注:虚线为趋势预测

资料来源:Haver,中金公司研究部

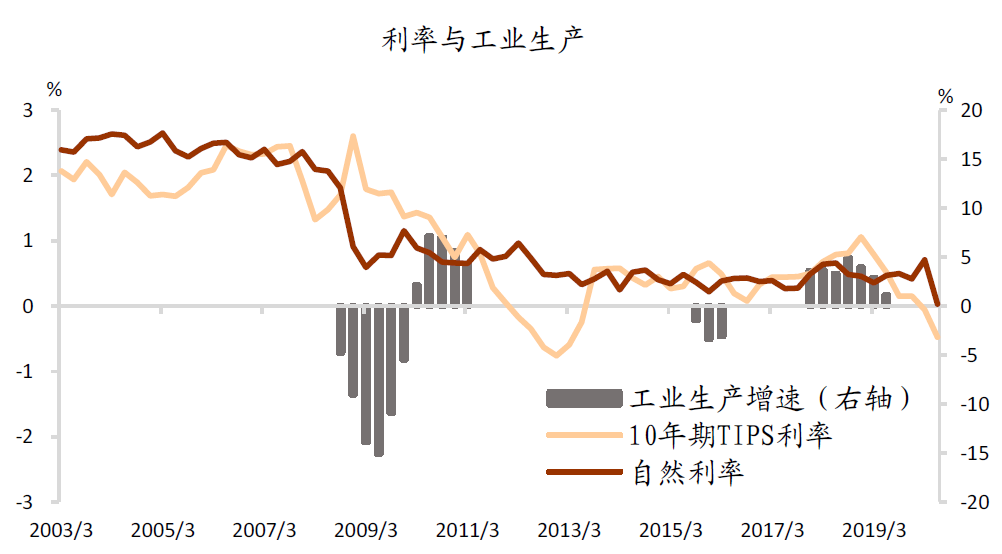

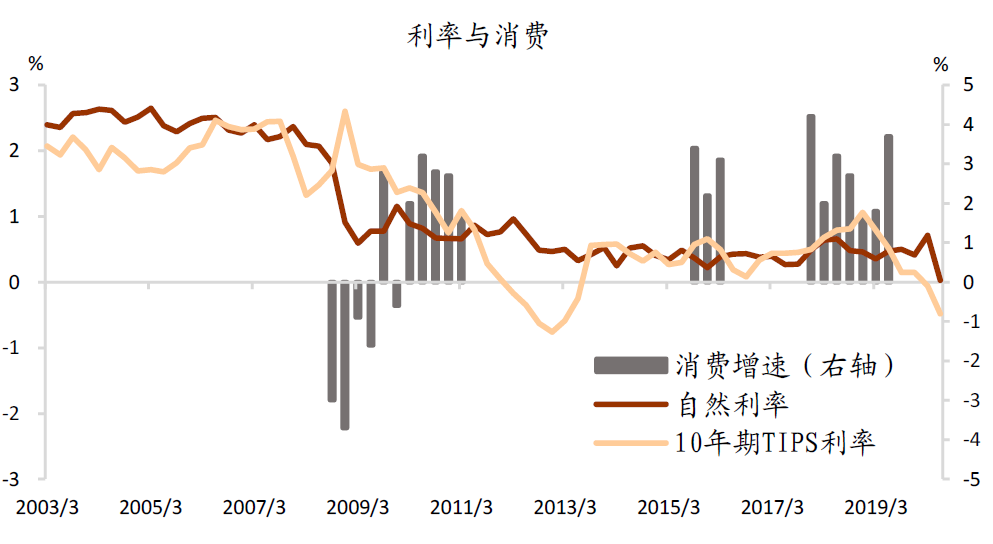

值得一提的是,极低的利率环境和大规模的非常规调控政策可能会增加金融体系的脆弱性,使得危机时期的政策在经济复苏后退出艰难,经济体陷入“低利率”困境,从而压低自然利率[8]和实际利率。总体上,尤其在未来几个季度,疫情前自然利率的水平更可能成为实际利率的阶段性上限。此外,长期内,实际利率向着自然利率的水平回归,但短期内可能超过自然利率。历史数据表明,当实际利率以上行趋势高于自然利率时,往往不利于经济增长,鉴于今年3、4季度美国GDP有望回到疫情前水平,随后几个季度仍将处于持续复苏阶段,我们预计实际利率超过自然利率的可能性和持续性都较低。

图表: 实际利率超过自然利率不利于经济增长

资料来源:Haver,中金公司研究部

图表: 实际利率超过自然利率不利于消费

资料来源:Haver,中金公司研究部

通胀预期的压力有多大?短期来看,大规模的财政刺激和疫苗的接种进程加快推动美国经济持续向好,通胀水平面临上行压力,但目前看总体上通胀仍处于可控范围。一方面,今年的通胀水平部分源于去年的低基数效应;另一方面,从短期的疫情扰动和长期的结构性问题看,美国工人的议价能力仍然较低。不可否认且可以确定的是,未来通胀预期的不确定性较之前十年将有所提高,且美联储FAIT框架下通胀预期中枢较全球金融危机之后有所抬升也是较大概率。因此我们预计10年期美债利率的阶段性高点对应的盈亏平衡通胀率或达到2.3~2.5%,结合上文对实际利率的预期,名义利率的阶段性高点约为2.5-2.7%。

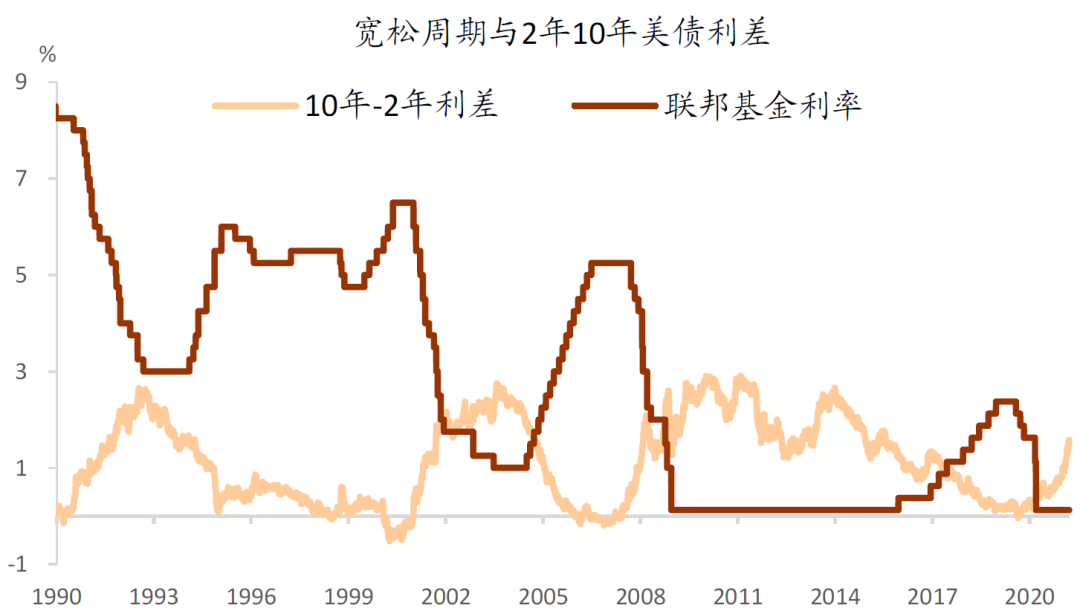

从历史经验看,同样可以发现,10年期美债利率仍有上行空间。下图表明,美联储货币政策宽松周期过程中,2年期和10年国债利差下有底,零附近,上有顶,在2.5个百分点左右,目前2年和10年利差大约1.5个百分点,按照以往宽松周期的经验,2年10年利差仍有1个百分点左右的上升空间。我们预计明年底之前,美联储仍然维持短期利率不变,2年期国债收益率可能维持当前0.1-0.2%的水平,如果历史重演,我们预计10年期美债收益率高点可能会在2.6-2.7%左右。从以往三轮2年10年利差周期的持续时间来看,从底到顶大约有31-41个月,平均持续36个月。考虑到本轮周期利差于2019年8月触底,本轮宽松周期大约会在2022年中期附近到达阶段性高点,之后的走势很大程度上取决于美国未来财政扩张的力度。

图表: 宽松周期末端,2年10年美债利差高点约为2.5%

资料来源:Haver,中金公司研究部

风险提示

目前我们的判断面临三大风险:通胀、财政和延迟购债缩减。通胀持续走高、超预期且较集中的财政冲击、以及延迟taper或使利率拐点明年年内难以出现,或推高拐点位置。通胀持续高企将通过通胀预期渠道继续拉升名义利率,超预期财政冲击将主要通过实际利率(或伴随通胀预期)拉升利率,而延迟taper意味着相较于基准假设(今年底明年初taper)流动性将较晚出现总量上的边际收紧和结构上的重回安全资产,进而使利率阶段性高点后移。

相关报道:

中信证券:美国经济重启下 全球资金是否回流?

东吴证券:谁将阻挡美债收益率上涨的步伐?

(文章来源:中金点睛)