万达商业“轻”装上阵 王健林决定杀个回马枪

来源:投资时报 2021-03-26 18:22:26

撤回A股IPO申请,意图彻底轻资产化后再重新锚定境内外上市,万达商业的轻资产“新故事”会被资本市场认可吗?

《投资时报》记者 李浥尘

3月24日,大连万达商业管理集团股份有限公司(简称“万达商业”)发布通告称,基于对自身战略的研判,决定对本公司从事轻资产商业运营、科技、数据、人员等相关资源进行重组,以尽快实现境内外上市,因此决定撤回万达商业A股IPO申请。

至此,万达商业超过5年之久的A股IPO排队之旅,以主动撤回而告一段落,而“尽快实现境内外上市”的表态,则表明了万达商业即将开始资本市场新征程。

《投资时报》记者注意到,虽然通告中未明确未来具体上市地点,但业内人士估计,万达商业在进行新一轮轻资产化重组后,将大概率再赴香港市场上市。

万达商业上市进程一直备受关注。公开信息显示,万达商业2014年在港股上市,此后在2016年从港股退市,期间,万达商业曾向证监会递交了在A股上市的申请。在A股IPO门前等待五年多时间里,万达商业不断进行调整,已经蜕变成一家轻资产的物业管理公司,机缘巧合的是,“轻资产”“物业管理”正是当下资本市场尤其是港股的重要风口。

无论是在A股还是赴港上市,都是一次重新出发,王健林的万达商业轻资产“新故事”是否被资本市场接受,还需时间告知答案。

曲折的资本市场之路

3月24日,大连万达集团发布通告称,旗下万达商业撤回A股IPO申请。这意味着自2015年11月起,苦等了五年万达商业最终放弃A股上市。

回顾过往,万达商业的资本市场之路充满曲折。

2014年12月23日,当时名为“万达商业地产”的万达商业在港交所主板上市,募集资金高达288亿港元,成为当年港交所最大IP0。然而当时香港市场对内地房企并不看好,加上内地和香港市场的估值落差,万达商业的价值遭遇严重低估,股价长期处于破发状态,让万达商业及投资者感到沮丧。

2016年3月,在登陆港股600多天后,万达商业从港交所退市,同年9月20日,万达商业正式摘牌。

港股退市的同时,万达商业开启了A股上市的漫长道路。2015年11月13日,万达商业在证监会官网披露了A股的招股说明书,其中拟公开发行不超过2.5亿股A股股票,募集资金约120亿元。该招股书显示,万达商业拟上市的资产以商场(包含商场管理运营)、酒店(包含酒店管理运营)和文旅项目三类为主。

然而,此次万达商业谋求A股上市历程却并不顺利,在A股IPO门前一等就是五年多。

公开资料显示,2015年11月IPO预披露之后,万达商业虽然到2017年5月12日已经实现了企业IPO排位的快速攀升,处于沪市主板IPO候审名单中第61位,状态也已更新为“已反馈”,但是此后再也没有“更进一步”。

此次万达商业最新通告,意味着超过五年之久的A股IPO排队之旅以主动撤回而告一段落。而“尽快实现境内外上市”的表态,则表明了万达商业又一段资本市场新征程即将开始。

业内人士估计,万达商业在进行新一轮轻资产化重组后,将大概率赴港股上市。由于彻底实现轻资产化的管理运营,也为万达商业在H股上市提供了最大的可能性。值得一提的是,在本次撤回申请中,公司提出“尽快实现境内外上市”,该表态或意味着万达商业将开始资本市场的新征程。

等待中的调整

万达商业兜兜转转五年间,似乎又回到“原点”,然而,就在万达商业等待上A股的这几年里,国家对地产行业的政策不断在变化,市场的潮流也在不停转换,万达商业更是在不断进行调整。实际上当时递交A股上市申请的万达商业跟现在计划重组后赴港股上市的万达商业早已不是一个概念,而此次选择从A股撤回重组,有助于万达商业进行更为彻底的调整。

2015年递交A股招股说明书时的大连万达商业地产股份有限公司,其实应该简称“万达商业地产”,其招股书显示,公司的物业销售收入即房地产开发业务占主营收入超八成。

此后,万达商业宣布全面转型轻资产,进一步优化上市资产属性。经过调整,万达商业上市主体从三变一,变为以万达广场为主的商业部分。2018年3月1日,万达商业地产更名为万达商业。从“商业地产”到“商业管理”,万达商业宣布不再进行房地产开发。

2019年底,经过复杂艰巨的工作,支付巨额的剥离成本后,万达商业完成了房地产业务剥离。据同花顺(行情300033,诊股)数据显示,2020年前三季度,万达商业投资物业租赁及管理收入占比92.77%,成为公司营收构成最主要部分。而在2012年至2015年公布的财报数据中,物业销售收入一直是营收大块头。

2020年9月底,万达商业对外宣布,从2021年开始,万达商业不再发展重资产,即不再投资持有万达广场物业,全面实施轻资产战略,新开业的万达广场将全部是轻资产项目。

为实现轻资产转型,万达启动“地产+金融”模式,与第三方业主合作,提供从选址建设、设计招商及运营等系列服务。另一方面,万达商业先后引入了腾讯、京东、融创及永辉等战略股东,进一步夯实科技赋能及综合品牌运营能力。在轻资产模式下,万达商业将聚焦充分发挥其在商业资源与综合运营的核心能力,通过输出行业领先品牌管理模式,按照租金收益与投资方进行分成,为万达商业未来增长提供极大的想象空间。

有业内人士估计,这次主动撤回A股上市申请后,万达商业将进行新的一轮更为彻底的重组,因为直接瞄准港股,万达商业将放下原来基于A股市场的各种考量,其调整将更为精准、更为纯粹,万达商业将“脱胎换骨”,将有可能将原来持有的万达广场悉数剥离,从而成为一家全新的商业管理公司,一个真正的轻资产公司。

轻资产物管是港股重要风口

机缘巧合的是,备战A股IPO的漫长等待中,万达商业不断进行业务调整和重组,已经蜕变成一家轻资产的物业管理公司,正在成为资本市场尤其是港股的重要风口。

近几年,物业管理行业逐步走进资本市场的视野,大量物业公司加速登陆资本市场。2020年3月,成立不满一年的贝壳找房登录纽交所,引发内地市场对“轻资产”管理平台市场价值的重新审视。据不完全统计,仅2020年一年,共有19家物企提交招股书。其中,恒大、融创、碧桂园等18家公司纷纷整理物业管理资产包,成功叩开了港交所的大门,并且备受资本青睐。

以恒大为例,2020年上半年净利润仅为9亿,在募资阶段,香港公开发售获10.71倍认购,国际发售方面获3.10倍认购,上市首日市值高达956亿港元。这意味着资本对优质物业管理类标的前景看好,而且这种热度一直延续至今——港股三家具有代表性的物业管理公司整体市盈率水平已经从数据角度证明了这一点。

《投资时报》记者查询相关数据注意到,截至2021年3月24日收盘,恒大物业(06666.HK)总市值1571.89亿港元,市盈率49.96倍;碧桂园服务(06098.HK)总市值2137.15亿港元,市盈率66.96倍;融创服务(01516.HK)总市值737.08亿港元,市盈率99.15倍。这三家龙头物业管理公司的平均市盈率在80倍左右。

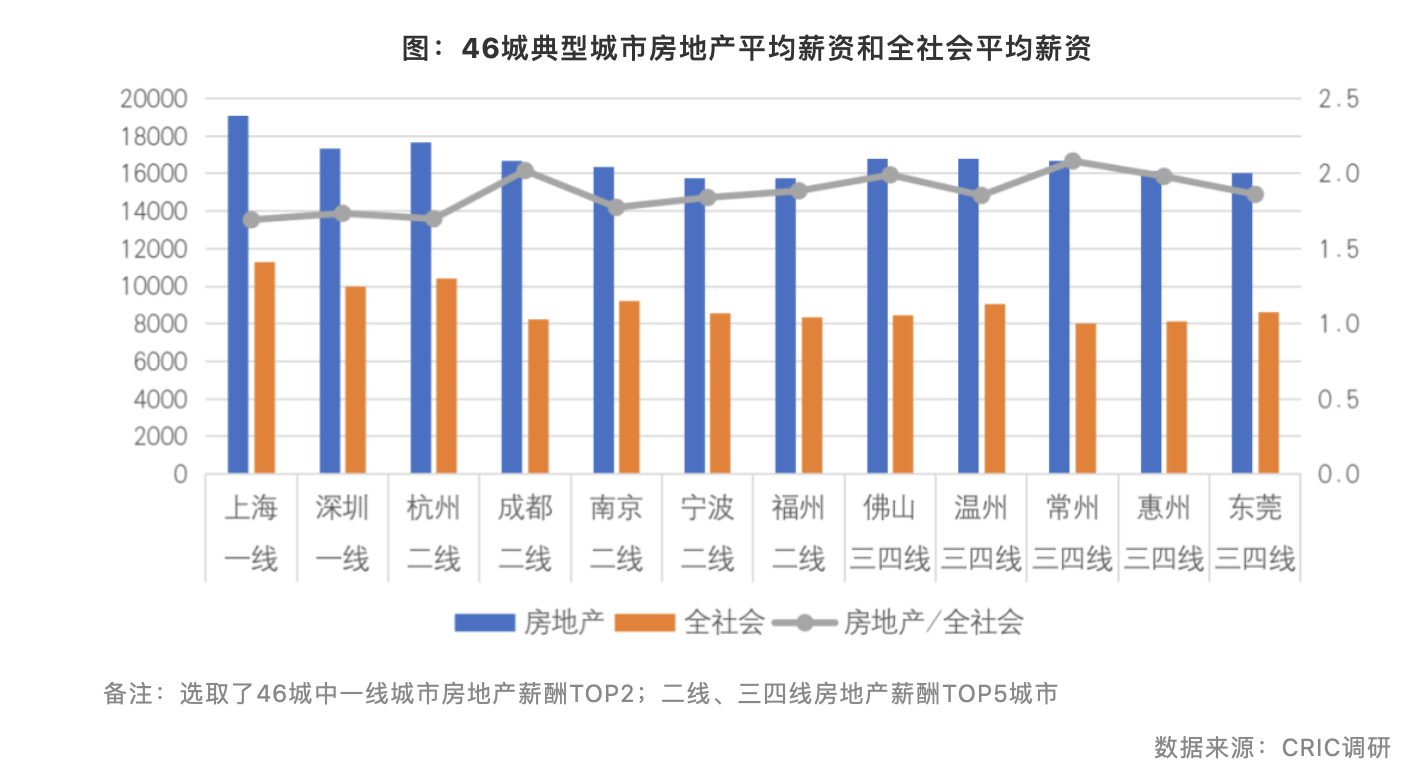

克而瑞数据同时显示,2019年,在港上市的内资物管企业平均市盈率为49倍,2020年是35倍,均远超地产类企业。轻资产的物业管理概念无疑是当前港股重要风口。

另外,物业管理行业已进入并购整合时代,行业集中度将不断提升。从碧桂园服务收购蓝光嘉宝,恒大物业收购雅太酒店物业等案例来看,行业龙头均开始主动寻求并购重组机会,并通过并购重组中小型物管公司扩充第三方管理规模,进一步提升经营能力及估值水平。

业务重整之后的万达商业将以轻资产模式的物业管理服务概念重新冲击上市,通过上市募集资金后对中小型商管公司进行并购整合,进一步聚焦轻资产发展战略,提高市场占有率,真正形成业务发展与市场估值同步提升的良性循环。

重新上市估值几何?

相比其他房地产企业的物业公司,万达商业又能在资本市场交出怎样的答卷?

值得一提的是,相比其他房地产企业的物业公司,万达商业的资产水平保持在较高水准。

数据显示,2020年前三季度,万达商业营业收入为270.53亿元,较同期下降44.90%;净利润为107.2亿元,较同期下降42.14%。对于个中原因,万达商业表示,2020年一季度疫情期间,公司为支持租户经营提出为租户减免租金,免租金额达40亿元,导致收入、利润同比下滑。

根据上述财务数据,不难计算出,2020年全年,剔除因减免超过40亿租金和物业费影响,万达商业净利润水平在146亿左右。参照恒大、华润万象生活、碧桂园服务市盈率平均水平80倍,万达商业可能超过万亿市值。保守一些计算,按照物业板块平均35倍的市盈率计算,那么万达商业的市值将超过5000亿元;如按照50倍市盈率计算,万达商业的市值将超过7300亿元。

就目前的基本面来看,截至2020年三季度末万达商业管理了336个万达广场,可租面积3329万平方米。截至去年底,万达商业持有已开业368座万达广场的管理经营业务。无论是资产规模,还是管理商业物业面积,万达商业都是全球领先的商业物业管理公司。

主营业务增速方面,近3年来万达集团基本保持着每年新开业50座万达广场。按照每座万达广场10万平方米的可租面积计算,万达商业管理物业面积每年增幅稳定在500万平方米左右。

公司现金流方面,受益于万达集团的轻资产转型,万达商业自2021年起也不再新增重资产万达广场。作为独立上市主体,万达商业在剔除负债风险前提下,凭借着租金分成和管理费等收入,获取稳定的现金流和利润,会为投资者带来更多的价值。

在无形资产方面,万达商业丰富的大型商业购物中心管理经验和强大的品牌价值体系,连续多年99.4%的出租率和99.9%租金收缴率,不仅在商业地产领域树立了标杆,也成为其轻资产模式得以开疆拓土的保障。

另外,万达商业数字资产方面还具备较强的溢价空间。2019年,全国万达广场的总客流量是42.7亿人次,而这一巨大的客流量随着万达商业在管规模的快速增长也将继续增长。事实上,客流量是具有变现价值和变现潜力的,这部分软资产也将为万达商业的价值带来巨大的提升可能,并赋予万达商业未来市场价值重要的想象空间。

此次万达商业撤回A股的IPO申请,意味着不愿意继续被动等待,而是选择主动求变。万达方面的相关人士称,从公告里不难看出,此次万达商业要彻底轻资产化。

虽然转向轻资产并不是万达商业为迎合市场风口做出的决策,而是结合市场现实情况和自身发展阶段进行综合权衡后做出的慎重决定。但在重新调整上市战略之后,万达商业以轻资产运营的形式输出管理人员、技术及品牌,降低成本,在重组后,万达商业将轻资产业务再次上市,无疑更易获得投资者认同。