A股牛年热词“碳中和”!一文看懂投资图谱,涉及光伏、电力、银行等十余个行业,还是ESG策略重要落脚点

来源:金融界网 2021-03-02 17:22:25

金融界网3月2日消息 “力争2030年前二氧化碳排放达到峰值 2060年前实现碳中和”,这是中国对国际社会做出的重要承诺。进入2021年,“碳中和”成为了各个领域的热词,A股市场中也不例外。

A股牛年交易开局,尽管市场整体走势较为低迷,但碳中和相关的环保、特高压、公用事业等板块均出现了不错的走势。

碳中和成ESG策略重要落脚点 涉及行业众多

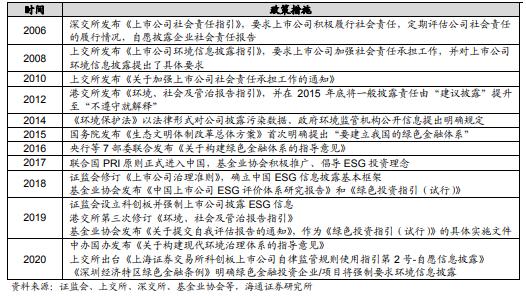

ESG为环境(environmental)、社会 (social)、公司治理(governance)的缩写,它 将上述三个社会责任投资中最重要的因子纳入投资分析,来评估企业运营的可持续性和社会影响,旨在获得稳定的长期收益。在国内,ESG投资起步较晚,监管持续予以政策支持但市场规模仍待成长,不过这一投资理念在A股市场正逐渐得到重视。

海通证券(行情600837,诊股)表示,“碳中和”是ESG策略的重要落脚地,例如 MSCI ESG 评级体系在环境(E)方面主要关注公司在气候变化、自然资源、污染及浪费、环境机会等方面的表现,其中碳排放、电力资源消耗、发掘可再生能源的可能性等指标都跟“碳中和”挂钩。

具体到投资端,主要涉及两种策略:第一是负面筛选策略,根据 ESG 准则剔除对环境、社会与公司治理造成负面影响的公司,“碳中和”目标将给我国高碳产业和企业带来巨大风险。这种策略主要涉及节能减排类公司,相关的行业包括煤炭、公用事业、建材、石油石化、基础化工等。第二种是可持续性投资策略,涉及可持续性相关的主题或资产,相关行业包括光伏、电力设备、有色金属等。

由此可以看出,在达到碳中和目标的过程中低碳行业、环保型行业、绿色行业将迎来不可忽视的利好。相反,高耗能产业、化工产业、煤炭产业或相关产业链上下游板块将受到极大限制,但不可忽视的是,前述行业格局将重新调整,转型或重组也将创造新的投资机遇。正如此前东北证券(行情000686,诊股)提及的,在“碳中和”背景下,高碳排放行业或迎新一轮“供给侧改革”。

碳中和背后的投资机会

上文提到的两种策略大致可以概括为节能减排类及新能源类,我们就沿着这个思路,来梳理下,各大券商对于各个行业有关“碳中和”的投资机会。

一、节能减排

短期减排压力下,政府可能通过“能耗”等措施进行供给侧改革,根据能耗指标,梳理了高耗能类型产品:电解铝、硅铁、电炉锰铁、石墨电极、烧碱、涤纶、铜等,都有可能成为限制对象。光大证券(行情601788,诊股)指出,需要关注是否发生阶段性冲刺,引发大宗商品价格进一步上涨。

有色层面,兴业证券(行情601377,诊股)指出,火电生产是电解铝碳排放高的主因,碳中和承诺下,火电“弱化”或成趋势,目前拥有水电生产能力的铝厂或具有天然的成本优势。另外,再生铝的碳排放仅为电解铝生产的2.1%,或成碳排放下的最大赢家。

钢铁板块中,国金证券(行情600109,诊股)则指出,硅铁将是碳中和下钢铁产业链最佳的弹性品种。高耗能行业投资机会已在焦炭上上演,硅铁行业当前政策环境类似,去产能控能耗逻辑相仿,

对于煤炭行业,海通证券分析称,“3060”碳达峰及碳中和目标,长期看对煤炭行业负面影响较大,但中短期仍毋需过分悲观,且整体上利好龙头企业。银河证券也指出,供给侧改革以及碳中和大背景下,煤炭作为传统能源,仍面临供给整体持续收缩的格局,与此同时,龙头煤企具有不容忽略的成长性,有望获得盈利估值双提升。

化工行业方面,安信证券建议,相较于传统石化产品,生物基产品包括生物燃料、化学品及材料等因具有碳减排、可再生、促发展等优势,越来越被各国政府所推崇,大量政府专项计划、财政扶持、碳定价及生态标签政策出台,为新兴的生物基产业保驾护航,我们正处于产业更新迭代浪潮的起点。

建材行业方面,海通证券分析称,水泥行业是建材碳排放的重要子行业,占全国工业企业碳排放达 15%。未来具备提升能源利用效率优势(单位碳排放低)或者具备资源优势的水泥企业(在未来行业减产大背景下水泥生产用石灰石矿山资源成为企业长期可持续生存的根本)有望在未来获取更多的行业份额,碳中和对水泥行业的意义或成为另一个“供给侧改革”。

建筑装饰环节,浙商证券(行情601878,诊股)预测,碳中和”、“碳达峰”目标下,2021年装配式行业发展有望加速。装配式PC住宅建造和使用过程中,可在建造、内装修、后期使用等全寿命周期内的各个环节实现减碳,每平米节水20.5%、减碳7.5%,减少垃圾排放77.7%。

二、新能源

包括以风光、储能、氢能、新能源汽车为代表的的新能源行业,包括供应链上下游、制造端、运营端在内的全产业链都将受益于碳中和对投资的拉动。

华创证券表示,在碳中和目标下,风电、光伏产业链成长属性凸显,政策趋于明朗。天风证券(行情601162,诊股)也指出,电力部门深度脱碳是实现碳中和的重要途径,风光装机高增确定性强。成本下降叠加储能、智能电网等技术助力消纳,风光发电未来可期。不过海通证券也指出,未来 20 年新能源和火电仍将相互依存,电力公司或迎来盈利和估值双修复。

具体到光伏产业链方面,天风证券指出,改善能源结构为实现“碳达峰、碳中和”的重要举措,可再生能源发展空间广阔。光伏组件国内、国外需求共振,双玻组件渗透率提升,光伏玻璃需求高景气。风电将进入平价时代,抢装结束短期承压,长期空间广阔,贡献玻纤需求增量。

国信证券(行情002736,诊股)则表示,多晶硅料位于光伏产业链最上游,行业壁垒较高且具备周期性兼资源属性,硅料在光伏发电系统中的成本占比下降,在推动光伏平价上网及行业发展中起到至关重要的作用。当前,全球硅料供需紧平衡,多晶硅料国产替代效应显著,在碳中和背景下“乌亮黄金”的硅料将有望迎来行业的高景气周期。

海通证券研报中提及,清洁能源产出后,特高压及能源互联网的建设对清洁能源的输送,调配,促进消纳等显得尤为重要。

储能方面,由于风电和光电发电方式具有波动性和不稳定性,而需求端冲击性负荷大规模接入对电网柔性输电要求极高,因此上游发电的波动性带来对储能业务的需求。东吴证券(行情601555,诊股)表示,未来清洁能源+储能将是能源产业发展的必然趋势。

新能源汽车方面,华创证券研判,电气化作为道路交通领域碳中和的必经之路,电动车中的关键零部件即动力电池需求将会持续增长。

同时,金属及金属新材料在碳中和带来的发电端,输电端和用电端的变化中起到举足轻重的作用。天风有色称,发电端光伏银浆至关重要,输电侧铜的需求有望显著提升,用电测镍钴磁材需求有望继续上升。

三、环保行业及银行业亦有大机会

华金证券指出,作为2030碳达峰的落实,预期2030年前二氧化碳排放达峰的行动方案也将很快出台。届时行业空间将从末端治污向前端减排扩充,带来环保板块新的增长点。

银河证券在环保行业2121年投资策略中建议,在碳中和理念、“十四五”规划等政策加持,融资环境持续改善的背景下,环保部分细分赛道也将重回高增长的景气周期,智能化环卫装备龙头、拥有丰富运营经验以及充足在手订单的固废处理企业、环境修复和土壤修复龙头等值得关注。

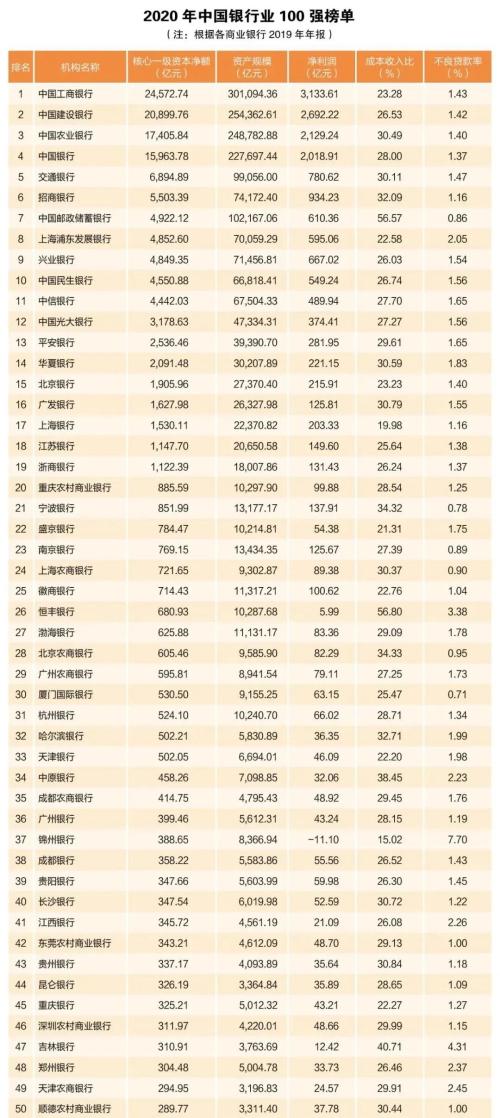

“碳中和”工作离不开金融体系的支持,银行业的作用举足轻重。天风证券指出,碳中和目标不只是对国内实体经济转型的重大考验,更是加快国内金融体系改革发展的重要催化剂。从去年至今和“碳中和”相关的绿色金融配套政策就在密集落地。对于银行业来讲,首先是技术升级改造带来的庞大投融资需求,为实现碳中和所需要的投融资范围广,力度大,这将成为未来银行业的重要业务版图。其次是碳市场和碳交易带来的新业务空间,对标海外,银行未来或许能够发展出碳排放权做市、投贷联动等业务种类。碳市场会是银行业务的新蓝海。天风证券表示看好银行长短周期行情。从“碳中和”长逻辑的角度选股,推荐两个方向,一是风险包袱轻,转型较快的零售特色标的,二是在绿色金融布局较快的标的。