北上资金调仓迹象明显,银行股成重点加仓方向

来源:证券时报 2021-02-21 15:22:19

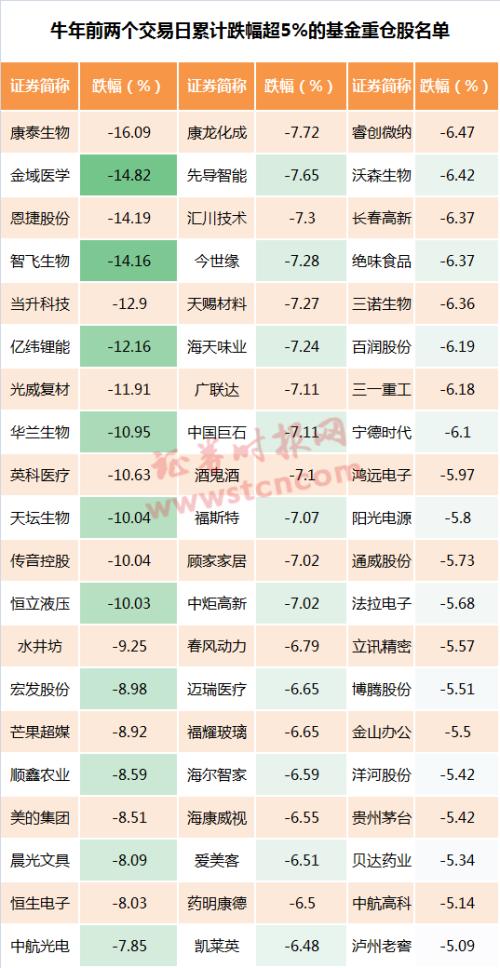

周五,A股探底回升,开盘由于权重股的集体回调,导致上证指数一度跌逾1%,创业板指跌逾3%,后在五粮液(行情000858,诊股)、牧原股份(行情002714,诊股)、伊利股份(行情600887,诊股)等权重股的拉升下,大盘逐渐企稳反弹,最终形成绩优权重股与成长小盘股齐涨之势。盘面上热点全面开花,超80%的个股上涨,两市成交继续保持万亿元以上。

北上资金净买入95.53亿元,为年内第二大单日净买入。分市场看,北上资金净买入主要集中在代表小盘成长股的深市,深股通净买入77.52亿元,沪股通净买入18.01亿元。实际上,今年以来北上资金换仓迹象非常明显,从去年底沪股通净买入2倍于深股通,转换为深股通远超沪股通,1月深股通净买入295亿元,沪股通净买入105亿元,2月至今,深股通净买入351亿元,沪股通净买入137亿元。

加仓银行股

银行板块是目前A股估值洼地,平均市净率仅约0.79倍,最低的华夏银行(行情600015,诊股)仅0.46倍。市盈率中位数不到7倍,最低的民生银行(行情600016,诊股)仅4.62倍。而随着2020年银行业绩快报和行业数据逐步披露,银行板块业绩基本面拐点确立,四季度多家上市银行单季净利润增速同比超过30%。

低估值叠加业绩拐点向上,成为北上资金近期的重点加仓方向。本周仅建设银行(行情601939,诊股)、兴业银行(行情601166,诊股)、上海银行(行情601229,诊股)被微量净卖出外,绝大部分银行股都获得北上资金的加仓。

招商银行(行情600036,诊股)通过与PE/VC结合的投贷联动,为处于创业期和成长期企业提供债权和股权等综合性融资服务,非息收入、手续费收入占比分别为37.4%和28.6%,成为推动招商银行盈利能力常年位居行业前列的重要因素。根据招商银行2020年业绩快报测算,其去年四季度净利润同比增长约35%。

因此招商银行最受北上资金青睐,本周获得近5亿元的净买入,为净买入最多的银行股。实际上从去年10月以来,北上资金就一直在增持招商银行,合计加仓约2.4亿股,累计耗资逾百亿元。期间招商银行股价连续创历史新高,北上资金持股市值由约330亿元,短时间内连续突破400亿元、500亿元、600亿元,3个多月增长近1倍。平安银行(行情000001,诊股)、工商银行(行情601398,诊股)、光大银行(行情601818,诊股)等本周也获得北上资金超亿元净买入。

兴业证券(行情601377,诊股)表示,在经济上行+信用边际收紧的环境中,银行业兼具定价上行和不良预期改善的双重弹性,继续强烈看好银行业2021年的表现。个股方面,成长性高、风控能力优秀、估值尚不高的中小银行在货币政策及监管回归常态化的2021年具备较强的业绩弹性。

化工板块现分歧

化工品春节期间涨价声不断,化工股在春节后首个交易日里也掀涨停潮,一时风头无二。但本周北上资金却逆市净卖出化工股逾3亿元。从细分行业看,化纤板块获得5亿元净买入,化学原料板块也获得逾2亿元加仓,而化学制品板块则被净卖出逾10亿元。

根据中纤网数据,化纤产品几乎全线涨价,其中短纤价格涨势最为凶猛,春节后首个交易日其期货主力合约涨停,仅今年以来累计上涨近20%。恒逸石化(行情000703,诊股)2月18日晚间公告,公司子公司海宁恒逸新材料有限公司建设的“年产100万吨差别化环保功能性纤维建设项目”第五套生产线D线(产能25万吨/年)相关配套工程已于近日投产,并正常产出合格品。项目投产后将有助于其产能放量。

产品涨价叠加新产能的适时释放,令恒逸石化受到资金的热烈追捧,本周四直接高开创历史新高(复权),周五再创历史新高。北上资金则斥资4.37亿元,加仓恒逸石化2432万股,总持仓达1.13亿股,创历史新高,持股市值也历史首次突破20亿元。荣盛石化(行情002493,诊股)、桐昆股份(行情601233,诊股)等化纤巨头也获得北上资金超亿元净买入,恩捷股份(行情002812,诊股)、天赐材料(行情002709,诊股)、当升科技(行情300073,诊股)等化学制品相关个股则被北上资金净卖出超亿元。