靖远转债公告内容前后不一 上市两天较面值折价8.6%

来源:每日经济新闻 2021-01-26 10:22:38

转股价格下修条款是上市公司可转债发行有关公告中的必备条款,不过近期《每日经济新闻(博客,微博)》记者在查阅由中信证券(行情600030,诊股)(600030,股吧)作为保荐机构的靖远煤电(行情000552,诊股)(000552,股吧)(000552,SZ;昨日收盘价2.73元)公开发行可转债(靖远转债)的相关公告时,发现下修条款中有关修正后的转股价格限制出现了前后不一致的表述。

去年12月8日,靖远煤电发布的《公开发行可转换公司债券募集说明书》中,就转股价格下修的幅度,曾多次明确“修正后的转股价格不得低于最近一期经审计的每股净资产值和股票面值。”然而在同日发布的《公开发行可转换公司债券发行公告》中对此却只字未提。

靖远煤电本次发行可转债的初始转股价格为3.33元/股,而在今年1月22日靖远转债上市首日,靖远煤电的股价仅为2.82元,此时靖远转债的转股价值为84.68元,较100元的面值大幅折价15.3%。有分析认为,这也是导致靖远转债在上市首日就破发的主要因素之一。

截至去年三季度末,靖远煤电的每股净资产为3.46元,高于初始转股价。如果未来靖远煤电的每股净资产始终不低于3.33元/股,那么靖远转债的转股价下修条款几乎就形同虚设。

有分析认为,在这样的情况下,投资者如果仅看《公开发行可转换公司债券发行公告》,容易误以为靖远转债的转股价下修幅度完全可以突破每股净资产限制,就有可能做出错误的投资决策。

1月25日,证券律师宋一欣接受《每日经济新闻》记者采访表示,虽然对于靖远转债转股价下修条款公司曾公告应以债券募集说明书的内容为准,但是中信证券作为靖远转债的保荐机构,对发生重要价格事项需要参照阅读一节,是否勤勉尽责地尽到了注意义务,这里是存疑的。保荐人对此应该作出合理的解释。

下修条款现前后不一致

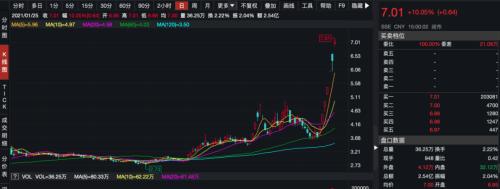

今年1月22日,由靖远煤电发行的靖远转债迎来了上市首日。根据公告显示,在靖远转债网上发行阶段,中签率仅为0.021%,显示了投资者的较高打新热情。不过让中签的投资者郁闷的是,靖远转债在上市首日即告破发。

1月22日早间开盘后,靖远转债虽然价格一度有冲高动作,不过随后便掉头向下。截至当日收盘,靖远转债大幅下跌6.85%。

近日,《每日经济新闻》记者在查阅靖远煤电公开发行可转债的相关公告时,发现了两份公告的下修条款中有关修正后的转股价格限制出现了前后不一致的表述。

在去年12月8日,靖远煤电发布的《公开发行可转换公司债券发行公告》中,就转股价格下修的幅度,该公告仅表示“修正后的转股价格应不低于该次股东大会召开日前二十个交易日公司股票交易均价和前一个交易日公司股票交易均价。”

然而,靖远煤电在同日发布的《公开发行可转换公司债券募集说明书》中,就转股价格下修的幅度,该公告除了表示“修正后的转股价格应不低于该次股东大会召开日前二十个交易日公司股票交易均价和前一个交易日公司股票交易均价。”外,还明确指出:“同时,修正后的转股价格不得低于最近一期经审计的每股净资产值和股票面值。”这一表述在这份《公开发行可转换公司债券募集说明书》中一共出现了3次。

记者查阅去年修订的《上市公司证券发行管理办法》和最新修订的《可转换公司债券管理办法》发现,对于上市公司可转债募集说明书中的有关转股价下修条款都没有强制规定需有“修正后的转股价格不得低于最近一期经审计的每股净资产值和股票面值”这样的表述。

然而,事实上,仍然有不少最近发行的可转债,如美力转债、上银转债、世运转债、锋龙转债等在发行公告中明确规定:“修正后的转股价格不得低于最近一期经审计的每股净资产值和股票面值。”

北京一位券商投行人士向《每日经济新闻》记者表示,“没有看到可转债的有关规则对此有强制规定,不过一般国企会规定可转债转股价下修不得低于每股净资产,因为国企融资是不可以低于净资产的。”

公开信息显示,靖远煤电的实际控制人为甘肃省国有资产监督管理委员会,属于地方国企。

公告遭投资者吐槽

根据靖远煤电去年12月8日发布的《公开发行可转换公司债券发行公告》,本次发行的可转债的初始转股价格为3.33元/股,该价格不低于最近一期经审计的每股净资产。

然而,去年12月8日收盘,靖远煤电的股价为3.06元/股。以此计算,靖远转债的转股价值只有91.9元,低于100元的发行面值。而在今年1月22日靖远转债上市首日,靖远煤电的股价进一步跌至2.82元,此时靖远转债的转股价值进一步缩水至84.68元,较100元的面值折价15.3%。有分析认为,这也是导致靖远转债在上市首日就破发的主要因素之一。

据Choice数据显示,截至去年三季度末,靖远煤电的每股净资产为3.46元,高于初始转股价。如果未来靖远煤电的每股净资产始终不低于3.33元/股,那么靖远转债的转股价下修条款几乎就形同虚设。通常而言,对可转债投资者而言,下修条款可以起到保护投资者利益的作用。

值得注意的是,在去年12月8日,靖远煤电与上述《公开发行可转换公司债券发行公告》《公开发行可转换公司债券募集说明书》同时发布的《中信证券股份有限公司关于公司公开发行可转换公司债券之发行保荐书》中,保荐人中信证券有这样的承诺:“保荐人有充分理由确信发行人申请文件和信息披露资料不存在虚假记载、误导性陈述或者重大遗漏。”

然而事实上,在靖远转债发行阶段的相关公告中或已出现了转股价下修条款的“遗漏”。

在这样的情况下,投资者如果仅看了上述《公开发行可转换公司债券发行公告》,容易误以为靖远转债的转股价下修幅度完全可以突破每股净资产的限制,就有可能做出错误的投资决策。

记者在某投资者交流平台上发现,就靖远转债未在《公开发行可转换公司债券发行公告》中明确指出“修正后的转股价格不得低于最近一期经审计的每股净资产值”引发了一些投资者的非议。

对此有投资者评论道:“上市公司这样出不一致的公告,有点不讲武德。”

截至1月25日收盘,靖远转债继首日破发后,又下跌了1.88%,转债价格已较面值折价8.6%,转股价值也进一步缩水至81.98元。

如果未来由于净资产的限制,靖远转债转股价无法下修,那么投资者还有什么其他方法可以解套呢?

上海金舆资产基金经理赵彤向记者表示,转股价下修并不是可转债投资者的唯一出路,可转债还有可能触发回售条款,即在最后两个计息年度,任何连续 30日股票收盘价低于当期转股价的70%,可转债持有人可以将可转债以“100元+当期利息”回售给上市公司。不过由于靖远转债的期限是6年,所以如果要触发回售条款投资者还需要等待4年之久。除了下修、回售之外,可转债投资者还可以期待正股上涨带来转股价值提升,进而引发可转债价格上涨,但这具有较大的不确定性。

1月25日晚间,靖远煤电发布公告称,近日,公司收到控股股东靖煤集团通知,靖煤集团通过深交所大宗交易系统减持了所持公司的全部可转债,此次减持数量675万张。

虽然大股东在上市公司发行的可转债上市后不久就进行减持并不少见,但不少投资者对靖煤集团即使可能亏本也要清仓式减持的行为还是感到有些诧异。

律师:中介机构或要负责

1月25日,《每日经济新闻》记者就上述两份公告在下修条款上存在前后不一致问题致电靖远煤电,公司有关人士向记者表示,此次靖远转债发行的相关公告内容均由保荐机构中信证券来完成,公司则是负责对内容进行审核。

该人士表示,公司在《公开发行可转换公司债券发行公告》中指出,“本公告仅对发行靖远转债的有关事宜向投资者作扼要说明,不构成本次发行靖远转债的任何投资建议。投资者欲了解本次靖远转债的详细情况,敬请阅读《公开发行可转换公司债券募集说明书》。”所以在她看来,《公开发行可转换公司债券发行公告》只是简要地说明了此次可转债发行的有关事项,有关转股价下修条款等内容,投资者应以《公开发行可转换公司债券募集说明书》披露的内容为准。

对此,上海汉联律师事务所合伙人、证券律师宋一欣1月25日接受《每日经济新闻》记者采访表示,靖远转债发行阶段在同一日公布的两份公告中转股价下修条款出现前后不一致现象,确如公司所称的系简要公告(《公开发行可转换公司债券发行公告》)中表述应以募集说明书为准加以参照阅读,这本身没错,但是简要公告对重大价格事项的“遗漏”,显然令人十分遗憾,也容易引起误解。这种“遗漏”虽然不构成证券法意义上的“重大遗漏”,但不能要求且投资者也没有义务对这两个公告的差别事项予以参照阅读,价格事项是令投资者关注的重大事项,简要公告中也应表述完整。

他认为,在这中间,中信证券作为中介机构,对发生重要价格事项需要参照阅读一节,是否勤勉尽责地尽到了注意义务,这里是存疑的。保荐人对此应该作出合理的解释。

另外,一位证券维权律师就此情况向记者谈了自己的看法,虽然法定信披的文件远远不止一件,如果投资者漏看了,也应对损失负有一定责任,“不过,目前的大形势下,保荐机构、中介机构即使没有被行政处罚,也有可能被要求承担民事连带责任(如五洋债案),司法实践中,法院也在努力摸索‘在无行政责任前提下如何确定民事赔偿责任’。”

1月25日,《每日经济新闻》记者还就靖远转债在发行过程中曾出现的上述有关问题向保荐机构中信证券发去采访函,但截至发稿尚未得到中信证券的回复。