知名公私募参与定增浮盈可观 机构采取多策略控制投资风险

来源:中国基金报 2021-01-11 15:24:57

今年不少竞价定增项目将迎来解禁,一些踊跃参与定增的公私募机构赚得盆满钵满,比如高瓴资本、财通基金、大岩资本、兴证全球基金等,部分项目浮盈非常可观。面对解禁压力,机构认为在投资上通过组合分散的方式进行风控,以及配置对冲策略,一些项目到期会择机退出。

公私募参与定增浮盈可观

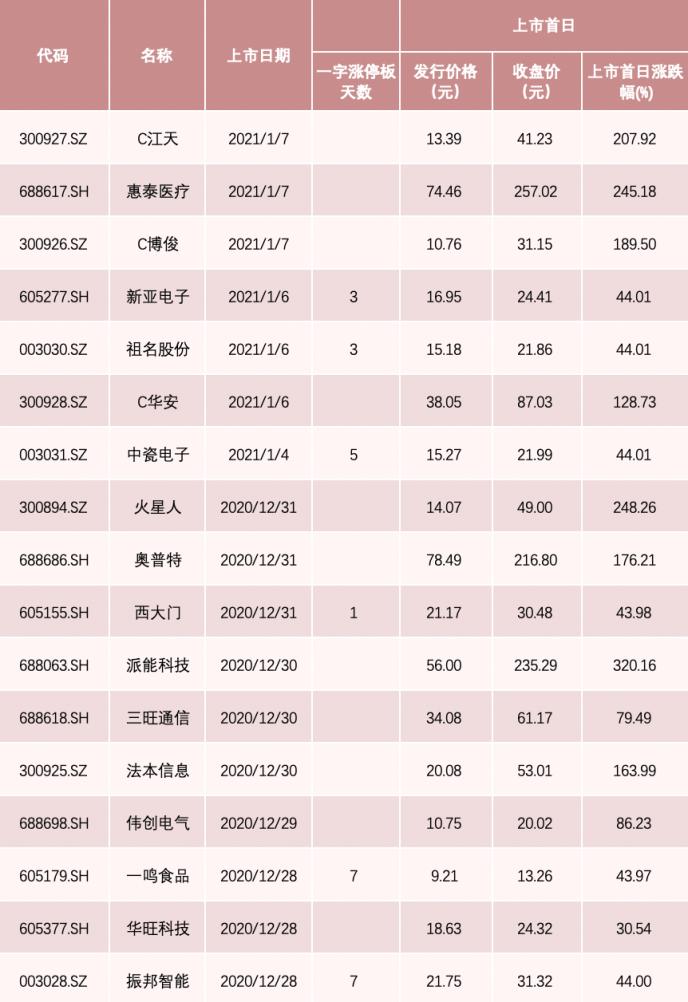

私募中,高瓴资本参与了广联达(行情002410,诊股)、宁德时代(行情300750,诊股)、恩捷股份(行情002812,诊股)、凯莱英(行情002821,诊股)、通威股份(行情600438,诊股)等公司定增,如今定增股份陆续进入解禁阶段,比如其以161元的发行价格参与了宁德时代的定增,最新浮盈高达160.31亿元。

大岩资本参与定增也较多,公司表示,2020年以来共发行了3只定增策略基金,累计投资43个项目,其中83%的项目盈利,部分项目浮盈收益较定增发行价格已翻倍,三只产品均取得了不错的收益。“大岩资本会在项目解禁后的一定周期内完成退出,退出过程会系统考虑择时和对二级市场的冲击。”

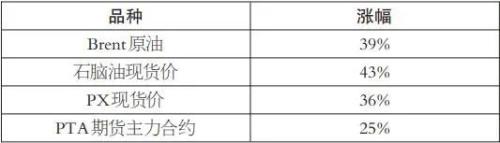

公募中,参与最多的是财通基金,公司表示,2020年已投110个定增项目、投资金额150多亿。截至目前,其浮盈较高的项目包括荣盛石化(行情002493,诊股)、通威股份、晶澳科技(行情002459,诊股)等。

Wind数据显示,兴证全球基金参与增发配售33次,累计获配投入资金56.08亿元,比如其以9.31元的发行价格参与领益智造(行情002600,诊股)的定增,最新浮盈高达3.59亿元。易方达基金参与增发配售26次,累计获配投入资金24.42亿元,比如其以57元的发行价格参与天味食品(行情603317,诊股)的定增,最新浮盈为1.88亿元。

据华泰证券(行情601688,诊股)统计,非公开发行市场的收益率较好,从解禁收益来看,2010-2019年非公开发行按解禁日股价相对于发行股价计算的绝对收益率均值达到44.66%,收益率在60%以上的项目占比为28.09%。同时,2020年10月,共有20只竞价定增项目的限售股解禁,平均绝对收益率39.6%,平均相对收益率(相对沪深300指数超额收益率)为15.2%。

多策略控制定增风险

去年定增市场发行火爆,今年市场也面临解禁压力。据大岩资本统计,目前约有3000亿竞价类定增项目待解禁,同时A股已披露的待发行定增预案超万亿,初步预计2021年整体定增市场的解禁规模将超过6000亿。

大岩资本认为,近两年随着基金发行的火热以及北上资金的持续流入,市场整体成交量较前两年有明显的提升,在一定程度上减缓了定增市场的减持压力;同时,部分参与定增的投资者是基于长期投资目的,到期减持的动机相对较小。另外,2021年IPO首发解禁大约4万亿,相比于定增解禁,IPO首发解禁后投资者减持动力更强,整体规模更大。

在定增风控方面,财通基金指出,本轮定增新政以来,出于风控考量,专业机构投资理念高度趋同:组合分散、不搏单票。具体来看,不同机构会基于自身风险收益诉求,构建不同类型投资组合,持仓策略、期限、减持节奏各不相同。“对于传统参与二级市场机构来说,定增组合策略一般作为增强策略,例如公募基金持有的重仓股,在市场未出现阶段性机会时,定增创造的折扣为其带来换仓机会;而对于传统金融机构如保险、银行理财资金,定增作为其‘固收+’或‘量化+’的资产组合配置手段,但一定要做组合、分散,风险重于收益率;对于外资机构,定增成为其重仓中国核心资产重要方式之一,只要能买,持有7-8年或不是问题,报价时有折扣就行;此外,对于传统股权投资机构,基于长期价值投资逻辑,定增是对其股权投资的延伸,报价时更看重标的3年左右收益,不在乎1年期内的价格波动。”

大岩资本表示,主要通过几方面管理定增策略的风险:第一,密切关注当前经济形势,市场情绪以及政策走向,并在潜在风险信号较明显时,提前在投资上做出针对性准备或调整;第二,定增折扣提供了一定安全垫,同时通过投资一篮子定增项目,使投资组合足够分散,以降低个股风险;第三,选择在不同市场环境和点位投资定增项目,进一步平滑了市场风险;第四,在定增基金中配置对冲策略,如市场出现系统性风险,将采取择时对冲方式以减少损失;第五,公司拥有丰富定增项目退出经验,因此在项目退出效率和降低交易成本上拥有自己的优势。