万众瞩目!生猪期货上市首日策略展望

来源:中粮期货研究中心 2021-01-08 12:22:30

摘要

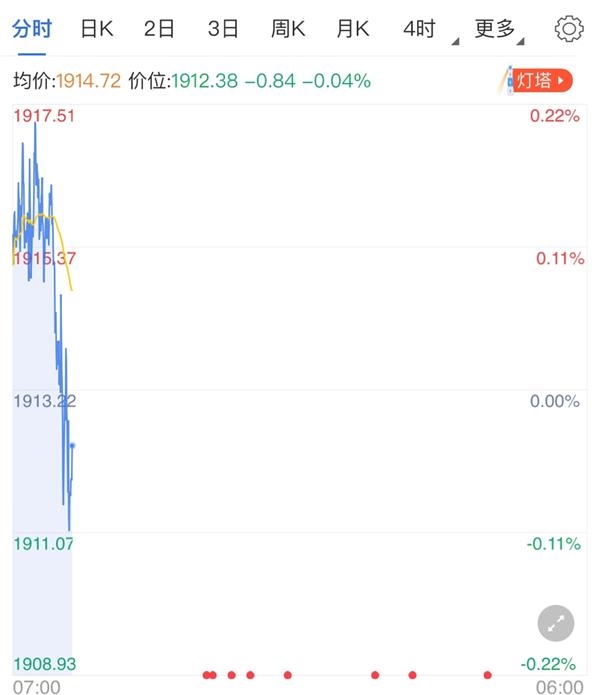

从周期角度看,猪价处于历史高位,市场的共识是产能复苏,猪价中枢回落。从挂牌价格来看,2109合约、2111合约与2201合约均存在一定高估。

笔者认为首日下跌概率较大,建议逢高做空,短期关注各合约的静态成本支撑,2109合约支撑位为27000元/吨,2111合约的支撑位25000-26000元/吨,2201合约的支撑位为25000元/吨。

中期建议关注春节后猪价走势,3月-4月猪价将出现季节性回调,重点关注猪价以何种速度跌破30元这个整数关口,现货的边际走势将会影响市场是调低还是调高远月合约的价格预期。

长期建议关注6月-8月南方非瘟疫情形势,供给若受损,将影响远月定价情绪。

一

价格预期与挂牌合约价格分析

展望2021年,猪价中枢下移、存栏继续复苏是确定性的大方向,笔者认为市场的关注点应该在于猪价会以何种速度回落以及价格区间落在哪。

基于国内供给恢复与进口小幅回调的数据,2021年国内猪肉总供应量约3600-3650万吨,同比增长约29%,但与正常年份约5000-5500万吨的均衡点相比,明年猪肉仍旧有超1500万吨的缺口。

对于2109、2111、2201合约的合理价格分析,笔者综合供需与成本思路来预判:

【供需思路】

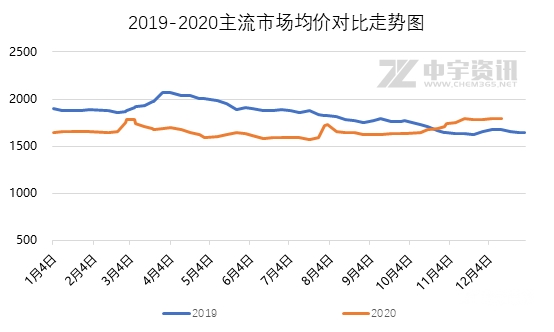

先从长周期来看,2021年属于产能复苏兑现年份,周期定位来看类似于上轮的2017年,2017年与2021年春节时间也相近。从2017年1月与9月生猪月间价格来看,9月较之1月跌幅为18%,对应的9月屠宰量较之1月下降10%,说明更多是季节性需求下降。

再看2021年出栏节奏,2021年1月出栏量约2610万头,9月出栏量约3071万头,月间供给增加15%。横向对比来看,当前河南约猪价36元/千克,2021年9月较之1月的跌幅应该大于18%,即9月合理价格至少要低于29.5元/千克,但难以定量到低多少。

【成本思路】

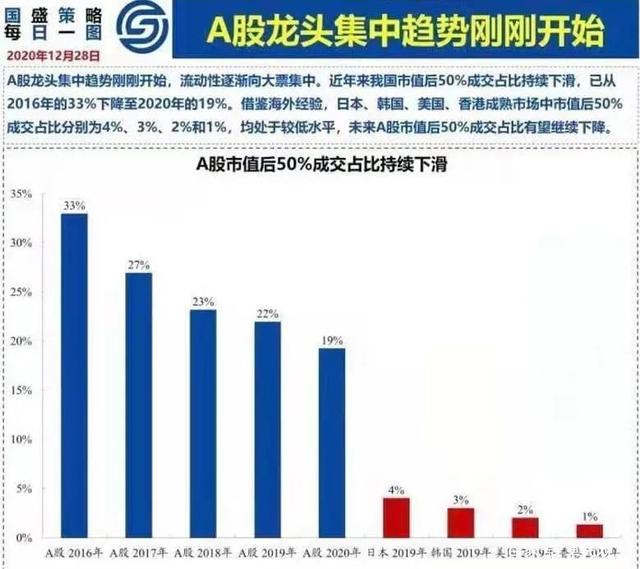

这也是笔者过去一年持续交流的逻辑,猪周期的本质是盈利周期,过往周期成本差异不大,主要看猪价,当前成本分化并且收敛需要时间,行业盈利周期将由猪价与成本共同决定。过往周期里行业各群体的成本位于12-16元/千克,因此我们看到过往周期猪价需要下跌至14元/千克以下,击穿多数群体的成本线形成去产能及周期反转。

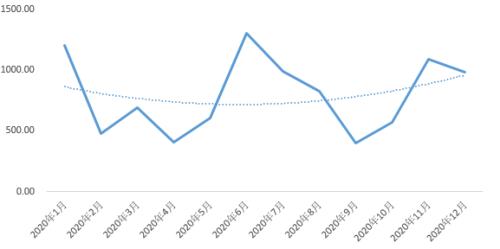

但非瘟以后各群体成本快速分化,并且收敛速度缓慢,以2020年为例,外购仔猪育肥群体成本接近28元/千克,三元自繁自养完全成本约18-22元/千克,二元自繁自养完全成本14-16元/千克。未来猪价下跌会依次击穿高成本群体的盈亏线,尤其是非瘟以来代养模式兴起,该群体成本高企,对猪价敏感度较高。通过对比15千克外购仔猪成本与6个月后猪价的关系,两者相关性较好,也就是说外购仔猪育肥群体所体现的这类供给具有代表意义,供需博弈之下形成的猪价可以分解为外购育肥群体成本加上供需博弈给出的合理育肥利润。

以此思路来看,目前沟通下来养殖企业对3月份仔猪的计划采购价格为950元/头,加上消耗品投入与其他成本,最后预期育肥利润为255-300元/头,得出的9月份合理猪价区间为27元/千克。

综合供需与成本思路来看,2109合约的支撑位应关注27000元/吨,而29000元/吨以上处于高估区间。2111合约的支撑位25000-26000元/吨,2201合约的支撑位关注25000元/吨。

预期偏差:以上均为静态价格预期,由于当前生猪生产的不确定较多,南方6月以后又面临季节性的非瘟影响,同时粗狂式引种带来蓝耳、伪狂犬等综合性疾病增多,因此需动态跟踪供给变化,不排除价格出现超预期的可能。当然也不排除出栏节奏加快以及供给增加过多,导致猪价跌破外购仔猪育肥群体的成本支撑。

数据来源:中粮期货研究院

二

生猪期货交易有关事项

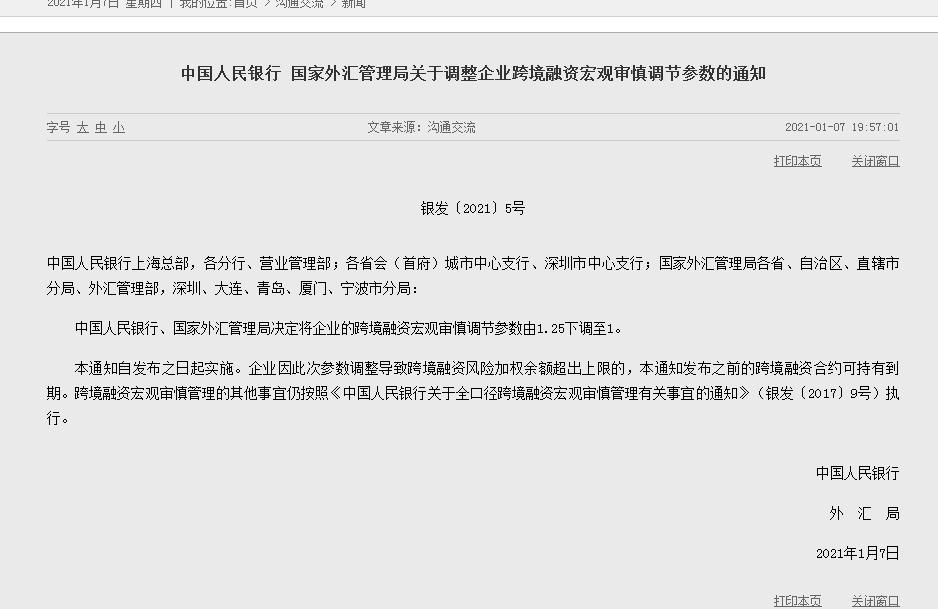

期货合约:16吨/手

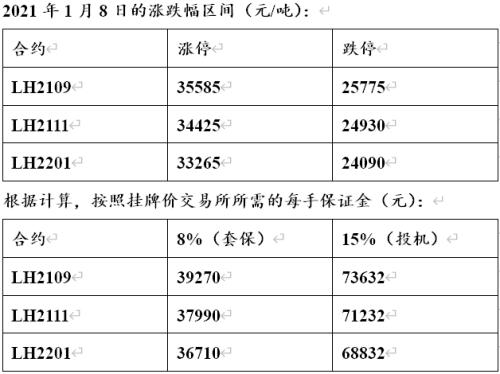

根据大商所公告,生猪各合约挂牌价格确定为:

LH2109合约30680元/吨

LH2111合约29680元/吨

LH2201合约28680元/吨

数据来源:中粮期货研究院