挤仓季的思考:从PTA到铁矿石

来源:济桓投资418人参与讨论 2020-12-17 09:16:31

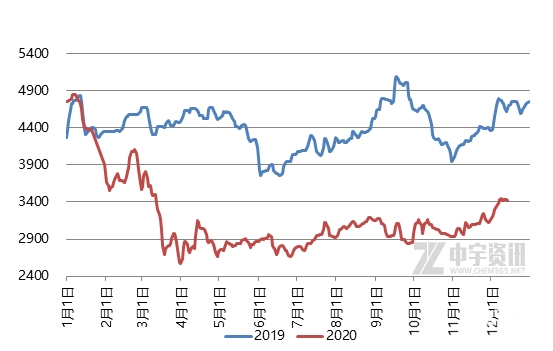

挤仓季节,煤炭涨停引发国家限价,铁矿石千元更是激起中钢协的愤怒,阴谋论泛起,铁矿石与中澳政治搅一块,市场争议多多。

挤仓无关道德,更与中澳政治扯不上一毛钱关系。

挤仓只是特定时间下的普通金融现象,是期现各自定价的逻辑下,因分歧极致而出现大持仓,诱发阶段性金融博弈,挤仓通常出现于市场思维转折处,而多品种群体挤仓是宏观氛围强弱切换的重要信号,是市场化条件下期货价格发现功能的重要体现。

挤仓是期现估值的博弈

期现估值,思维差异大,前者偏宏观,后者重成本,通常以基差分布在时间上达至相对均衡。如果双方分歧过大,也就是基差极限化,容易形成天量持仓对峙。挤仓就是宏观思维与产业思维对商品估值在时间认识上的大分歧,巨仓后(超越正常市场持仓,现金交割没问题)围绕交割制度的资本博弈,通常使市场趋向金融定价,而惯于成本定价的产业很不爽,举报操纵为自己解脱。

别把挤仓想得太邪恶,没人和你过不去,都是基于深入分析,冒了很大风险来抄底摸顶再来挤仓,必须是在市场具备阶段甚至逆转条件下才可能挤仓的,否则就是送人头,没看到无数挤仓测试失败砍仓的惨局(当然,产业只喜欢金融送人头,但抗拒挤仓,否则举报,显得很没品)。挤仓大概率是市场会变而时间提前,期现对合约阶段定价博弈罢了,要认真理解价格信号的含义,别一味的指责而忘了市场本身。

挤仓是阶段行为,大都是体现为持仓过大,对非交割头寸的挤杀,符合资本博弈的逻辑,因监管严格无法逼仓,只能挤挤,别太恶意就好。挤仓的市场信号意义巨大,不应超越市场本身去指责动机(毕竟非常态,不会天天挤仓的;有多挤空,也有空挤多,社会利益无损,个体出现盈亏),企业更应该反思自己,深入理解市场变迁,及时做好可能的调整准备。(大多数指责都是利益方的手段,妄图以舆论等非市场因素来干扰获利,多举报如此,并非企业真的不理解,伎俩而已)

群体挤仓对趋势方向的引导

趋势就是人心所向,大趋势会迫使所有人被动承认现实。通常在趋势转折处出现群体挤仓,这就是期货价格发现,要关注异常价格信号。因为金融定价倾向于宏观,重趋势变化,对估值在空间与时间上有异于产业,且金融资本喜欢将提前量打得特别足(股市类似,买预期、卖现实,至少半年前瞻,甚至潜伏多年,看到再做都是韭菜);而产业资本倾向于成本,重趋势惯性(未来看不清,只看三月,赚到手才是真的);所以在趋势延展中,不断有金融资本抄底摸顶而被杀,但在趋势尾声或强趋势中盘(当然只有回视才能确认,当期也是模糊),金融与产业对阶段估值的分歧最大,这才有大持仓对峙,否则顺势哪来大持仓,更不会挤仓,大家都不傻。

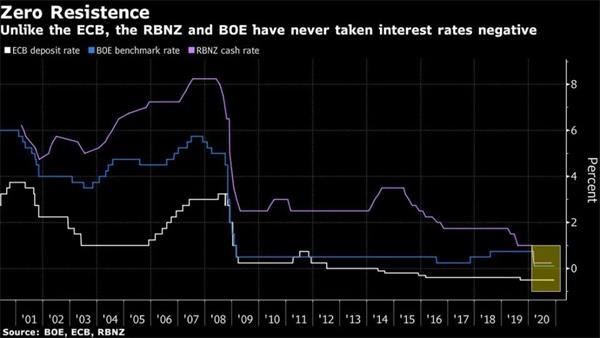

挤仓是正常现象,毕竟影响价格的因素有很多,而转折期核心影响因素变了只是你没认识到罢了(比如,美元趋势贬值带来商品趋势上涨,2003-2005年LME铜起飞,国储依靠成本大规模抛售,最终严重亏损出局,就是不理解市场主导因素变了……),市场出现挤仓,是资本在测试,以资金损耗来探究未来,这也就是期货价格发现的重要意义。通过价格与利润调节,引导企业调整长期规划,进而避免社会投资的重大浪费(提高社会资源使用效率,市场与计划,目的相似但手段不同,而挤仓就是市场化自我调节的重要信号)。

局部挤仓只是品种分歧,但群体挤仓更容易扭转市场气氛,对大趋势方向有引导。通常,挤仓失败就是原趋势的延续,而挤仓成功大概率是挤仓方向的强化,在不断碰撞中而形成新的社会共识,这就是趋势,这就是人心所向。

LME铜2003-2005走势图(周线)

关注期货挤仓,关注市场信号,可能从挤仓演变为普涨(重心抬升;或需求拉动……不一而论);也可能挤仓失败后暴跌,相信资本是聪敏的,不可能出现无目的的硬挤仓,价格异常要去深刻理解,市场的自我调节。

我们的经验,挤仓只改变节奏但不改变趋势,挤仓成功说明挤仓方向正确,挤仓失败说明条件不成熟,会更大下跌,压力没消除只是远移(如PTA基本面太弱,挤1月压5月可能大;除非原油、石脑油、PX加工费大涨);挤仓顺利减仓的品种在理论上更强(技术上就是,强势横盘代替调整,现货月挤升水的例子实在是太多太多了)。

计划经济与市场信号

在中国,既要发挥好国家体制的战略作用,又要发挥市场化对资源的配置优化,这是新课题,但必须突破,实践中肯定会不断碰撞与反思,找到未来的路。

1、供给侧改革品种可能频繁被挤仓

供给侧改革,国内大宗原料紧供给,短缺下商品重心抬升,企业利润丰厚(其实企业竞争力没提升,只是成本传导顺昌,社会蛋糕多切分些罢了),供给侧改革短期避免了重复建设的浪费,但牌照制企业大都啃政策,缺乏市场竞争意识,企业越保护越麻烦,最喜欢投诉的就是他们,还喜欢上升到国家高度,其实都是私利捆绑。

市场思维与计划思维的竞争,中钢协多官员与国企领导,老爷思想,总希望控制局势,自己说了算,但市场是不会听他的,不开心才是正常的,愤怒投诉只是职业表演。行政官员长于沟通但厌恶竞争,最喜欢搞垄断与牌照审批。国家供给侧的战略目标是“提质稳量”,大都被各协会给带歪了,成了“稳质缩量”,反向以企业利润增长来解读与绑定政策的成功,获取更长效的政策收益。

协会是二政府,人员走马灯,专注眼下而缺乏视野,15-16年钢铁低迷压制铁矿投资(国内矿被以环保名义关了30%多),19-20年自然缺新产能,现在澳巴铁矿赚大钱,不服却去投诉操纵;可想20年高价,肯定会刺激25年铁矿新一轮投产,那又是一个新困难期(中国西非铁矿25年投产),届时中钢协估计又要投诉澳洲铁矿反倾销,其实就是短视(反思,美国制造业竞争力怎么垮的,就是保护多竞争少,口口声声政治,国家扛不住就垮了)。

供给侧影响深刻的行业,缺乏市场的自我调节,也就是未来挤仓的主要品种,电解铝是下一个明星,供给侧迟滞效应在累积中。

2、市场竞争是企业家培育的温床

改革开放40年,市场化短期提高了效率,从长远看更重要的是锻炼与培养了优秀企业家,这些人从大风大浪中竞争而出,是我们今天产业升级与行业领头的核心人物。

计划经济,可做基础,也可做大,但自觉做强很难,需要融入市场因素。因为产业链绵长而多变,必须细分各自做强才能培育强产业链,直至强终端产品,乃至于伟大的集成技术企业。没有参与激烈市场竞争的人不会去思考满足客户,只想满足自己的成就感,做大很容易出事,所以供给侧只能局限于部分成熟的重资产行业,多管理而少创新。但这些大宗企业也不能太惯着,走着走着就走向相对垄断,那就违背了供给侧“提质稳量”的本意。

中钢协与大钢企的投诉,其实就是做做样子,没什么市场逻辑(嫌150美元铁矿石贵,停产就好了,别怪别人不老实,都是自己买的),要求监管介入就显得很没品了,多研究些市场,多做些前瞻布局,少些官僚意气。靠国家保护只能阶段,不能长期保护,搞习惯了抗拒市场竞争,企业没有未来。煤炭、水泥、玻璃都是类似,牌照制保护,窝里横,最擅长做大成本,涨价从来不怂,靠垄断来多切割社会分配,将困难留给更弱势的下游小微,不知道未来人民币大幅升值后怎么办,行业麻烦就大了。

没有今天的竞争,哪来明天的企业家,有些担忧。

1、5、9,国内期货市场的特殊节奏,随着市场宏观环境的转暖,2012合约就是挤仓季,从PTA到铁矿石,从苯乙烯到煤炭,还有很多很多在挤仓路上……不担心,我们相信市场,相信我们自己。

挤仓在延续,金融在蓄势,我们尊重市场,深入研究期货价格信号的含义,反思自己,积极布局未来,在竞争碰撞中寻求共识,助力中华崛起。

(文章来源:济桓投资)