天风策略:当前大部分赛道消化的空间基本够了,但时间不够

来源:金融界 2022-09-12 12:22:44

周五A股市场传统经济风格的板块全面爆发,同时收盘以后8月社融数据出炉。围绕社融数据和市场风格,我们有以下几点结论,供大家参考:

1、关于8月社融数据:

(1)企业部门中长期贷款,同比多增2100亿,可能与基建相关度高,对应8月下旬水泥、沥青、混凝土需求的边际改善。

(2)居民部门中长期贷款,同比少增1600亿,显示地产情况仍然一般。

(3) 8月整体中长期贷款增速余额同比10.10%,7月为10.13%,基本走平,信用扩张的【大部队】匍匐前进。

2、去年底开始,我们提出【信号弹&大部队】理论,比较准确的预测了“没有跨年行情”、“上半年不破不立”:

从去年底降准开始,我们把「降准降息」比作信号弹,把「信用扩张」比作大部队,后者才是打赢稳增长攻坚战的关键。

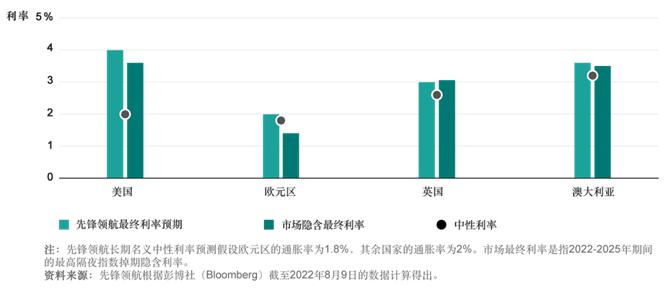

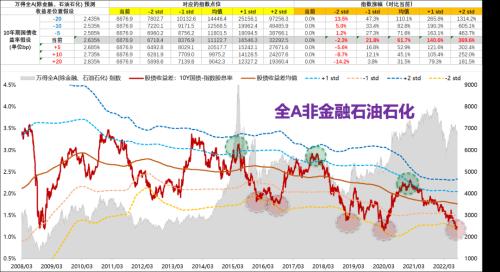

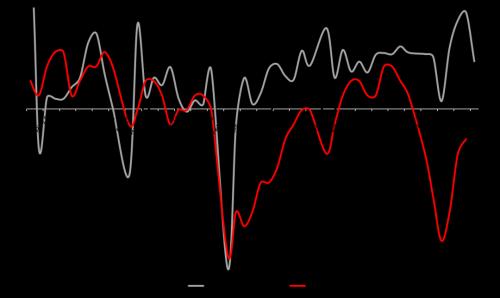

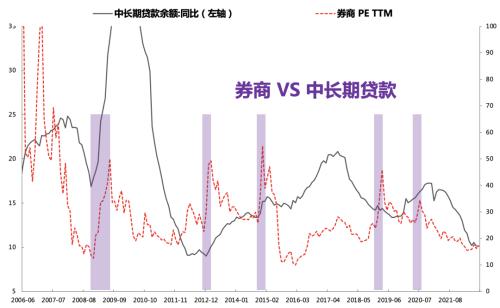

降准降息都是【信号弹】,对市场没有太强指引;中长期贷款是【大部队】,对市场估值中枢有强指引意义。(如下图所示)

因此,从去年Q4开始,虽然稳增长有很多【信号弹】,但是【大部队】迟迟不来的情况下,我们对整体市场指数和传统经济相关板块一直相对谨慎。

3、过去两周,股债收益差再次触及-2X标准差附近,因此短期市场出现反弹:

但是历史经验来看, 股债收益差处于-2X标准差附近,指数能否反转,取决于经济能否全面复苏,也就是中长期贷款能否趋势向上。

比如12年触及-2X标准差,中长期贷款迟迟起不来,指数就是震荡。比如20年触及-2X标准差,中长期贷款在疫情之后延续上行趋势,指数进入牛市。

4、向前看,经济的强复苏、中长期贷款起来,可能需要等待三个因素的出清和共振:

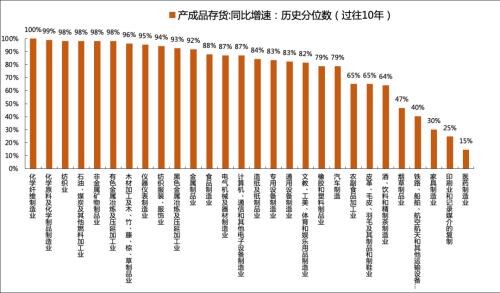

(1)等待库存周期出清,从5-7月的数据来看,目前仍然处于主动去库存的阶段,且绝大部分细分行业的库存都处于过去10年的相对高位。

(2)等待全球经济出清,美国经济虽然在高位回落,但是其消费仍然具备韧性(7月季调同比10%,仍然高于疫情前的大部分时候),这也使得我们的出口和制造业具备一定的支撑。但是如果后续美联储继续收紧金融条件,以压制需求的方式来抑制通胀,那么美国消费未来会有一个快速回落的阶段,也是全球经济最后出清的阶段。

(3)等待国内地产出清,最终可能以国企央企大面积收购民企地产公司为标志。

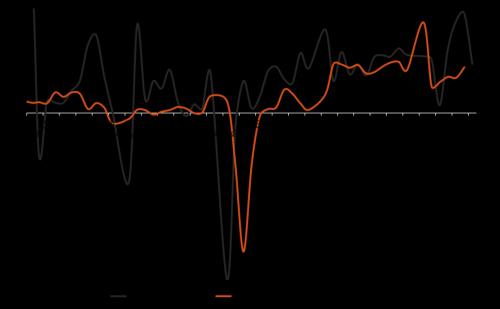

5、中长期贷款是否有弹性,决定了传统经济板块的业绩弹性,也决定了市场风格能否切向大金融、大消费、互联网。

如下图所示,大消费的代表白酒、大金融的代表券商、港股的代表互联网,他们的超额收益都取决于中长期贷款。

6月白酒、券商、港股大涨,就是因为6月是第一个月中长期贷款余额增速回升。

7月开始这些板块又纷纷下跌,也是因为7月开始中长期贷款余额增速又再次新低。

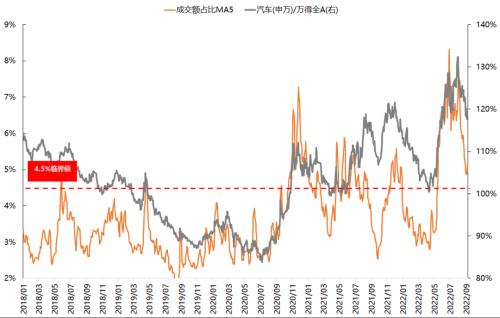

6、短期风格的均衡,我们理解更多还是部分成长赛道太乐观、太拥挤了,需要消化。

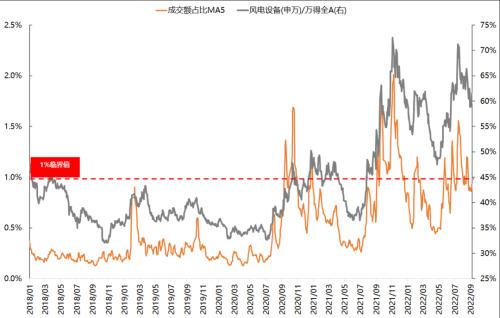

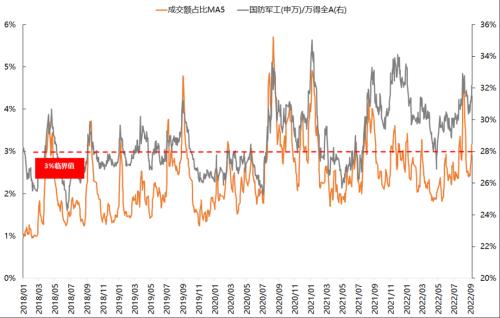

7月初开始,汽车、光伏、新能源车等赛道的成交额占比(拥挤度)快速提升,对应这些板块的龙头开始下跌,对利好钝化、对利空敏感。复盘历史上的主要高景气赛道,阶段性调整的时间大多是40-60个交易日,幅度在20%左右。当前大部分赛道消化的空间基本够了,但是时间不够。从成交额占比(拥挤度)的角度,目前汽车、光伏、新能源车还在消化当中,但是风电和军工已经逐步降到安全区域。

另外,建议关注国产化替代板块(军工信息化、半导体设备材料、信创)基本面和政策面共振的机会。

风险提示:

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐